Адвокат по залоговым авто

Купленная машина в залоге у банка — что делать?

Купленная машина в залоге у банка — что делать?

Что делать, если недавно купленная машина в залоге у банка? Или, еще хуже, банк подал в суд на обращение взыскания на залоговую машину? Можно ли отсудить кредитный автомобиль у банка?

К сожалению, в последнее время участились случаи продажи кредитных автомобилей, которые находятся в залоге у банка. Последствия приобретения такого залогового автомобиля крайне негативны для покупателя. И в первую очередь, это отсутствие четкого понимания, как поступить в сложившейся ситуации.

Для определения четкой линии защиты, необходимо получить всю информацию по обстоятельства наложения ареста и залога.

Если данные о залоге или аресте машины получены от третьих лиц (органов ГИБДД или банка), целесообразно обратиться к юристу для запроса детальных данных о дате наложения ареста и источнике.

Также необходимо установить, когда заключен договор залога на автомобиль между первым покупателем и банком, а также когда заключен договор купли-продажи с последним собственником.

При этом, необходимо установить, был ли на момент купли-продажи наложен запрет на регистрационные действия в каком либо из регионов РФ. Также крайне важной является информация о наличии у последнего покупателя до купли продажи информации о залоге или аресте автомобиля.

Для чего нужна данная информация?

Исходя из всех этих данных Автоюрист может на 90% предсказать исход дела по освобождению автомобиля от залога банка.

Если банком уже подан иск об истребовании автомобиля у последнего покупателя, Автоюрист определит вероятность успешного разрешения дела.

Мы готовы бесплатно проконсультировать Вас по телефону.

А в офисе ознакомить с положительной судебной практикой по снятию залога с купленной машины.

Мы решим Вашу проблему с залоговой машиной!

Защита в суде по залоговым кредитам (авто-, ипотечным)

Адвокат Анатолий Антонов

Посетите сайт «Юридического центра по финансовой защите», где Вы сможете найти ответы на интересующие Вас юридические вопросы по финансовой защите от банков, коллекторов, кредиторов.

При покупке дорогостоящих приобретений, таких как автомобиль или квартира, в большинстве случаев используются кредиты (автокредит, ипотека). Особенностью данных видов кредитов являются:

— длительный срок, на который оформляется кредит (срок автокредита обычно составляет от 3 до 7 лет, ипотечного кредита – от 10 до 30 лет);

— обеспечением обязательств по кредиту является приобретаемое имущество.

Нестабильность экономической ситуации и слабая социальная защищенность граждан приводят к невозможности гарантировать исполнение обязательств по кредитному договору в течение всего периода действия кредитного договора. Таким образом, вероятность совершения просрочек по автокредиту или ипотечному кредиту очень высока.

Если вы не имеете возможности осуществлять платежи по графику, то мы рекомендуем платить частично или даже нерегулярно. В этом случае вероятность предъявления банком требования о полном досрочном погашении кредита (основного долга, процентов по кредиту, штрафов и пени) уменьшается. При восстановлении своего финансового положения вы сможете войти в график.

Если же дело доходит до суда, то банк потребует не только полного досрочного погашения задолженности по кредиту, но и обратить взыскание на заложенное имущество. При этом даже если заложенная квартира является вашим единственным жильем, на нее все равно будет обращено взыскание – квартира будет выставлена на торги.

При этом после продажи квартиры с торгов или принятии ее банком в счет погашения задолженности по ипотечному кредиту заемщик нередко получает неприятный сюрприз. Оказывается, несмотря на то, что он лишился квартиры, так он еще остается должен банку сотни тысяч или даже миллионы рублей.

Чем Вам может помочь адвокат, специализирующийся на кредитных спорах?

В большинстве случаев избежать обращения взыскания на заложенное имущество не получится. Однако последствия этого можно свести к минимуму. В частности, нашей задачей-минимум является не допустить ситуации, когда заемщик не только лишается квартиры, но и остается еще должен банку. Однако стремимся мы к тому, чтобы у заемщика после реализации квартиры или принятии ее банком на баланс осталась максимально возможная сумма денег.

В некоторых случаях удается, все-таки, оставить квартиру. Однако о возможности добиться данного результата можно говорить после ознакомления с вашим делом.

По автокредитам ситуация во многом схожая с ипотекой. Хотя некоторые различия имеются. Консультацию вы можете получить у нас в офисе.

Как обманывают автовладельцев при получении кредита под залог автомобиля

Содержание

Кредит под залог автомобиля — реальный способ быстро получить деньги, когда они нужны. Но такие сделки могут обернуться потерей машины и долговой ямой.

В этом материале совместно с юристами расскажем, какие риски скрывает кредит под залог авто, на что обращать внимание при подписании договора и что делать, если вы уже заложили машину.

Что такое кредит под залог автомобиля

Кредит под залог машины – это сделка, по условиям которой кредитор (банк, автоломбард, микрофинансовая организация) дает гражданину денежный займ под залог авто. Выдавая средства, кредитная организация забирает автомобиль до того момента, пока заемщик не погасит долг.

Преимущества кредита под залог авто:

Такие условия привлекают автовладельцев, срочно нуждающихся в деньгах, но у сделки есть подводные камни. О них пойдет речь ниже.

Плюсы и минусы автокредита

Автокредит – это целевой займ на покупку машины, который выдается под залог приобретаемого авто. В случае одобрения банк перечисляет на счет продавца денежные средства, а заемщик получает автомобиль.

Оформить автокредит можно в день обращения и в большинстве банков – без первоначального взноса и поручителей. В течение всего срока действия обязательств заемщик может пользоваться авто в своих целях без права продажи.

Плюсы автокредита:

Минусы автокредита:

Автосалоны, как правило, сотрудничают с несколькими банками, поэтому можно сравнить условия и выбрать оптимальные. Если у клиента плохая кредитная история, в автокредите могут отказать.

Деньги под залог ПТС и машины – в чем разница

Эти две услуги актуальны для тех, у кого уже есть машина, но срочно нужны деньги. Займ под залог авто отличается автозайма под ПТС тем, что компания забирает ТС водителя и оставляет на охраняемой стоянке до полного погашения долга.

Таким кредитованием занимаются автоломбарды. При выдаче средств они:

Недостаток займов под залог авто – короткие сроки кредитования (несколько месяцев), но долг можно погасить разовым платежом без каких-либо процентов.

При оформлении займа под залог ПТС можно получить 50-70% от стоимости авто на вторичке. Это связано с б о льшими рисками кредитной организации: пока водитель возвращает долг, машину могут угнать, разбить в ДТП и проч.

Взять деньги под залог ПТС можно и в МФО, хотя из-за небольшого финансового фонда фирмы редко предоставляют услугу. Ориентирована она на ИП и малый бизнес, для которых актуально использование машины во время несения обязательств. Правда, ставки займов на 4-5% выше банковских, зато пакет документов минимальный и ответ дается в течение одного дня.

Какой вариант выбрать

Выбор варианта зависит от того, насколько сильно нужен автомобиль и какая сумма требуется. Если на время несения обязательств можно обойтись без машины, можно взять деньги под залог авто и заодно выгадать по сумме. Если автомобиль необходим, особенно для работы, лучше сдать в залог ПТС.

Какие документы требуются для получения займа

В автоломбарды и МФО нужно предоставить:

Банки, помимо указанных документов для выдачи денег под залог ПТС автомобиля, также требуют:

Точный список документов можно узнать у менеджеров компании.

Какие риски у кредита под залог автомобиля

На сайтах крупных банков можно ознакомиться с условиями договора займа под залог автомобиля, а также рассчитать на кредитном калькуляторе примерный размер ежемесячных платежей, сумму переплаты и процентную ставку. Автовладелец может изучить договор, проконсультироваться с юристами и просчитать все риски заранее.

МФО и автоломбарды такой возможности не предоставляют, однако предлагают более низкую процентную ставку и выдают кредит в более короткий срок. Но где бы вы ни взяли кредит под залог машины, риски будут одинаковыми.

Риск 1: Можно лишиться автомобиля и остаться должным кредитору большую сумму денег.

Юрист, кандидат юридических наук Владислав Кукель:

– Нельзя сказать, что кредит под залог автомобиля опасен. Но он несет в себе возврат «тела займа», проценты за пользование кредитом и штрафы за просрочку платежей. Если оплаты не вносятся один-два месяца, сумма долга вырастает существенно.

Залог автомобиля – гарантия возврата кредитных средств. Если деньги не возвращаются, кредитор (банк, МФО, автоломбард) изымает автомобиль, а потом продает. При этом заемщик должен вернуть основной займ, проценты за пользование кредитом и штрафные неустойки.

Историй, когда человек терял автомобиль и оставался должен кредитной фирме, много. С точки зрения закона, мошенничества (то есть преступления, предусмотренного Уголовным кодексом РФ) здесь нет.

Риск 2: В кредитной организации предложат подписать не только договор займа под залог автомобиля, но еще и договор купли-продажи и лизинга. Подписав такие договоры, автовладелец продаст машину банку и возьмет ее в лизинг, то есть утратит на нее право владения.

Генеральный директор юридической компании Pavlenko Law Group, кандидат юридических наук Константин Павленко:

– Как правило, заемщики откликаются на рекламу «займы под залог ПТС», «кредит под залог авто» и т. п. По факту же в офисе компании они подписывают не только договор займа под залог авто или ПТС, но и договор купли-продажи и лизинга. Стоимость продажи авто оказывается значительно ниже рынка, а лизинговые платежи значительно выше.

Уровень правовой грамотности россиян крайне низок. Подписывая документы с заглавием «Договор купли-продажи» они не осознают, что с этого момента будут управлять фактически чужим автомобилем. При допущении просрочки хотя бы одного лизингового платежа запускается начисление неустоек по ростовщическим ставкам.

Могу поделиться собственным кейсом. Мой клиент продал лизинговой компании свой автомобиль за 1,2 млн и в течение года должен был заплатить 2,7 млн за ее фактический обратный выкуп. Сорвав один платеж, через неделю он получил требование о возврате авто и единовременной выплате платежей за весь год.

Более того, оказалось, что к его автомобилю прикрепили «маячок». Мошенники получили сведения о маршрутах клиента, месте жительства его и родственников, стали приезжать и «давить» в лучших традициях коллекторов 2000-х.

Иск к моему клиенту об истребовании авто и взыскании денежных средств также не заставил себя ждать. Главный инструмент противодействия в таких случаях – подать встречный иск о переквалификации подписанных договоров в договор займа под залог авто.

Однако практика по России неоднородная: лизинговая компания, оставшаяся ни с чем в одном регионе, возьмет свое в другом. Плюс, в Москве как раз сложилась практика в пользу таких лизингодателей.

В моем конкретном деле удалось «сыграть» на реформе судебной системы. Появилась перспектива дойти до вновь образованного кассационного суда в другом регионе, в связи с чем оппонент согласился на компромиссное мировое соглашение. Автомобиль остался у клиента, деньги возвращались уже по вполне рыночной процентной ставке. Но так бывает далеко не всегда.

Риск 3: В первый месяц вам предложат 1-3% по кредиту, однако могут не сказать, что со следующего месяца процентная ставка будет увеличиваться. Увеличение процента может предусматриваться за просрочку платежа даже на один день и достигать 20% от общей суммы долга.

Юрист, кандидат юридических наук Владислав Кукель:

– Схема сама по себе проста. Это сложный и запутанный кредитный договор со множеством условий досрочного расторжения, сложных процентов, пеней и штрафов. Когда клиент подписывает договор, менеджер со стороны кредитора сообщает лишь несколько дежурных маркетинговых фраз, например: «первый месяц – 0% по кредиту». Представитель кредитной организации может не сказать, что со второго месяца кредитования процент вырастет до 5%, а с третьего – до 25% годовых. Или о том, что санкции за просрочку возврата могут нарастать лавинообразно — от 0,01% за первую неделю просрочки до 1% в день за просрочку свыше двух месяцев.

Это написано в условиях кредитного договора. Часто эти условия идут как отдельный документ очень большого объема, размещаемый на сайте банка, автоломбарда или МФО. Ознакомиться и понять его сможет не каждый профессионал.

Почему не стоит закладывать машину в банк

Какие бы условия ни предложил вам автоломбард, банк или МФО, помните, что в любом случае вы окажетесь в проигрыше:

Но если вы приняли это решение:

Юрист, кандидат юридических наук Владислав Кукель:

– При заключении договора самое главное – не торопиться. Если вас подгоняют обстоятельства или менеджер, откажитесь от подписания сегодня. Если условия размещены на сайте, ознакомьтесь с ними заранее, накануне подписания. Как вариант – нанять юриста, специализирующегося на банковском праве и кредитных договорах. И выбирайте крупный банк. Чем крупнее банк, тем меньше шансов нарваться на мошенников.

Нужно внимательно читать договор. В кредитном договоре, как правило, содержится график платежей. Платить нужно строго по нему. Некоторые банки выставляют штрафные санкции также и за досрочное погашение кредита.

Что делать, если машина уже заложена в банк

Если вы уже сдали машину в залог, строго следуйте условиям договора и графику платежей. Не допускайте даже дня просрочки, чтобы не рисковать своим автомобилем и не получить пени или штрафные санкции.

Юрист, кандидат юридических наук Владислав Кукель:

– Если договор уже заключен, возьмите его, платежные документы по нему и идите к юристу за консультацией. Цель консультации – понять, правильно ли вы гасите кредит и как можно погасить его досрочно с минимальными потерями для вас. Если договор не содержит неприемлемых для вас условий и он выполним, исполняйте его спокойно. Но по окончании платежей обязательно получите справку об отсутствии задолженности и документов (допсоглашений), свидетельствующих о расторжении кредитного договора (а вместе с ним и залога на авто). После этих процедур проверьте автомобиль на залог самостоятельно через avtocod.ru, например.

Часто бывает, что кредитор забывает снять ограничения, и в базе автомобиль «висит» как заложенный. В таком случае нужно обратиться в кредитную организацию и потребовать снять залог.

Автор: Ирина Джиоева

Как вы считаете, стоит ли закладывать автомобиль в кредитную организацию, если срочно нужны деньги? Какие альтернативные варианты сможете предложить? Напишите в комментариях.

Чем грозит покупка залогового автомобиля

Среди хитрых проделок мошенников распространена продажа залоговых машин. Купив такое авто, новый владелец в скором времени может навсегда лишиться покупки и уплаченных за неё денег. Автокод рассказывает, чем опасно приобретение залогового авто и как избежать сделки с неблагонадежным продавцом.

Содержание

Чтобы не путать понятия, разберемся, чем отличается залоговый автомобиль от кредитного.

Как авто оказывается в залоге

Залог обеспечивает выполнение обязательств заемщиком. Пока тот вовремя возвращает то, что брал в долг, кредитор не имеет претензий. Однако он может обратиться в суд, если долг будет просрочен. Тогда в качестве компенсации кредитор забирает то, что находилось в залоге. Итак, когда авто может быть в залоге:

Вышеперечисленные организации стараются взыскивать долги самостоятельно с помощью коллекторов или подают в суд. Во втором случае заёмщика по закону обязывают выплатить долг со всеми неустойками, а залог переходит к судебным приставам. Также подать в суд за неуплату долгов могут государственные организации.

Что будет, если купить залоговый автомобиль

Виталий Зайков, эксперт, директор автоломбарда «Старый Город»:

«Все зависит от ситуации, когда покупался автомобиль в залоге. Если новый хозяин во время сделки купли-продажи оформит у юриста выписку из залогового реестра, в которой будет отметка, что залог не зарегистрирован, то покупатель может быть признан судом добросовестным. Зависит от того, дубликат ПТС на руках у продавца или нет, и как давно он получен. Если во время подписания договора купли-продажи залог был отмечен в реестре, покупатель имел возможность проверить его, но не проверил, приобретение залогового авто не подходит под требования добросовестности, поэтому нет причин для снятия финансовой ответственности. Автомобиль будет изъят.

Хоть реестр залогов и в открытом доступе, можно в суде сказать, что я зашел на сайт и на тот момент залога не было. В судебной практике принято, чтобы покупатель «дошел ножками» до нотариуса и взял выписку, тогда его действия указывают на добросовестность.

Покупая автомобиль «с рук», всегда проверяйте его по открытым источникам: ГИБДД и база залогов нотариуса. Продавца стоит проверить по базе службы судебных приставов, бывает на нем висит «кредитный» долг, что должно вас насторожить. Либо может быть штраф в 500 рублей, из-за которого приставы накладывают ограничения, соответственно автомобиль не переоформят в ГИБДД и придется решать вопрос с приставами».

Реальные истории о покупке залогового авто

Александр Макаров, автоэксперт:

«Залогодержатель может забрать автомобиль в случае, если залогодатель перестанет исполнять обязанности по платежам. Ситуация серьезная – новый владелец в таком случае рискует остаться без всего. И примеров масса. У моего знакомого был случай. Он купил автомобиль за 450 тысяч рублей и стал его третьим собственником. При покупке машину проверять не стал. Через год к нему заявились судебные приставы и объяснили, что авто является собственностью банка. Первый владелец перестал платить по кредиту, и приставы решили забрать автомобиль. Товарищу пришлось оплатить чужой долг в 200 тысяч рублей, чтобы сохранить свою машину. Позже выяснилось, предыдущий владелец вообще не знал о том, что транспортное средство в залоге».

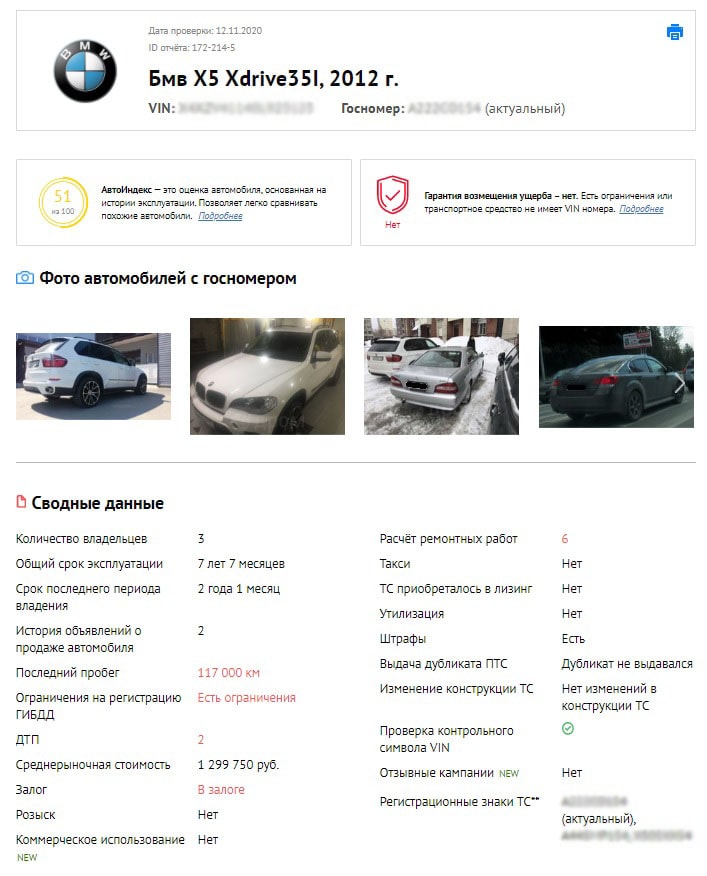

Как проверить авто на залог

Проверить автомобиль на залог перед покупкой можно через сервис «Автокод». При выдаче денег в любой организации заёмщика просят указывать vin код автомобиля, который заносится в базу залогов нотариуса. Имея доступ к реестру залогов в Федеральной нотариальной палате, сервис Автокод выдаёт отчет о том, когда было заложено его транспортное средство.

Рекомендуем сразу обратить внимание на пункт «Информация о нахождении в залоге у банков». Либо машина окажется «чиста», либо в списке будет следующее:

Также из отчета вы узнаете полную историю автомобиля: данные о пробеге, ДТП, тех. осмотрах, штрафах и многое другое.

Покупка залогового авто, как мы уже заметили, дело опасное. Всё, что сможет предпринять новый хозяин машины – обратиться в суд с иском на продавца, которого давно уже и след пропал. Иногда несведущему покупателю предлагают хитрый план – прописать в договоре низкую стоимость авто для обхода налоговой системы. В этом случае деньги точно уже не вернуть. Чтобы не нарваться на залоговые машины и избежать тяжелых последствий, мы настоятельно рекомендуем проверять, проверять и еще раз проверять желаемое авто.

Узнать о залоге можно также через сервис проверки владельца авто. Проверка покажет, есть ли у продавца долги, исполнительные производства, проблемы с законом и проч. Посмотреть пример отчета

Верховный суд рассказал как решать спор, если купленная машина оказалась в залоге

Дело о залоговом автомобиле

По иску АО «Тойота Банк», суд наложил арест на залоговый автомобиль, который должник банка, на момент ареста уже продал новому владельцу.

Новый владелец, не желая терять приобретенное имущество, обратился в суд с иском о признании его добросовестным приобретателем и снятии обременения с залогового автомобиля. В обоснование своей позиции, он указал, что о требованиях банка не знал, а при постановке машины на учет информации о залоге в базе ГИБДД не было.

Суд поддержал требования нового владельца, признал его добросовестным приобретателем и снял обременение с автомобиля. Апелляция и кассация поддержали суд первой инстанции, но АО «Тойота Банк» не согласился и обжаловал решение в Верховном суде.

Банк утверждал, что залог был зарегистрирован в реестре еще до продажи машины первым собственником-должником и новый покупатель вполне мог быть осмотрительнее и проверить наличие залога перед покупкой.

Верховный суд не согласился с решением нижестоящих судов и отправил дело на новое рассмотрение, обосновав свое решение так:

«Ссылаясь в обоснование выводов о добросовестности истца на факт регистрации транспортного средства в органах ГИБДД, а также на наличие у собственника автомобиля подлинника паспорта транспортного средства, суд не учёл, что ГИБДД не является органом, ведущим реестр залога движимого имущества, а осуществляет учёт транспортных средств в целях их допуска к дорожному движению. Факт регистрации автомобиля в органах ГИБДД сам по себе не влечёт возникновения, изменения или прекращения гражданских прав в отношении данного имущества и его обременении».

На что обратить внимание, чтобы не купить залоговый автомобиль

Из определения Верховного суда, можно сделать следующие выводы.

В данном случае, обязанностью банка-залогодержателя, является внесение информации о залоге в публичный реестр, а обязанность покупателя, это проявление должной осмотрительности и проверка перед покупкой, наличия залога в публичном реестре.

Наличие залога на автомобиль и иное движимое имущество можно проверить на портале Федеральной нотариальной палаты.

Записаться на консультацию можно, позвонив по телефону в офис или отправив сообщение на нашем сайте.

Офис в Орле: ул. Максима Горького 47д, 8 (4862) 22-20-45

Офис в Туле: пр-т. Ленина 57, офис 115, 8 (4872) 44-05-20

Горячая линия (по всей России): 8 (800) 511-62-06

.jpg)