almasflagma что это такое

AlmasFlagma пришло СМС «Ваш личный счет был пополнен»: что это такое

Смс с рассылками приходят нам периодически, и чем больше сайтов мы посещаем и оставляем свой мобильный номер телефона, тем больше предложений и спама будем получать. Но иногда сообщения проходят даже тогда, когда сам сайт мы не посещали. В статье разберёмся, что делать если пришло СМС от AlmasFlagma с содержание «Ваш личный счет был пополнен» и как ограничить их поступление на телефон.

Почему приходят сообщения от AlmasFlagma

В последнее время люди стали обсуждать в интернете поступление неизвестных смс-сообщений от отправителя Almas Flagma, или подобных. В теле письма обычно указана информация о том, что активация прошла успешно, либо о том, что баланс пополнен, а также ссылка, которая ведёт на ресурс. Особенно сомнения это вызывает у тех, кто данный сайт или ему подобные, даже не посещал, и тем более не регистрировался там.

Помните о безопасности и не переходите по ссылке из сообщения. Вполне вероятно, что это мошенники, либо фишинговая ссылка, которая ведёт к тому, чтобы выманить ваши личные данные и использовать в своих целях. Также, после перехода по ссылке, есть большая вероятность, что количество поступающего спама только увеличится. Если поискать в интернете сайт AlmasFlagma, то можно выяснить, что ресурса с таким названием и темой нет.

Ссылка, приложенная в смс, может действительно вести на определённый сайт, который будет иметь понятный интерфейс. Но если вы попытаетесь ввести какие-то данные для входа в личный кабинет, они будут сохранены, а затем также использованы мошенниками в своих целях. Не стоит рисковать своей безопасностью.

Как добавить отправителя в ЧС

Современные смартфоны предлагают владельцам все для комфортного использования. Получение нежелательных сообщений и звонков можно ограничить как с помощью встроенных функций, так и сторонних приложений. Рассмотрим как это сделать на устройствах, работающих на популярных операционных системах Android и IOS.

Владельцы Android могут выбрать из магазина приложений любую популярную программу чёрного списка, которая будет перекрывать назойливые звонки и спам-смс. Не на всех старых устройствах есть стандартный чёрный список, установленный по умолчанию, но в современных телефонах он присутствует. Каков план действий?

Отличный способ оградить себя от спама и рассылок, установить на смартфон «Телефон» и «Сообщения» от компании Google. Они находятся в свободном доступе в Play Market. Встроенные в них функции АОН и блокировка спама не дадут пройти рассылкам и отвлечь вас, а будут храниться в специальном разделе.

Активировать функцию достаточно просто, нужно лишь установить данные приложений, перейти в Настройки приложения «Телефон» и поставить переключатель в активный режим рядом с графой «АОН и блокировка спама». Все же нежелательные смс, обработанные программой, будут храниться в приложении «Сообщения» в разделе «Спам и Заблокированные», а далее «Заблокированные контакты». На многих устройствах, работающих на операционной системе Android, данные приложения являются стандартными для звонков и обмена смс.

Владельцам же телефонов компании Huawei придётся скачивать из фирменного магазина App Gallery отдельное приложение для блокировки вызовов и сообщений, либо использовать стандартные, которые уже встроены в телефон.

Если вы пользуетесь устройством от компании Apple на ОС IOS, то план действий все так же прост:

С нежелательными вызовами нужно поступать по аналогичной схеме:

После этих действий спам перестанет вас беспокоить.

Заключение

Самый простой способ оградить себя от спама и рассылок — не регистрироваться на подозрительных сайтах. Но иногда даже это не помогает, и начинают приходить разные сообщения из разряда AlmasFlagma и подобные. Тогда устанавливайте приложение для блокировки, либо выполняйте эти действия с помощью встроенных функций телефона. Теперь вы знаете, что не стоит переходить по ссылкам из подозрительных рассылок и не будете обращать внимания на нежелательные смс.

Проверка личности и оценка рисков: что такое KYC и AML

Условия современного банкинга предполагают отказ от анонимности операций. Финансовые организации борются за прозрачность транзакций, а кредит можно взять только при предъявлении нескольких документов. Покупка иностранной валюты тоже производится по паспорту. В этой связи в деловом обороте появились аббревиатуры KYC и AML. РБК Тренды разобрались, что это за принципы и как они работают.

Что такое KYC

KYC (Know Your Customer или Know Your Client, Знай своего клиента) — принцип работы финансовых институтов, который обязывает их идентифицировать личность человека перед тем, как тот сможет проводить операции. Эта идентификация служит многим целям: пониманию своей клиентуры, мониторингу операций, снижению рисков, борьбе со взяточничеством и коррупцией.

Понятие KYC появилось в официальных документах Департамента Казначейства по борьбе с финансовыми преступлениями FinCEN США в 2016 году. Именно он ввел формальные требования KYC. Однако то, какие именно данные запрашивать от клиента, решают сами сервисы, так как единого стандарта не существует. К примеру, криптобиржи обычно запрашивают ФИО, дату рождения, почту, номер телефона, страну и адрес проживания, ID (паспорт, права или другой документ).

Примерами процедур KYC можно считать лимиты на снятие наличных со счета или верификацию личности клиента по коду из SMS.

Благодаря этому принципу банк определяет, кто может стать его клиентом, а также может получить базовые данные о клиенте, отслеживать и оценивать его транзакции, повышать безопасность этих транзакций.

Российские банки вводят процедуры биометрического распознавания клиентов. ВТБ, Газпромбанк, Альфа-банк, Россельхозбанк, Промсвязьбанк, Тинькофф Банк, Почта Банк, «Московский кредитный банк» и другие работают с «Ростелекомом» над развитием Единой биометрической системы, которая позволит клиентам этих банков получать все услуги удаленно по образцу лица и голоса. Система Smart-ID уже работает в Эстонии, Литве и Латвии. Она позволяет предоставлять 99% государственных услуг в интернете, а также помогает местным жителям намного быстрее проходить проверки KYC, голосовать онлайн, платить налоги в цифровом виде, покупать криптовалюты и т. д.

В России требования принципа KYC прописаны в ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма», а также в «Положении об идентификации кредитными организациями клиентов, представителей клиента, выгодоприобретателей и бенефициарных владельцев в целях противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма». Контроль за исполнением принципа ведет комитет по финансовому мониторингу Минфина.

Как работает KYC

Софт для KYC работает по принципу сбора информации для составления базы данных. Специализированное программное обеспечение помогает фирмам управлять процессом проверки личности, позволяя им автоматически определять клиентов с высоким уровнем риска, сокращая при этом вероятность человеческой ошибки и ложных срабатываний.

Процедуры KYC представляет собой многоэтапную операцию, включающую сбор и анализ личной информации клиентов. Чтобы проверить эти данные, учреждения отправляют информацию множеству независимых сторонних проверяющих. Эти организации сравнивают ее с официальными базами данных, чтобы подтвердить, что информация верна и совпадает по всем параметрам. Проверяющие также сопоставляют информацию о человеке с глобальными базами преступников.

С помощью этих процедур финансовые организации и поставщики услуг могут определить уровень риска для каждого клиента.

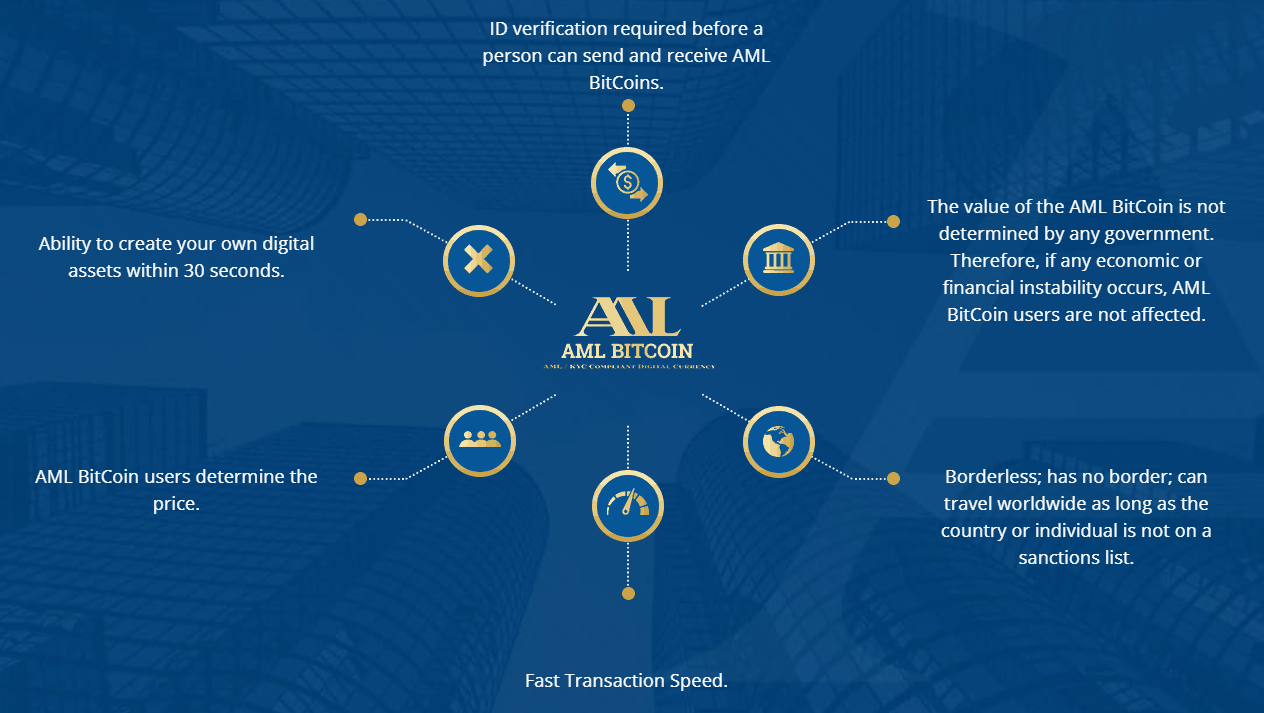

В начале 2021 года FinCEN предложила участникам рынка криптовалют и цифровых активов проверять личности клиентов. Так, Coinbase, которая работает с более чем 10 млн пользователей, требует от них предоставить персональные данные, удостоверяющие личность, чтобы подтвердить отсутствие подозрительной деятельности. Взамен биржа предлагает безопасность сделок. А новая криптовалюта AML Bitcoin (Anti-Money laundering Bitcoin) разработана с учетом политик KYC и AML, а также требований американского «Патриотического акта» и Американской межбанковской ассоциации. Данная цифровая валюта полностью открыта для банков и правительств за счет биометрической идентификации ее владельцев.

Соблюдение политики KYC и AML позволяет пользователям и биржам быстрее конвертировать криптовалюту в реальные деньги.

Что такое AML

Финансовые институты используют принцип AML для проверки бизнеса, который работает с наличными расчетами или имеет активы в наличности, держит деньги на разных счетах и в нескольких банках, переводит их за границу, покупает фьючерсы, опционы или другие инструменты для наличного расчета, инвестирует в ценные бумаги через брокеров или дилеров.

Понятие AML закрепилось после создания Группы разработки финансовых мер борьбы с отмыванием денег — FATF. Это произошло в 1989 году в Париже. Она разрабатывает международные стандарты по предотвращению отмывания денег и способствует их внедрению, а также борется с финансированием терроризма.

Другой организацией в борьбе с отмыванием денег выступает Международный валютный фонд. МВФ требует от своих 189 стран-членов соблюдать международные стандарты для предотвращения финансирования терроризма. Одно из правил требует, чтобы период замораживания средств на депозитах был не менее пяти дней для борьбы с отмыванием денег.

Как работает AML

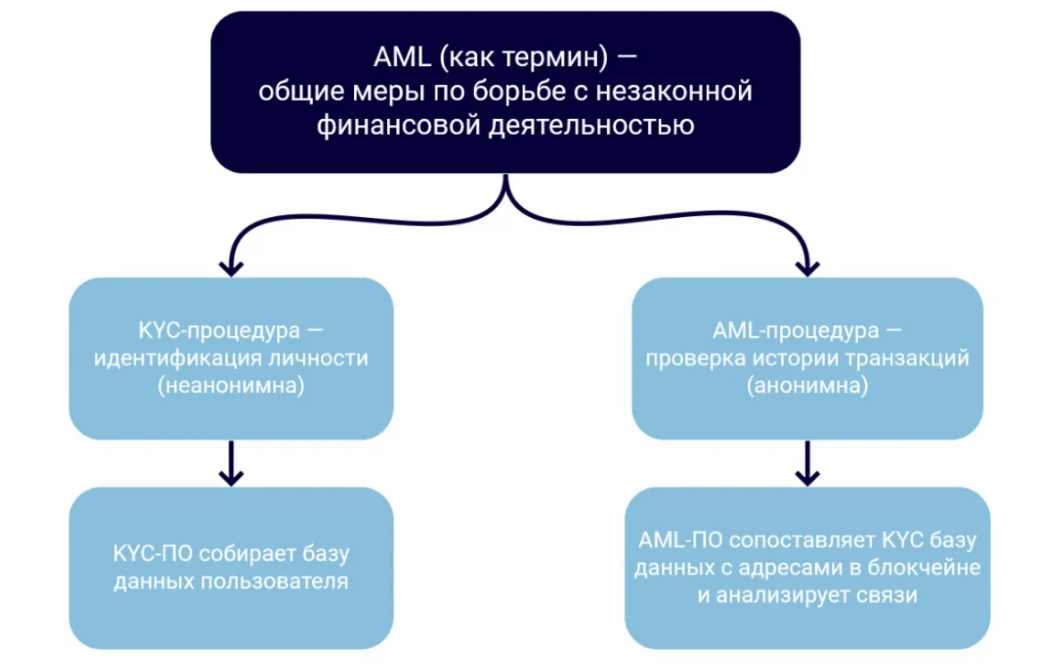

AML использует различные алгоритмы для связи базы данных KYC и других источников информации. Связь между AML и KYC должна быть постоянной и обратной. Модули KYC могут использоваться для адаптации программы AML к уникальным потребностям конкретного бизнеса, уточнения рисков клиентов и повышения эффективности соблюдения нормативных требований.

Идентификация клиента (KYC) является лишь частью противодействия отмыванию денег (AML). Другими его элементами выступают CDD — Customer Due Diligence (надлежащая проверка клиента), EDD — Enhanced Due Diligence (углубленная или расширенная проверка клиента), политика AML, основанная на рисках, текущая оценка рисков и постоянный мониторинг, программы обучения персонала, внутренний контроль и внутренний аудит.

Отчеты EDD составляют специальные фирмы, которые работают по стандартам компании PwC в соответствии с международным стандартом ISAE 3000. Обычно это работа по сбору дополнительной информации о клиентах с повышенными рисковыми рейтингами. К примеру, компания Refinitiv предлагает как продукт свои отчеты Enhanced Due Diligence с информацией по KYC из глобальных источников.

Подобные отчеты могут предоставлять также сами клиенты финансовых учреждений. Вся информация в них должна быть открытой и подкрепленной достоверными источниками.

Различия KYC и AML

KYC относится к процессу проверки личности и оценки рисков, а AML представляет собой спектр методов борьбы с отмыванием денег, используемых для защиты от финансовых преступлений, выявления и сообщения о них. Однако многие финансовые организации не могут полностью реализовать один или оба этих аспекта, ошибочно полагая, что они выполняют одну и ту же задачу.

KYC выступает одним из принципов, которые нужно соблюдать, чтобы соответствовать правилам AML. Причем, отказ от проверки KYC станет поводом для уголовного преследования, даже если организация работает легально и честно.

AML, по сути, это процесс соответствия, который состоит из анализа информации о клиентах, чтобы соответствовать требованиям FATF. При этом одним из источников информации о компании является документ KYC, который включает качественную и количественную информацию.

Андрей Симаков, руководитель продукта «Риски и комплаенс» компании «Диасофт», отмечает, что KYC и AML дополняют друг друга. По его словам, когда современные крупные банки объявляют конкурс, они включают отдельные блоки и по выявлению сомнительных операций AML и KYC. Однако, когда речь идет о банках с недостаточным капиталом, KYC может быть не предусмотрена. Симаков поясняет, что в этом случае банки предпочитают ориентироваться на открытые справочники и неавтоматизированную идентификацию.

Эксперт отметил, что в России идентификация клиента регламентируется Положением Банка России от 15 октября 2015 года № 499-П, а для его проверки можно использовать открытые перечни, реестры, а также СМИ и другие источники.

«AML — это, в основном, техника соблюдения законодательства в определенной стране. В 2021 году в нашей стране ЦБ и Росфинмониторинг ввели много новых правил контроля операций и исключили некоторые устаревшие. Кроме того, нормой AML стала блокировка операций клиентов, которые имеют совпадения с различными перечнями (их список недавно пополнил реестр запрещенных ресурсов от Роскомнадзора). Таким образом, самым успешным игроком становится тот, кто хорошо разбирается в российском законодательстве. Это, как правило, местные игроки», — рассказал Симаков.

Термины KYC и AML встречаются только в тех странах, где есть законодательные ограничения. В офшорах таких требований нет.

Almasflagma что это такое

Пробные 2 проверки окончены.

Вы можете продолжить проверку после авторизации или небольшой оплаты. Тарифы.

Завтра будут доступны еще 2 проверки, заходите снова!

Зачисление средств произойдет в тенге. Карты выпущенные системами Яндекс и Qiwi не принимаются

Для получения данного тарифа перейдите в раздел личного кабинета Тарифы

Для получения данного тарифа перейдите в раздел личного кабинета Тарифы.

Посмотреть пример

Для получения данного тарифа перейдите в раздел личного кабинета Тарифы.

Посмотреть пример

Данный функционал доступен только зарегистрированным пользователям. Авторизуйтесь и повторите Ваш запрос.

Данный функционал доступен только зарегистрированным пользователям. Авторизуйтесь и повторите Ваш запрос.

Посмотреть пример схемы связей

Данный функционал доступен только зарегистрированным пользователям. Авторизуйтесь и повторите Ваш запрос.

Посмотреть пример истории изменений

Данный функционал доступен только зарегистрированным пользователям. Авторизуйтесь и повторите Ваш запрос.

Посмотреть пример отчета

Для подключения тарифа Adata PRO, отправьте нам запрос на получение годовой подписки по электронной почте [email protected] или по номеру +7 777 023 39 46

Данный функционал доступен только верифицированным пользователям. Для верификаций перейдите в раздел личного кабинета Верификация

Для получения платного аккаунта перейдите в раздел личного кабинета Тарифы

Для получения платного аккаунта перейдите в раздел личного кабинета Тарифы.

Посмотреть пример схемы связей

Для получения платного аккаунта перейдите в раздел личного кабинета Тарифы.

Посмотреть пример истории изменений

Для получения платного аккаунта перейдите в раздел личного кабинета Тарифы.

Посмотреть пример отчета

Текущий баланс: KZT

В соответствии с Законом РК «О персональных данных и их защите» в случае необходимости получения информации в отношении третьего лица подтверждаю, что согласие данного лица имеется. Об ответственности за нарушение Закона РК «О персональных данных и их защите» предупрежден

Что такое фарминг, и как фармить проще всего?

Что представляет собой фарминг?

Сейчас фарминг начинает активно занимать нишу одного из самых популярных пассивных способов криптовалютного заработка в индустрии DeFi. Но как же работает это доходное фермерство? В ответ на этот вопрос, надо упомянуть, что фарминг — это процесс начисления токенов в виде вознаграждения за предоставление ликвидности проекту путем размещения определенной пары токенов в пуле. Сейчас существуют и более сложные пулы, состоящие из 3-х пар, но об этом не в этой статье.

Роль пулов ликвидности.

Сколько можно заработать с помощью доходного фермерства?

Рентабельность фарминга можно рассчитать на основе годового процента, который отслеживается через годовую процентную ставку (APR) и годовую процентную доходность (APY), последний показатель можно использовать и для отслеживания начисления процентов или компаундирования (процесса, содержащего в себе реинвестирование, которое приводит к повышению прибыли). Процесс реинвестирования прибыли происходит в доходном фермерстве чаще, чем на других рынках, из-за использования смарт-контрактов. Для реинвестирования уже существует множество торговых стратегий, которые приносят фермерам больше 50 % годовых.

Риски доходного фермерства.

Главный риск фарминга – падение курса криптовалюты, из-за чего холдеры могут потерять часть доходности и собственных средств( поэтому, в пару лучше добавлять стэйбл коин,это уменьшит доход, но и значительно снизит риски).

Другим риском, являются мошенники, которые могут взломать биржу и украсть активы. Новые платформы не всегда проходят всесторонний аудит безопасности, и смарт-контракты могут оказаться уязвимыми перед кибератаками.

Чем фарминг отличается от майнинга?

Майнинг криптовалюты требует покупки или аренды криптовалюты и настройки оборудования. Кроме того, для добычи крипты майнеры несут расходы на электричество, что негативно влияет на рентабельность майнинга.

Другим важным от майнинга отличием будет то, что для фарминга инвестор покупает цифровые активы в то время, как майнерам не нужны вложения в криптовалюту, но требуется покупка майнинг-ферм. При фарминге доход приносят купленные крипто активы.

Какие криптовалюты можно фармить?

Фарминг открыт для следующих криптовалют, в функционал которых входит возможность создания смарт-контрактов на:

Фарминг биткоинов недоступен, но блокчейн-разработчики нашли выход и создали токенизированные биткоины. Самый известный из них – Wrapped Bitcoin (WBTC).

Что сейчас предлагают на рынке.

Иными словами, фарминг — это молодой способ получить вознаграждение за размещение токенов на бирже криптовалют. И тут следует углубиться в обзор предлагаемых продуктов, созданных для молодых крипто-фермеров. Поэтому, хочется отметить такие биржи, как PancakeSwap, и COMPOUND- другой децентрализованный протокол для работы с криптовалютными рынками. Для работы с этими площадками не нужно проходить регистрацию, достаточно просто прикрепить кошелек, поддерживающий Binance smart chain (может подойти TRUST WALLET или METAMASK).

Самый удобный способ фармить, и что такое фарминг в один клик.

Самым удобным продуктом, подложенным на рынке, является – биржа Nominex. Которая разработала упрощенный режим фарминга для своих пользователей. Фарминг в один клик, позволяет начать фармить NMX уже через пару нажатий ( о том как пользоваться продуктом, расскажу ниже).

Nominex предлагает надежные условия для фарминга, т.к. средства будут храниться в пуле ликвидности в токенах NMX и стабильной валюте USDT (в пропорции 50/50), если курс USDT вдруг упадет в ноль, то половина суммы не будет потеряна, за счет курса второй валюты. За счет хранения токенов в двух валютах, снижается риск для инвесторов, потому что, криптодоллар является стабильным в своем курсе.

И если токен NMX падает на 50%, то мы потеряем лишь 25% — это хорошая страховка при обвале рынка, которая не даст нам потерять крупную часть вклада.Параллельно с этим можно заработать на росте курса токена NMX. Он может составить десятки и даже сотни процентов за ближайшие годы. Но в этом заключается и основной риск участия в данном проекте.

Работа осуществляется через кошелек Metamask. Одним из преимуществ биржи является то, что можно в любой момент продать вложенные токены NMX и зафиксировать свой доход, выгодно сыграв еще и на курсе валюты. Чем дольше участники будут держать крипту в пуле, тем выше будет их финальный заработок. А к проценту фарминга биржа добавляет прогрессивно растущий бонус. Биржей предоставлено большое количество бонусов для участников биржи( которые можно посмотреть на сайте Nominex).

Чем упрощенный фарминг отличается от классического?

Этот новый способ фарминга позволяет нам уйти от старого режима ( Продвинутого режима) и фармить имея только USDT на биржевом кошельке. Упрощенный режим обеспечивает простоту использования и позволяет начать фармить после нажатия нескольких кнопок. Все средства для инвестирования находятся под надежным управлением платформы Nominex. При этом доходность никак не изменяется.

Что нужно для фарминга в один клик?

Чтобы начать фармить в упрощенном режиме нужно, сперва нажать на кнопку «Простой режим». Эту страницу можно получить по этой ссылке (https://nominex.io/ru/my/nmx/simple/).

Дальше проверяем средства внутри своего личного кабинета на сайте Nominex. Также прикрепляю ссылку (https://nominex.io/ru/funds/balances/spot ).

Потом выбираем желаемую для инвестирования сумму и комиссию, проверяем настройки, кликаем на кнопку «Вложить». Напоминаю, что максимальная сумма для вложения формируется с учетом резерва на комиссии. Сумма резерва устанавливается следующим образом: комиссия начала фарминга + комиссия стоп фарминг + комиссия на вывод средств из фарминга.

Как остановить фарминг и забрать полученные NMX?

Для этого нажимаем “Забрать NMX”, и получаем на свой биржевой кошелек все нафармленное.

Если нажать кнопку “Стоп фарминг”, то происходит полный автоматический анстейк ваших NMX + USDT из пула, это значит, что все ваши средства выводится из пула ликвидности. Далее средства NMX и USDT переводятся на биржевой кошелек. При этом NMX не конвертируются в USDT. (Частичный вывод средств из упрощенного режима фарминга не поддерживается.)

Недоступные операции упрощенного фарминга при активном депозит бонусе:

· Добавление в фарминг;

Для реинвестирования NMX нам необходимы USDT на кошельке бирже в пропорции 50/50 (NMX/USDT) и резерв USDT для оплаты комиссий. Если мы добавим дополнительные средства в пул ликвидности, то Holder Bonus пересчитается. Поэтому важно реинвестировать через кнопку, тогда Holder Bonus не будет пересчитан.

Как остановить фарминг и забрать полученные NMX?

Для этого нажимаем “Забрать NMX”, и получаем на свой биржевой кошелек все нафармленное. Если нажать кнопку “Стоп фарминг”, то происходит полный автоматический анстейк ваших NMX + USDT из пула, это значит, что все ваши средства выводятся из пула ликвидности. Далее средства NMX и USDT переводятся на биржевой кошелек. При этом NMX не конвертируются в USDT. (Частичный вывод средств из упрощенного режима фарминга не поддерживается.)

В чем выгода начать как можно скорее?

Сейчас фарминг развивается очень стремительно, и несет собой очень высокие проценты. Все больше людей присоединяется к децентрализованным биржам и поднимают их ликвидность. Все мы помним, как просто раньше было намайнить биткоин, и какую выгоду мы бы могли получить, если бы продали его сейчас. Поэтому нельзя упускать момент сейчас! А фарминг может помочь нам в этом. Вспомним, что система вознаграждений состоит из бонусов, рассчитываемых между участниками пула, отсюда можно подчеркнуть, что очень выгодно присоединяться в числе первых.

Плюсом ко всему, Nominex предлагает фермерам увеличить доходность через командный бонус. Система вознаграждений будет состоять из бонусов за командный фарминг и бонусов от расходов членов вашей команды. Размер бонуса зависит от уровня, а уровень, в свою очередь, от количества размещенных средств. Чем больше участников в команде, тем выше бонус. А в период с 9-го по 15-е июля Nominex предлагает новым участникам присоединиться к акции “Бешеная неделя фарминга” и получить в 3 раза больше бонусов из пула. Поэтому рекомендую присоединиться к проекту и начать фармить сейчас!

Инвесторы говорят про FOMO и YOLO. Что это вообще такое?

Миллениалы и зумеры устанавливают новые правила жизни в самых разных сферах, и инвестиций это тоже касается. С начала 2010-х в соцсетях англоговорящих стран появились новые акронимы (сокращения), придуманные молодым поколением, — FOMO и YOLO.

Изначально они к финансам отношения не имели. Оба выражения передают эмоциональные состояния, когда поведение человека основано на каком-то импульсе, а не на доводах разума.

FOMO — сокращение от Fear of Missing Out (англ. — «страх упущенной выгоды»). Используется в соответствии с прямым значением этого выражения — в ситуациях, когда страх упустить возможности, какие-либо ценные ресурсы становится причиной определенных действий.

YOLO — сокращение от You Only Live Once (англ. — «живем только раз»). Применяется, когда человек действует в соответствии с потребностью получить желаемое прямо сейчас, не откладывая это на будущее, даже если позже это нечто будет обладать большей ценностью.

Изначально акронимы стали популярны в англоязычных Twitter и Facebook. FOMO и YOLO чаще использовались в качестве хештегов, чтобы выразить свое мнение по поводу различных ситуаций — от отношения к работе до жизненной философии.

Если YOLO распространен среди юной аудитории соцсетей и употребляется в более позитивном контексте, то FOMO чаще используется возрастными пользователями интернета и отражает тревожное состояние и необходимость сложного выбора.

YOLO, FOMO и деньги

Оба выражения со временем распространились на мир инвестиций и финансов. Деньги сами по себе и как средство получения других благ зачастую смешаны с эмоциями и нерациональными желаниями — поэтому такие сложные психологические состояния стало удобно описывать лаконичными YOLO и FOMO.

Миллениалы не слишком заботятся о своем будущем, предпочитая использовать ресурсы в настоящем. Примерно у 66% работающих миллениалов нет сбережений ко времени выхода на пенсию, они не тратят и не откладывают деньги на квартиры, предпочитая арендовать. Поэтому только у 47% из них к пенсии будет свое жилье, подсчитали в исследовательской организации The Resolution Foundation.

Это одновременно и YOLO, и FOMO-эффект: они живут сегодняшним днем, поэтому все тратят (YOLO); делают они так потому, что боятся пропустить все те блага, которые можно получить за деньги (FOMO).

В мире инвестиций FOMO- и YOLO-эффекты работают аналогичным образом. Когда инвестор принимает решение о вложениях на основе эмоций — на фоне не обеспеченного фундаментальными показателями роста акций, медийной популярности компании или ее первых лиц, то действует из страха остаться в стороне, пока другие получают прибыль, — это FOMO.

Если человек, заработав на фондовом рынке, не реинвестирует свои средства, а тратит на дорогие и, возможно, ненужные вещи, — это YOLO.

Несмотря на то что многие из них не обладали достаточными знаниями о фондовом рынке, они начали инвестировать, не думая о последствиях.

Отражением этих процессов является финтех Robinhood, который зафиксировал появление более 3 млн новых аккаунтов за время пандемии. Большинство из этих инвесторов были новичками на бирже, поэтому позже, когда они потеряли деньги и столкнулись со сложностями при использовании приложения, на стартап посыпались жалобы и штрафы от SEC.

«Американские тинейджеры просто не знают, что русские живут так испокон веков. Только у нас это «авось» называется. Обыкновенный русский авось. Вот как объяснить русскому человеку необходимость личного финансового планирования, формирования собственного капитала и управления им? Это крайне трудно», — говорит Владимир Верещак.

По его словам, клиенты довольно часто нарушают согласованный ранее личный финансовый план, так как им хочется попробовать себя в трейдинге и рискованных активах. Новости об успехах в криптовалютах, сделках с IPO или отдельных акциях вызывают у них желание присоединиться к этому процессу, так как кажется, что «нечто большое» проходит мимо, говорит Верещак.

Жертвы FOMO и YOLO: кто они?

Оба этих принципа могут быть опасны для личных финансов и инвестиций. Финансовый консультант Наталья Смирнова считает, что FOMO и YOLO приводят к неконтролируемому потреблению и отсутствию инвестиций и сбережений на черный день.

При этом в стране такое поведение характерно не только для миллениалов, но и для всех тех, кто в осознанном возрасте потерял свои сбережения в период перестройки, денежных реформ, дефолта 1998-го, банковского кризиса 2004-го, кризиса 2008-го.

Эти люди считают, что лучше успеть насладиться деньгами сейчас, чем отложить их и потом потерять, говорит Наталья Смирнова. Усиливать такие эмоциональные шаги может любой негативный опыт — от неудачных инвестиций в новостройку до банального мошенничества.

По словам Смирновой, FOMO и YOLO чаще всего проявляется у людей, склонных к инфантильности, и тех, кто не зарабатывает самостоятельно: богатых наследников, жен или мужей обеспеченных супругов.

Обобщенный портрет последователя принципов FOMO и YOLO, по мнению Натальи Смирновой, может обладать следующими характеристиками:

Сейчас молодые инвесторы с синдромом упущенной выгоды (FOMO) покупают акции Tesla не из-за дивидендов, а потому что «Маск прикольный», говорит он. Это приводит к тому, что меняется философия фондового рынка, бурный рост компании получают на хайпе, а не из-за реальных финансовых результатов.

Как защититься от FOMO- и YOLO-мышления?

Чтобы не стать жертвой FOMO и YOLO, нужно понимать свои жизненные потребности и стремиться к планированию будущего, советуют финансовые консультанты.

«Чтобы спокойно заниматься творчеством, проектами, я подсчитала необходимый для этого пассивный доход. Дальше я подсчитала, какой объем капитала нужен, чтобы получать при умеренной инвестиционной стратегии необходимую сумму в год. Ну и далее — встала на путь накопления этого капитала. К инвестициям на будущее надо относиться именно как к вкладу в создание свободы, а не как к ее урезанию здесь и сейчас», — говорит Наталья Смирнова.

«Главные помощники в инвестициях — опыт и время. Так как YOLO и FOMO в основном подвержены молодые люди в возрасте 18–32 лет, то потерянные деньги и время научат их принимать решения не на эмоциональной волне или по рекомендациям из соцсетей, а с холодным рассудком, используя аналитические данные. Основной совет прост: перестать слушать инфошум и вести себя осознанно. Как в инвестициях, так и в жизни», — считает Игорь Файнман.

В ответ на усталость от крайностей YOLO и FOMO появился новый подход к жизни — JOMO (Joy of Missing Out) — «радость от упущенных возможностей». Он может быть и эмоциональной реакцией организма на выгорание после YOLO и FOMO, и более сбалансированным жизненным принципом. JOMO учит прислушиваться к себе и жить осознанно, поступая в соответствии со своими ценностями.

Больше новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!».