aml в банке что это

KYC и AML — что это простыми словами

Система «Знай Своего Клиента» (KYC) и антиотмывочные законы (AML) преобразили регулирование в банковской сфере. Что скрывается за этими аббревиатурами и как они влияют на криптобизнес, объясняет Brand Manager криптоплатформы Oxly.io Данатар Атаджанов.

История вопроса

Понятие KYC (Know Your Client/Customer) — Знай Своего Клиента, как официальное, появилось гораздо позже, в 2016 году в США. Департамент Казначейства по борьбе с финансовыми преступлениями (FinCEN) ввел требования KYC, хотя раньше этот акроним в бизнес-обиходе уже использовался.

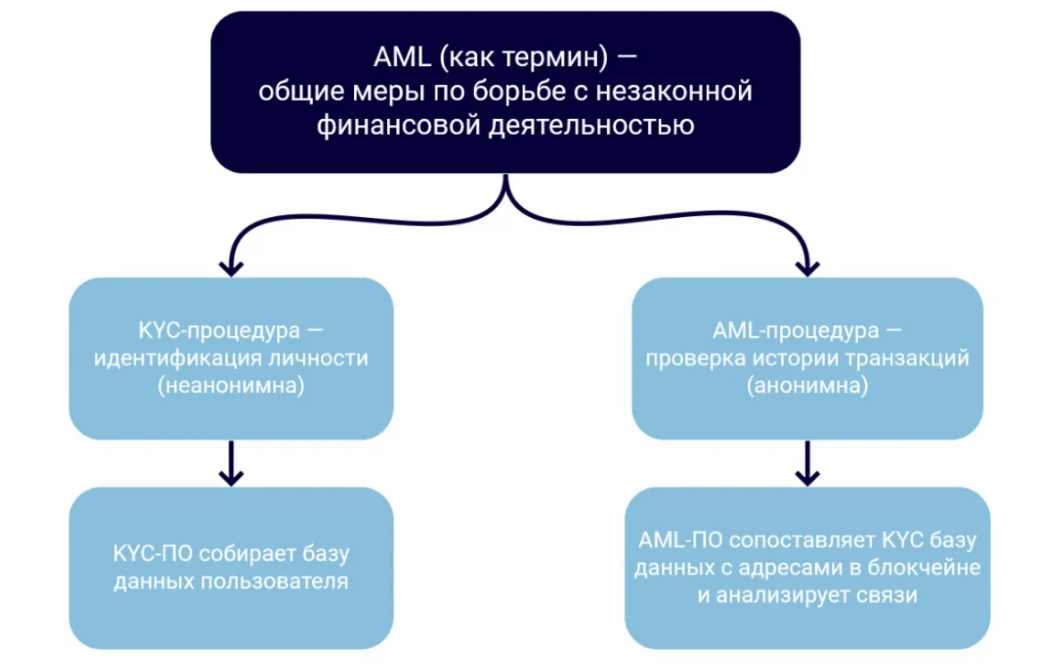

AML — более широкое понятие и включает в себя KYC. Часто эти понятия путают и они, действительно, идут рядом рука об руку, однако между ними нет знака равенства, давайте разберем их подробнее.

Требования KYC являются составной частью комплекса мероприятий по борьбе с отмыванием денег (AML). Степень сложности процедуры может варьироваться, но в общих чертах обязательные данные, которые захотят увидеть AML-офицеры, выглядят следующим образом:

Большую часть данных так или иначе придется подтвердить с помощью фото или сканов документов, селфи с ними, верификации номера телефона через SMS. В некоторых случаях проводятся дистанционные или даже очные интервью. Процедуры верификации могут отличаться в зависимости от различных факторов. Но все действия направлены на одну и ту же цель — сбор и проверку данных о клиенте. Сюда же относится комплексная проверка и постоянный мониторинг.

Итак, KYC — часть мероприятий AML, которая заключается в верификации персональных данных и, возможно, расширенной комплексной проверке.

AML же состоит из гораздо более широкого перечня мероприятий по противостоянию финансовым правонарушениям. К AML, например, также относится аудит программного обеспечения и документации. То есть, кроме установления статуса клиента AML определяет легитимность оборота финансовых средств — они не должны быть получены преступным путем и не могут быть потрачены на противоправные деяния.

«Антиотмывочная» политика включает в себя более широкий, чем KYC, комплекс мер, например для криптовалют:

Такой же частью общей политики AML считаются:

Кто такой AML Officer

Называть эту должность AML-офицером принято, но не совсем корректно. С точки зрения языка Officer — это ответственный сотрудник. Но хоть по сути должность не имеет военного характера, AML офицер должен стоять на страже закона. Сегодня для России это достаточно редкая позиция, особенно, если такой сотрудник сертифицирован в Европе. В должностные обязанности сотрудника, ответственного за соблюдение антиотмывочного законодательства, входит неукоснительное соблюдение компанией AML-политики. Такой сотрудник должен иметь достаточно полномочий и быть независимым от коммерческих показателей компании.

Для чего не дремлет AML-офицер криптокомпании

Регулирование и децентрализация

KYC, AML и другие процедуры, разработанные регулирующими органами, усложняют незаконную деятельность организованной преступности и террористов, не позволяя превратить полученные преступным путем средства в легальные доходы. И сегодня криптовалютная и традиционная финансовые системы находят все больше точек соприкосновения. Некоторые адепты блокчейна и криптовалют считают, что верификация пользователей криптосервисов и концентрация их данных на стороне криптоплатформ нарушает принцип анонимности и децентрализации. Возможно, это отчасти так. Следует отметить, что это та цена, которую мы платим за безопасность и возможность пользоваться всем арсеналом финансовых инструментов криптовалютной и фиатной финансовых систем. При стремительном расширении крипторынка, множестве новых финансовых услуг на стыке двух систем, без внедрения AML-процедур невозможен полноценный доступ к разнообразным фиатным ресурсам. В результате клиент получает безопасность и широкий набор финансовых инструментов, обеспечивающих выгодные транзакции.

Ответственность бизнеса

Нужно понимать, что и KYC, и AML, кроме того, что обеспечивают безопасность и защиту от мошенников, во многом связаны с социальной ответственностью бизнеса. В западных странах стало хорошим тоном учитывать в сделках и указывать в контрактах необходимость процедур AML. Даже на бытовом уровне это нормально воспринимается обществом.

Бизнес отвечает не только перед обществом, но и перед государством. В развитых странах финансовые институты давно руководствуются принципами AML в своей деятельности. Там требования KYC являются обязательными для всех компаний, связанных с цифровыми активами. Раньше криптовалютный бизнес редко запрашивал у клиентов информацию для KYC. Но по мере роста популярности и развития децентрализованных финансов участились случаи мошенничества и преступного использования цифровых финансовых ресурсов.

Показательна история с криптобиржей Binance, которая, избегая преследований регуляторов, была вынуждена в августе этого года ввести обязательную верификацию всех пользователей.

В законопослушной Германии Федеральное управление финансового надзора (BaFin) опубликовало специальное «Руководство по борьбе с отмыванием денег для криптобизнеса». В руководстве регулятор представляет три основные темы в сфере борьбы с отмыванием денег:

В России требования принципа KYC реализуются в первую очередь Федеральным законом от 7 августа 2001 года № 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» и «Положением об идентификации кредитными организациями клиентов, представителей клиента, выгодоприобретателей и бенефициарных владельцев в целях противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» (утвержденным Банком России 15 октября 2015 года № 499-П). Также в нашей стране функционирует Комитет Российской Федерации по финансовому мониторингу. Он был создан в 2001 году после того, как FATF включил Россию в «черный список» по надежности проведения финансовых операций.

В своей деятельности криптокомпании часто сталкиваются с непониманием или даже неприятием принципов AML/KYC. Здесь хочется отметить, что, если вы собрались инвестировать в криптовалюты, то не стоит бояться процедур AML, скорее это индикатор того, что криптокомпания ответственно относится к своей работе и обеспечивает безопасное пространство для проведения взаимовыгодных операций.

Ответственные криптокомпании, нацеленные на длительный, надежный и безопасный бизнес, не только в максимально полной мере отвечают за финансовые активы своих клиентов, но и являются ответственным звеном в борьбе с незаконным оборотом и отмыванием денег. Такие компании должны иметь в своем штате грамотных, сертифицированных специалистов в области AML и KYC. Возможно, действия AML-офицера могут нравиться не всем, но этот человек, на самом деле, обеспечивает чистоту бизнеса и безопасность своей компании и ее клиентов.

Что такое борьба с отмыванием денег (AML)?

Законы о борьбе с отмыванием денег направлены на то, чтобы остановить отмывание незаконных средств. Законодательные меры против отмывания денег принимают правительства отдельных стран и многонациональные организации, такие как FATF.

Отмыванием денег называют процесс превращения «грязных» денег в чистые. Делается это путем сокрытия происхождения средств, смешивания их с законными транзакциями или инвестирования в законные активы.

Криптовалюта – довольно привлекательный способ отмывания денег ввиду ее конфиденциальности, сложности получения средств и еще не сформировавшейся законодательной базы. Злоумышленники часто используют ее для отмывания огромных сумм.

Binance и многие другие криптобиржи отслеживают подозрительное поведение в рамках соблюдения требований AML и сообщают о нем в правоохранительные органы.

Введение

Законы о борьбе с отмыванием денег (AML) помогают бороться с оборотом незаконных средств. Данные законы требуют от централизованных бирж криптовалюты обеспечения безопасности клиентов и борьбы с финансовыми преступлениями. Ввиду анонимного характера криптовалют их регулирование в значительной степени зависит от мониторинга поведения и личности клиентов.

Что такое AML?

Чем отличаются AML и KYC?

Что такое отмывание денег?

Отмывание денег проходит в три этапа:

Как отмывают деньги?

Сделать это можно разными способами. Традиционный метод – создание поддельных чеков за услуги в магазинах, ресторанах и т. д. В этом случае частное лицо или организация использует другие компании в качестве прикрытия для отмывания денег. Преступники создают поддельные квитанции и расплачиваются за них «грязными» физическими деньгами, превращая их в законный доход. Затем этот приток смешивается с подлинными транзакциями, чтобы их было трудно отличить.

Однако на сегодняшний день нелегальные средства обычно представляют собой цифровые, а не физические деньги. Соответственно, и методы отмывания денег модернизируются. Возможностей спрятать и отмыть «грязные» деньги стало еще больше, чем раньше. Например, стало возможным напрямую переводить деньги без участия банка. Для этих целей активно используются такие платежные сервисы, как Paypal или Venmo.

Еще одним методом отмывания денег является использование сайтов с азартными играми. Преступники кладут деньги, которые они хотят отмыть, на счет онлайн-казино. Затем они приступают к размещению ставок, чтобы учетная запись выглядела законной. После этого они выводят свои средства и в конечном итоге получают чистые деньги. Обычно для этого используется несколько учетных записей, чтобы не вызывать подозрений. Учетная запись с большой суммой средств может вызвать подозрение во время AML-проверки.

Как работают меры по борьбе с отмыванием денег?

Основная деятельность регулятора или биржи криптовалют проходит в три этапа:

1. Выявление подозрительных действий, например крупные притоки или оттоки средств автоматически отмечаются. Другой пример – непоследовательное поведение, скажем, увеличение количества выводов средств с малоактивного счета.

2. Во время или после расследования приостанавливается возможность пользователя вносить или снимать средства. Применяется это с целью исключить возможную деятельность по отмыванию денег. Затем составляется отчет о подозрительной деятельности (SAR).

3. Если выявляются доказательства незаконной деятельности, их передают в соответствующие органы. В случае обнаружения украденных средств их по возможности возвращают законным владельцам.

Криптовалютные биржи обычно используют проактивный подход к борьбе с отмыванием денег. Из-за огромного давления на криптоиндустрию и требований к соблюдению нормативных положений, биржи, такие как Binance, должны проявлять повышенную бдительность и осторожность. Мониторинг транзакций и усиленная комплексная проверка – два ключевых инструмента в борьбе с отмыванием денег.

Что такое FATF?

FATF – международная организация, основанная G7 для борьбы с финансированием терроризма и отмыванием денег. Из-за набора стандартов, которых должны придерживаться страны во всем мире, преступникам становится все труднее находить подходящую юрисдикцию.

Сотрудничество между правительствами также улучшает обмен информацией и отслеживание лиц, занимающихся отмыванием денег. Уже более 200 стран взяли на себя обязательство следовать стандартам FATF. FATF следит за деятельностью всех участников, чтобы контролировать соблюдение правил.

Зачем нужен AML в криптовалюте?

Из-за анонимного характера криптовалюты преступники используют ее для отмывания незаконных средств и уклонения от уплаты налогов. Регулирование криптовалюты улучшает ее собственную репутацию и обеспечивает уплату налогов. Развитие AML приносит пользу добросовестным пользователям криптовалюты, хотя для этого и требуется много усилий и времени.

По данным Reuters, в 2020 году преступники отмыли с помощью криптовалюты около 1,3 миллиарда долларов США. Криптовалюта удобна для отмывания денег по нескольким причинам:

1. Сделки необратимы. После того как вы отправили средства через блокчейн, они не могут быть возвращены, если только новый владелец не отправит их обратно. Полиция и регулирующие органы не смогут извлечь средства за вас.

Примеры отмывания криптовалюты

Власти добиваются определенных успехов в отслеживании и поимке преступников, которые отмывают средства через криптовалюту. В июле 2021 года полиция Великобритании изъяла криптовалюту на сумму около 250 миллионов долларов США, которую использовали для отмывания денег. Это изъятие криптовалюты стало крупнейшим в истории Великобритании, побив предыдущий рекорд в 158 миллионов долларов, установленный всего за несколько недель до этого события.

В том же месяце бразильские власти изъяли 33 миллиона долларов в ходе сложной операции по поимке злоумышленников. Два физических лица и 17 компаний были вовлечены в покупку криптовалюты для сокрытия незаконно полученных средств. Преступная организация целенаправленно занималась созданием компаний для преступной деятельности. Криптовалютные биржи также сознательно сотрудничали с преступными организациями и не соблюдали надлежащие процедуры AML.

Как Binance поддерживает AML?

Binance активно использует различные меры AML для борьбы с отмыванием денег, включая расширение возможностей обнаружения и аналитики AML. Все эти усилия объединяются в рамках программы соответствия AML. Binance также тесно сотрудничает с международными агентствами, помогая привлекать к ответственности крупные киберпреступные организации.

Например, Binance содействовала в предоставлении доказательств, что привело к аресту нескольких создателей программы-вымогателя Cl0p. Binance отмечала подозрительные транзакции и передавала данные в соответствующие органы для дальнейшего расследования. В сотрудничестве с международными агентствами власти занимаются выявлением лиц, отмывающих деньги, полученные в результате атак программ-вымогателей, в том числе атаки Petya.

Резюме

Хотя AML-процедуры замедляют процесс торговли криптовалютами, они выполняют важную функцию по обеспечению безопасности нас всех. К сожалению, правительства и организации не могут полностью решить проблему отмывания денег, но реализация нормативных требований определенно помогает. Технологии для обнаружении возможного отмывания денег совершенствуются, и криптобиржи начинают серьезно относиться к своей роли в борьбе с преступностью.

AML-cофт: понятие, цель, виды и характеристики

Но в ходе таких изменений возникает необходимость применять новые инструменты для борьбы с отмыванием денежных средств (далее: AML, Anti Money Laundering ), чтобы найти баланс между использованием преимуществ открытости и снижением AML-рисков.

Понятие и значение AML-софта

Очевидно, что любой криптовалютный сервис без надлежащих AML / KYC инструментов считается ненадежным и рискует стать площадкой для незаконных действий.

Виды AML-софта

В целом программные платформы помогают финансовым учреждениям внедрять AML политики — комплекс действий, направленных на борьбу с легализацией преступных доходов.

Практическое применение таких инструментов довольно разнообразное — от управления данными и фильтрации финпроцедур до предиктивного анализа и машинного обучения.

Так, AML-софт может использоваться как для мониторинга и выявления крупномасштабной подозрительной деятельности, так и при контроле мелких индивидуальных сделок.

AML-cофт для проверки личности (name screening)

Идентификация / верификация лиц при получении ими финансовых услуг с помощью электронных инструментов применяется уже давно. Это осуществляется в рамках процедуры Know Your Customer (KYC). Но, поскольку технологии постоянно развиваются, возникают трудности при разработке и внедрении цифровой идентификации.

На поставщиков финансовых услуг наложено обязательство проводить идентификацию и верификацию каждого клиента, который обратился за получением услуги в сфере виртуальных активов. В основном это касается покупки и продажи криптовалют за фиатные деньги.

Возникают отдельные проблемы: некоторые категории населения, особенно пожилые люди и жители удаленных местностей, не владеют даже базовыми навыками работы с онлайн-платформами.

Верификация применяется при повторном обращении к тому же провайдеру. В этом случае чаще всего документы не требуются, так как личность была подтверждена при первом обращении.

AML-софт для проверки личности применяется также для проверки лиц на предмет наличия в “санкционных списках”.

В таком случае AML-софт используют для быстрой идентификации заблокированных лиц. Помимо санкционных списков, скрининг имен также применяется для выявления Политически значимых персон (PEP) и лиц, получивших негативное внимание со стороны средств массовой информации.

AML-cофт для мониторинга транзакций

AML-cервисы для отслеживания транзакций позволяют финансовым учреждениям следить за операциями клиентов ежедневно или в режиме реального времени. Зачастую эта информация изучается вместе с анализом информации о клиенте. Такие сервисы дают анализ “целостной картины” профиля клиента, уровня риска и прогнозируемой будущей деятельности, а также могут генерировать отчеты и создавать предупреждения о подозрительной деятельности.

Мониторинг транзакций обеспечивает:

В результате такого мониторинга иногда может потребоваться подать отчет о подозрительной деятельности (Suspicious Activity Report, SAR), который является важным источником информации для правоохранительных органов. Программное обеспечение для мониторинга транзакций позволяет экспортировать ключевые данные в формат отчета SAR одним нажатием кнопки.

AML-cофт для подачи отчетов о проведенных транзакциях

Существуют разные виды такого AML-софта в зависимости от характера и вида операций, а также законодательства страны их проведения. Так, национальные законодательства устанавливают обязательный порог, по достижению которого провайдеры финуслуг обязаны подавать отчеты регулятору. Например, в соответствии с Законом США о банковской тайне, операции на сумму более 10 000 долларов будут автоматически помечены флажками.

Ценность таких инструментов в том, что они автоматизируют работу лиц компаний, ответственных за финансовый мониторинг. Такой софт агрегирует операции, а в случае превышения пороговых сумм провайдеры, на которых наложены обязательства подавать отчеты, могут без проблем сделать это в автоматическом режиме.

AML-софт для обеспечения соответствия нормативным требованиям (compliance)

В повседневной деятельности финансовые компании используют разные виды специальных сервисов с целью соблюдения нормативных требований. Это могут быть программы для ведения подробного учета обучения сотрудников, плановых аудитов, а также отслеживания других видов обязательных отчетов и процедур.

Зачем финансовым учреждениям нужен AML-софт?

AML-сервисы — неотъемлемая и незаменимая часть стратегии финучреждения по борьбе с отмыванием денег. Важность их применения проистекает из сложности нормативных требований. Соблюдение финансового законодательства требует значительных административных и финансовых усилий, включая строгий процесс внешнего аудита и многочисленные обязательства по отчетности.

Об этом команда AMLSafe писала в материале о регулирующих технологиях (RegTech).

При соблюдении законодательства в области борьбы с отмыванием денег в работе AML-софта генерируются большие объемы данных, которые относятся к отдельным клиентам и операциям. Управление такими массивами данных в ручном режиме невозможно. Оно выходит за рамки возможностей сотрудников, которые занимаются вопросами борьбы с отмыванием денег.

C другой стороны, AML-cофт может обрабатывать эти объемы данных эффективно и точно, фильтруя информацию для сотрудников и помогая им в выполнении их обязательств перед своими учреждениями и финансовыми органами.

Интеграция AML-софта

Топ-менеджмент финансовых учреждений и ответственные сотрудники напрямую заинтересованы в интеграции соответствующего программного обеспечения.

Поскольку они могут быть привлечены к персональной ответственности за любые нарушения закона и потенциально могут столкнуться с уголовными последствиями, очень важно, чтобы ответственные сотрудники компании тщательно подбирали инструменты для такой работы. При этом нужно учитывать характеристики AML-софта, вид деятельности компании, характер операций, другие индивидуальные особенности, а также возможность постоянной технической поддержки программного обеспечения от поставщика.

Как специалисты по управлению рисками сотрудники должны оценить конкретные потребности своей компании и принять решение о том, какая AML платформа / инструмент / сервис подходят больше всего.

По мере внесения изменений в законодательство и расширения возможностей ПО сотрудники по борьбе с легализацией незаконных доходов должны принимать меры для обеспечения его обновления до последней версии.

Должны также учитываться и конкретные потребности в обучении сотрудников компании, которые будут использовать сервисы для борьбы с отмыванием денег.

Таким образом, в условиях цифровой экономики предоставление финансовых услуг выходит на новый уровень. Это одновременно и преимущество, и вызов, так как совершенствоваться должны и инструменты AML.

С этой целью специализированные провайдеры разрабатывают инструменты, направленные на борьбу с легализацией преступных денег. Общепринято такой софт разделять на 4 категории: для проверки личности (name screening); для мониторинга транзакций; для подачи отчетов о проведенных транзакциях; для обеспечения соответствия нормативным требованиям.

Такой софт является очень важным для провайдеров финансовых услуг, поскольку в современных условиях соблюдать все нормативные требования в ручном режиме — невозможно и сопряжено с дополнительными рисками. Поэтому, топ-менеджмент таких компаний и ответственные лица напрямую заинтересованы во внедрении качественного софта и новейших инструментов для борьбы с легализацией преступных доходов.

Проверка личности и оценка рисков: что такое KYC и AML

Условия современного банкинга предполагают отказ от анонимности операций. Финансовые организации борются за прозрачность транзакций, а кредит можно взять только при предъявлении нескольких документов. Покупка иностранной валюты тоже производится по паспорту. В этой связи в деловом обороте появились аббревиатуры KYC и AML. РБК Тренды разобрались, что это за принципы и как они работают.

Что такое KYC

KYC (Know Your Customer или Know Your Client, Знай своего клиента) — принцип работы финансовых институтов, который обязывает их идентифицировать личность человека перед тем, как тот сможет проводить операции. Эта идентификация служит многим целям: пониманию своей клиентуры, мониторингу операций, снижению рисков, борьбе со взяточничеством и коррупцией.

Понятие KYC появилось в официальных документах Департамента Казначейства по борьбе с финансовыми преступлениями FinCEN США в 2016 году. Именно он ввел формальные требования KYC. Однако то, какие именно данные запрашивать от клиента, решают сами сервисы, так как единого стандарта не существует. К примеру, криптобиржи обычно запрашивают ФИО, дату рождения, почту, номер телефона, страну и адрес проживания, ID (паспорт, права или другой документ).

Примерами процедур KYC можно считать лимиты на снятие наличных со счета или верификацию личности клиента по коду из SMS.

Благодаря этому принципу банк определяет, кто может стать его клиентом, а также может получить базовые данные о клиенте, отслеживать и оценивать его транзакции, повышать безопасность этих транзакций.

Российские банки вводят процедуры биометрического распознавания клиентов. ВТБ, Газпромбанк, Альфа-банк, Россельхозбанк, Промсвязьбанк, Тинькофф Банк, Почта Банк, «Московский кредитный банк» и другие работают с «Ростелекомом» над развитием Единой биометрической системы, которая позволит клиентам этих банков получать все услуги удаленно по образцу лица и голоса. Система Smart-ID уже работает в Эстонии, Литве и Латвии. Она позволяет предоставлять 99% государственных услуг в интернете, а также помогает местным жителям намного быстрее проходить проверки KYC, голосовать онлайн, платить налоги в цифровом виде, покупать криптовалюты и т. д.

В России требования принципа KYC прописаны в ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма», а также в «Положении об идентификации кредитными организациями клиентов, представителей клиента, выгодоприобретателей и бенефициарных владельцев в целях противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма». Контроль за исполнением принципа ведет комитет по финансовому мониторингу Минфина.

Как работает KYC

Софт для KYC работает по принципу сбора информации для составления базы данных. Специализированное программное обеспечение помогает фирмам управлять процессом проверки личности, позволяя им автоматически определять клиентов с высоким уровнем риска, сокращая при этом вероятность человеческой ошибки и ложных срабатываний.

Процедуры KYC представляет собой многоэтапную операцию, включающую сбор и анализ личной информации клиентов. Чтобы проверить эти данные, учреждения отправляют информацию множеству независимых сторонних проверяющих. Эти организации сравнивают ее с официальными базами данных, чтобы подтвердить, что информация верна и совпадает по всем параметрам. Проверяющие также сопоставляют информацию о человеке с глобальными базами преступников.

С помощью этих процедур финансовые организации и поставщики услуг могут определить уровень риска для каждого клиента.

В начале 2021 года FinCEN предложила участникам рынка криптовалют и цифровых активов проверять личности клиентов. Так, Coinbase, которая работает с более чем 10 млн пользователей, требует от них предоставить персональные данные, удостоверяющие личность, чтобы подтвердить отсутствие подозрительной деятельности. Взамен биржа предлагает безопасность сделок. А новая криптовалюта AML Bitcoin (Anti-Money laundering Bitcoin) разработана с учетом политик KYC и AML, а также требований американского «Патриотического акта» и Американской межбанковской ассоциации. Данная цифровая валюта полностью открыта для банков и правительств за счет биометрической идентификации ее владельцев.

Соблюдение политики KYC и AML позволяет пользователям и биржам быстрее конвертировать криптовалюту в реальные деньги.

Что такое AML

Финансовые институты используют принцип AML для проверки бизнеса, который работает с наличными расчетами или имеет активы в наличности, держит деньги на разных счетах и в нескольких банках, переводит их за границу, покупает фьючерсы, опционы или другие инструменты для наличного расчета, инвестирует в ценные бумаги через брокеров или дилеров.

Понятие AML закрепилось после создания Группы разработки финансовых мер борьбы с отмыванием денег — FATF. Это произошло в 1989 году в Париже. Она разрабатывает международные стандарты по предотвращению отмывания денег и способствует их внедрению, а также борется с финансированием терроризма.

Другой организацией в борьбе с отмыванием денег выступает Международный валютный фонд. МВФ требует от своих 189 стран-членов соблюдать международные стандарты для предотвращения финансирования терроризма. Одно из правил требует, чтобы период замораживания средств на депозитах был не менее пяти дней для борьбы с отмыванием денег.

Как работает AML

AML использует различные алгоритмы для связи базы данных KYC и других источников информации. Связь между AML и KYC должна быть постоянной и обратной. Модули KYC могут использоваться для адаптации программы AML к уникальным потребностям конкретного бизнеса, уточнения рисков клиентов и повышения эффективности соблюдения нормативных требований.

Идентификация клиента (KYC) является лишь частью противодействия отмыванию денег (AML). Другими его элементами выступают CDD — Customer Due Diligence (надлежащая проверка клиента), EDD — Enhanced Due Diligence (углубленная или расширенная проверка клиента), политика AML, основанная на рисках, текущая оценка рисков и постоянный мониторинг, программы обучения персонала, внутренний контроль и внутренний аудит.

Отчеты EDD составляют специальные фирмы, которые работают по стандартам компании PwC в соответствии с международным стандартом ISAE 3000. Обычно это работа по сбору дополнительной информации о клиентах с повышенными рисковыми рейтингами. К примеру, компания Refinitiv предлагает как продукт свои отчеты Enhanced Due Diligence с информацией по KYC из глобальных источников.

Подобные отчеты могут предоставлять также сами клиенты финансовых учреждений. Вся информация в них должна быть открытой и подкрепленной достоверными источниками.

Различия KYC и AML

KYC относится к процессу проверки личности и оценки рисков, а AML представляет собой спектр методов борьбы с отмыванием денег, используемых для защиты от финансовых преступлений, выявления и сообщения о них. Однако многие финансовые организации не могут полностью реализовать один или оба этих аспекта, ошибочно полагая, что они выполняют одну и ту же задачу.

KYC выступает одним из принципов, которые нужно соблюдать, чтобы соответствовать правилам AML. Причем, отказ от проверки KYC станет поводом для уголовного преследования, даже если организация работает легально и честно.

AML, по сути, это процесс соответствия, который состоит из анализа информации о клиентах, чтобы соответствовать требованиям FATF. При этом одним из источников информации о компании является документ KYC, который включает качественную и количественную информацию.

Андрей Симаков, руководитель продукта «Риски и комплаенс» компании «Диасофт», отмечает, что KYC и AML дополняют друг друга. По его словам, когда современные крупные банки объявляют конкурс, они включают отдельные блоки и по выявлению сомнительных операций AML и KYC. Однако, когда речь идет о банках с недостаточным капиталом, KYC может быть не предусмотрена. Симаков поясняет, что в этом случае банки предпочитают ориентироваться на открытые справочники и неавтоматизированную идентификацию.

Эксперт отметил, что в России идентификация клиента регламентируется Положением Банка России от 15 октября 2015 года № 499-П, а для его проверки можно использовать открытые перечни, реестры, а также СМИ и другие источники.

«AML — это, в основном, техника соблюдения законодательства в определенной стране. В 2021 году в нашей стране ЦБ и Росфинмониторинг ввели много новых правил контроля операций и исключили некоторые устаревшие. Кроме того, нормой AML стала блокировка операций клиентов, которые имеют совпадения с различными перечнями (их список недавно пополнил реестр запрещенных ресурсов от Роскомнадзора). Таким образом, самым успешным игроком становится тот, кто хорошо разбирается в российском законодательстве. Это, как правило, местные игроки», — рассказал Симаков.

Термины KYC и AML встречаются только в тех странах, где есть законодательные ограничения. В офшорах таких требований нет.