apartment investment and management company что случилось

Tesla отстала по динамике от компании, которую вытеснила из S&P 500

С момента включения Tesla в индекс S&P 500 прошло полгода. 21 декабря 2020-го производитель электромобилей вытеснил из индекса инвестиционный фонд недвижимости (REIT) Apartment Investment and Management. Однако за это время акции последнего показали гораздо лучшую динамику, чем акции Tesla, обратил внимание основатель инвестиционной компании Research Affiliates Роб Арно.

В то время как котировки Tesla за шесть месяцев снизились на 10,7%, акции Apartment Investment and Management подорожали на 65,5%.

Анализ, проведенный Арно и его коллегами Виталием Калесником и Лилиан Ву, показал, что такая закономерность — обычное дело при включении и исключении акций из индексов.

По данным, собранным экспертами, в первые полгода после добавления компании в индекс ее акции в среднем отстают на 14% по динамике от акций компании, которую замещают. Этот разрыв увеличивается до 20%, если проводить сравнение через год после ребалансировки индекса. Tesla — яркий пример такой закономерности, говорится в обзоре, который процитировал Bloomberg.

Составители индексов также часто слишком долго ждут, чтобы внести изменения после того, как акции взлетели или упали, пишут авторы обзора. Это играет против инвесторов, следующих за индексами. Около двух третей акций, добавленных к индексам, растут между датой объявления и датой вступления решения в силу, и только 43% растут в последующий год после ребалансировки. И напротив, акции 50% компаний, которых исключили, за год после этого растут, причем гораздо сильнее, чем падают акции добавленных компаний.

Один из недостатков традиционных фондовых индексов в том, что у них есть склонность включать в свой состав компании, лучшие дни которых уже позади, сделал вывод Арно. На своих наблюдениях эксперт построил стратегию, которая гласит: «Сделай противоположное тому, что делает индекс: купи акции, исключенные из индекса, и продай те, которые включили».

Все об инвестиции в акции на фондовом рынке США: прогнозы, аналитика, технический анализ, выбор акций.

Найти и прочитать

Инвестирования для начинающих. Как начать инвестировать

Почему сегодня на открытии торги по управлению инвестициями и квартирами упали на 86%

ℹ️ И что

Управление квартирами и инвестициями (AIMCO) по сути разделило свой бизнес на две части. Один из них, сохранивший название «Управление квартирами и инвестициями», ориентирован на развитие и реконструкцию квартирных объектов. Другой, называемый доходом от квартир REIT (NYSE: AIR), владеет совокупностью действующих квартирных активов, которые раньше были частью бизнеса AIMCO.

☑️ Узнать больше о том:

Акционеры старой AIMCO получили одну акцию REIT дохода от квартир за каждую принадлежащую им акцию AIMCO по состоянию на 5 декабря. Долевые акции будут выплачены наличными.

Доход от квартир REIT начал дневную торговлю по цене чуть менее 40 долларов за акцию. Это примерно то, что закрыла AIMCO накануне, так что инвесторы действительно встают в тот день, когда вы складываете стоимость двух акций вместе.

☑️ Узнать больше:

ℹ️Что теперь

➡️ Читайте также: Досье на Кэти Вуд и ее портфель акций

Инвестируем в REIT. Часть 9. Жилая недвижимость (Residental)

Компания является оператором многоквартирных домов и квартирных комплексов, расположенных в крупнейших городах США и курортных районах: Атланта, район залива Сан-Франциско, Бостон, Чикаго, Денвер, Нью-Йорк, Вашингтон (округ Колумбия), Лос-Анджелес, Майами, Филадельфия, Сан Диего и Сиэтл. AIMCO не имеет объектов за пределами США. В отчётности заявляется, что компания может не только работать с существующими объектами, но и заниматься строительством новых.

Всего в портфеле AIMCO по состоянию на конец 2019 г. 124 комплекса с общим количеством квартир около 33 тысяч.

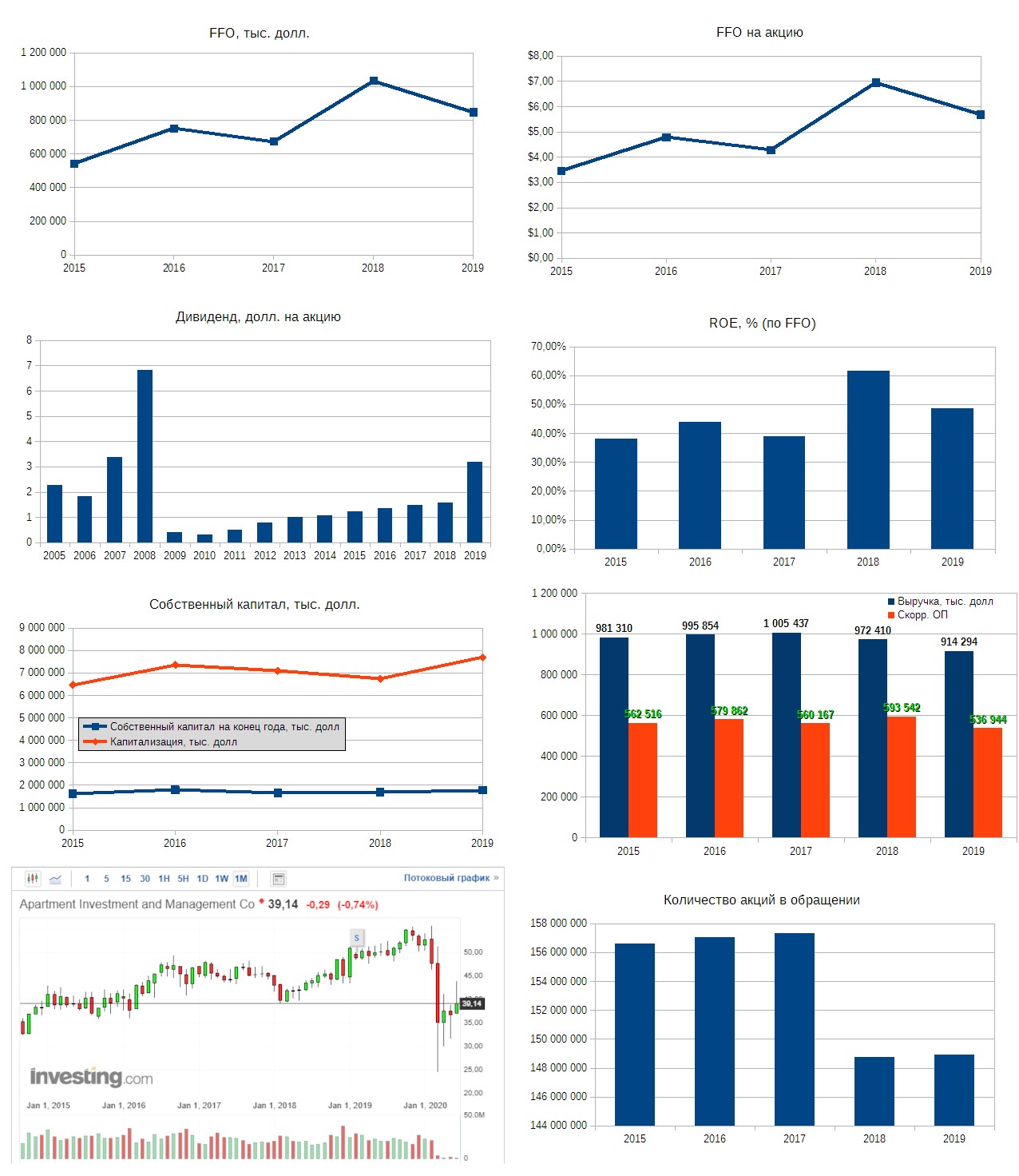

Показатель FFO (как по компании в целом, так и в пересчёте на акцию) значительно увеличился за последние пять лет, но этот рост зигзагообразный. Дивидендные выплаты были очень высокими в период с 2005 по 2008 гг., главным образом за счёт спецдивидендов. В 2009 г. размер дивиденда значительно снизился, однако с тех пор рос практически непрерывно, хотя самые маленькие выплаты были в 2010 г. — всего 31 цент на акцию. В 2019 г. компания в очередной раз порадовала инвесторов спецдивидендами. Если не учитывать их, то за период с 2010 г. (минимум за последние 15 лет) по 2019 г. дивиденды увеличились в пять раз.

Рентабельность собственного капитала на очень высоком уровне — более 30%. В некоторые годы превышала и 50%. Однако сам собственный капитал за последние пять лет вырос незначительно — с 1,62 млрд долл. в 2015 г. до 1,78 млрд долл. в 2019-м (приблизительно +9%). Маржа скорректированной операционной прибыли держится на уровне около 55%.

Количество акций в обращении с 2015 г. уменьшилось со 156,5 млн до 148,9 млн штук (-4,9%).

По состоянию на конец 2019 г. чистый долг компании составлял 4 млрд долл., FFO — 846 млн долл. Соотношение Долг/FFO приблизительно равно 4,8. Компания оценивается рынком примерно в четыре капитала.

Компания работает с многосемейными домами на территории США. География присутствия: Новая Англия, штат Нью-Йорк/Нью-Джерси, Средняя Атлантика, северо-западное побережье Тихого океана, Калифорния. Из перспективных направлений AVB выделяет Денвер и Флориду. По состоянию на конец января 2020 г. в портфеле было 274 многоквартирных комплекса с общим количеством квартир примерно 80 тысяч. Большая часть комплексов находится в собственности, но некоторые — во владении совместных предприятий, в которых AVB имеет неконтролирующую долю. Также заявляются планы на строительство 27 новых комплексов с общим количеством квартир примерно 7 тысяч.

Прибыли компании волатильны, при этом имеется небольшой растущий тренд, как по FFO в целом, так и в пересчёте на акцию. Дивидендная история компании довольно примечательна: если бы не два спецдивиденда, выплаченные в 2008 г., то AVB вполне могла бы иметь 15-летнюю историю неснижающихся дивидендов. В любом случае акционеры должны быть довольны: за последние десять лет размер дивиденда увеличился почти вдвое — с 3,57 до 6,08 долл. за акцию.

Рентабельность собственного капитала находится в диапазоне 12–14%, сам капитал за последние пять лет вырос незначительно — с 9,8 млрд долл. до 10,8 млрд. Выручка же за период с 2015 по 2019 гг. показала практически равномерный рост и увеличилась на 27%. Скорректированная операционная прибыль показала сопоставимый рост. Маржа операционной прибыли держится на уровне 50%.

Количество акций в обращении выросло незначительно — со 137 млн до 140 млн штук (приблизительно на 2%), хотя при беглом взгляде на диаграммы может показаться, что компания существенно размыла акционерный капитал в течение пяти лет.

По состоянию на конец 2019 фискального года чистый долг AVB составлял 7,2 млрд долл., FFO — 1,4 млрд долл. Соотношение Долг/FFO приблизительно равно пяти. Компания оценивается рынком примерно на уровне трёх капиталов.

Портфель компании состоит из двухсот пятидесяти квартирных комплексов с приблизительно 60,5 тыс. квартир, расположенных на западном побережье США. Однако активы ESS не ограничиваются квартирами, на балансе имеются привилегированные акции, закладные и одно коммерческое здание. Если говорить более точно о географии присутствия Essex property, то это всего два штата — Вашингтон и Калифорния.

Прибыли компании относительно устойчивы, с небольшими пробуксовками, но растут. Это касается как FFO в целом, так и в пересчёте на акцию. Дивидендная история компании практически образцовая — минимум 15 лет неснижающихся дивидендов. За это время они выросли с 3,16 до 7,8 долл. на акцию (увеличились более чем в 2,5 раза).

Рентабельность собственного капитала держится на уровне 14%. Однако сам капитал топчется на месте. За период с 2015 по 2019 гг. выручка компании выросла примерно на 22%, скорректированная операционная прибыль — на 23%, что сопоставимо. Маржа операционной прибыли — выше 60%.

Количество акций в обращении в течение последних пяти лет менялось: в какие-то годы росло, в какие-то годы — уменьшалось, но в целом за период с 2015 по 2019 гг. увеличилось почти на 800 тыс. штук (примерно на 1,1%).

По состоянию на конец 2019 фискального года чистый долг компании составлял 5,68 млрд долл., FFO — 923 млн долл. Соотношение Долг/FFO — 6,16. ESS оценивается рынком приблизительно в три капитала.

С прибылями компании ситуация неоднозначная. Если про FFO в целом можно уверенно сказать, что наблюдается рост, пусть и с небольшой волатильностью, то в пересчёте FFO на акцию наличие или отсутствие роста зависит от точки отсчёта. Если брать к рассмотрению 2015 год, то имеем небольшое снижение FFO на акцию по итогам пятилетнего периода. Если же анализировать 2016–2019 гг., то видим уверенный рост. Высокие значения FFO на акцию в 2015 г. можно списать на особенности бухгалтерии, поскольку по диаграммам (см. инфографику ниже) видно высокий ROE в этот год и относительно низкий собственный капитал, 2015 г. не выделяется из общего ряда по выручке и операционной прибыли. Также видно, что компания провела большую допэмиссию акций, сразу увеличив их количество примерно в полтора раза — с 75 млн до 114 млн штук. После этого количество акций в обращении оставалось практически неизменным.

Дивидендную историю MAA можно назвать образцовой — 15 лет выплат неснижающихся дивидендов. Была небольшая пробуксовка в 2008–2010 гг., когда компания выплачивала по 2,46 долл. на акцию.

Рентабельность собственного капитала в среднем находится на уровне выше 10%. Сам собственный капитал резко вырос в 2016 г., но с тех пор постепенно снижается. За период с 2016 по 2019 гг. он уменьшился с 6,4 млрд долл. до 6 млрд долл. (-7%).

Выручка за последние пять лет выросла примерно на 60%, скорректированная операционная прибыль увеличилась на сопоставимый уровень. Маржа операционной прибыли находится на уровне 60–65%.

По состоянию на конец 2019 фискального года чистый долг компании составлял 4,4 млрд долл., FFO — 850 млн долл. Соотношение Долг/FFO приблизительно 5,2. Компания оценивается рынком примерно в два капитала.

Портфель недвижимости UDR представлен 148 квартирными комплексами с общим количеством квартир примерно 47 тысяч. География присутствия компании — западное и восточное побережья США и штат Техас. Основная ориентация — на рынки с высокой стоимостью входа.

FFO компании находится практически на одном уровне в течение последних пяти лет, можно даже говорить о тенденции к снижению. Это более отчётливо видно в пересчёте FFO на акцию.

Дивидендная история довольно среднего качества. За последние 15 лет было два периода роста дивидендов — с 2005 по 2008 и с 2009 по 2019. Причём если сравнивать 2005 и 2019, то дивиденды практически не увеличились: в 2005 г. было выплачено по 1,19 долл. на акцию, а в 2019-м — по 1,35 долл. (рост на 13% за 15 лет).

Рентабельность собственного капитала держится на довольно высоком уровне — в среднем около 20%. Сам собственный капитал вырос на 15% за последние пять лет — с 2,9 млрд до 3,3 млрд долл. Количество акций в обращении за период с 2015 по 2019 гг. выросло с 262 млн до 294 млн штук (+12%).

Выручка за последние пять лет увеличилась с 891 млн долл. до 1,152 млрд долл. (+29%), скорректированная операционная прибыль росла сопоставимыми темпами, хотя из общего ряда выбиваются результаты 2018 г. Маржа операционной прибыли приблизительно равна 60–65%.

По состоянию на конец 2019 фискального года чистый долг компании составлял 4,7 млрд долл., FFO — 686 млн долл. Соотношение Долг/FFO — 6,85. Компания оценивается рынком в 3–3,5 капитала.

Не является инвестиционной рекомендацией.

Теория теорией, но, чтобы стать настоящим профи, нужно практиковаться. Начните сейчас — откройте торговый счёт в «Открытие Брокер». А с программой лояльности O. InveStore! вы можете получать бонусы и кэшбек за торговлю на бирже!

Обзор акций Apartment Investment & Management (AIV)

Котировка акций AIV Apartment Investment & Management

Прогнозы аналитиков с Уолл-Стрит

Узнайте настроение участников

рынка по акции Apartment Investment & Management

О компании

Организация является инвестиционным фондом недвижимости, в качестве основной специализации выбраны вложения в жилой фонд. Чаще всего инвестируют жилые комплексы с большим количеством квартир, их сдают на условиях длительной аренды. Компания отвечает за управление и обслуживание таких комплексов, все они числятся в собственности компании. Основной частью доходов являются средства, предоставляемые съемщиками квартир.

Создаются комьюнити, это районы закрытого типа со своей инфраструктурой. Как зданиями, так и всеми дополнениями владеет компания. Также на ней все заботы по управлению. Открыты бассейны, парки, магазины, зоны для отдыха, аптеки, спортивные залы, прачечные, парки для развлечений. В каждом комьюнити предусмотрена вся нужная инфраструктура для проживания с комфортом. Работает компания с 1994 года, в этот же период появились акции, которые все еще обращаются на бирже. Штаб базируется в Денвере, фонд относится к наиболее крупным операторам в пределах США.

По итогам 2019 года компании принадлежало 124 комьюнити жилого типа, в том числе это 32 839 домов с большим количеством квартир. Основная часть объектов находится в Бостоне, Сан-Франциско, Атланте, Чикаго, Вашингтоне, Нью-Йорке, Сиэтле, Дэнвере, Майами, и прочих городах. Среди конкурентов присутствует масса других фондов, которые работают в направлении инвестиций в объекты жилой категории.

Apartment Investment & Managemen

Описание

Идеи для инвестиций*

Покупка акций Лукойла от уровня 6780 руб. с целью 7300 руб. на срок до 6 месяцев. Потенциальная доходность сделки до 7,7%. За это время ожидается поступление дивидендов в размере 340 руб. на акцию. С их учетом совокупная доходность ожидается на уровне 12,7%. Стоп-лосс можно установить на 5–10% ниже входа без учета будущего дивидендного гэпа.

Высокие цены на нефть. На текущий момент цены на баррель Brent в рублях находятся на уровне 6150 руб. — вблизи рекордных значений за всю историю. В среднем в IV квартале стоимость бочки на 10,6% выше, чем в III квартале 2021 г. Сохраняющиеся высокие цены на нефть позволяют ожидать сильных финансовых результатов нефтегазовых компаний в 2021 г.

Текущее отношение стоимости акций Лукойла к нефти в рублях находится на минимальных уровнях за последний год.

Крупные дивиденды по итогам года. На 21 декабря назначено закрытие реестра акционеров для получения дивидендов за I полугодие 2021 г., которые составят 340 руб.

Кроме того, 24 ноября Лукойл опубликовал финансовые результаты по МСФО за III квартал 2021 г. Свободный денежный поток вырос в 2 раза относительно II квартала и достиг 227,7 млрд руб. Скорректированный показатель FCF, выступающий дивидендной базой, составил 213,8 млрд руб., что в 2,4 раза выше уровня предыдущего квартала и в 2,3 раза выше уровня III квартала 2020 г. В пересчете на потенциальные дивиденды это соответствует 309 руб. на акцию или около 4,5% дивидендной доходности за III квартал.

Учитывая рекордные цены на нефть, IV квартал также обещает стать для компании успешным. Совокупная дивдоходность по итогам 2021 г. может превысить 12%.

Удобный момент. Сейчас акции Лукойла постепенно восстанавливаются после просадки последних дней из-за геополитики. Ранее такие коррекции довольно быстро выкупались по мере стабилизации сентимента. Падение не было связано с фундаментальными причинами, так как цены на нефть оставались высокими, а рубль ослаб, что позитивно для компании. Таким образом, текущая просадка создает хорошую возможность войти в бумагу в расчете на отскок.

— Коррекция в ценах на нефть

— Рост геополитической напряженности

БКС Мир инвестиций

Alibaba (BABA) — лидер в сфере интернет-торговли Китая, на которого приходится более 50% рынка электронной коммерции страны. Перед нами долгосрочная ставка на демографические, транснациональные и цифровые тренды страны.

Почему интересны акции

• Топ-менеджмент объяснил падение чистой прибыли инвестициями в ключевые стратегические направления. Основные бизнес-сегменты: коммерция, облачные сервисы, медиа и развлечения.

• Продажи Alibaba на День Холостяка впервые перевалили за 0,5 трлн юаней — это новый рекорд. Три крупнейших ритейлера КНР продали товары на триллион — Alibaba, JD.com, Pinduoduo. Это может найти отражение в отчетности за IV квартал.

• Недооценка по мультипликаторам относительно медианных значение по группе сопоставимых компаний, в то числе Amazon. Показатель P/S (капитализация / выручка) равен 2,9 при медиане 6,6. Мультипликатор P/CF (капитализация / операционный денежный поток) составляет 12 против 24,2. Форвардные мультипликаторы подтверждают картину.

• Исторически не очень высокая волатильность бумаг по сравнению с общим рынков. Бета бумаг за три года составляет 0,7. В среднем это означает, что при росте S&P 500 на 1% бумаги растут на 0,7%. При падении ситуация в противоположную сторону.

— Высокая конкуренция в индустрии и нападки регуляторов.

— Общий риск снижения рынка США.

БКС Мир инвестиций

Инфляция в США показывает рекорд за последние 30 лет. Индекс потребительских цен (CPI) достиг роста в 6,2%. Инфляция растет темпами выше прогнозных. Нестабильная ситуация в секторе девелоперов в Китае также несет определенные риски.

Золото как защитный актив может пользоваться повышенным спросом на этом фоне.

Barrick Gold имеет показатели финансовой эффективности выше чем по индустрии, а значение долговой нагрузки на общем уровне.

Дополнительным плюсом служит дивидендная доходность, которая составляет 1,7% годовых.

Технически бумага выглядит интересно ввиду завершения нисходящей тенденции последних месяцев, о чем в частности сигнализировало обновление максимумов октября.

Главным риском является снижение цен на добываемые металлы.

БКС Мир инвестиций

Покупка привилегированных акций Татнефти от уровня 522 руб. с целью 580 руб. на срок до 6 месяцев. Потенциальная доходность сделки — до +11,1%. За это время не исключено поступление дивидендов по итогам 9 месяцев 2021 г. в размере 10–20 руб. на акцию. Совокупная доходность может достичь 13,1–15%. Стоп-лосс можно установить на 2–6% ниже цены открытия.

Отставание от нефти. Акции в 2021 г. выросли на 9,6% против роста отраслевого индекса на 33,6%. Отрыв от цен обусловлен сокращением дивидендов — последние выплаченные дивиденды соответствовали 50% от чистой прибыли по РСБУ, хотя в предыдущие годы компания распределяла 100% от прибыли. Тем не менее даже при снижении payout ratio отставание бумаг от рынка и отраслевых аналогов выглядит чрезмерным.

Сравнительная оценка. По основным мультипликаторам акции Татнефти выглядят сравнительно дешево относительно российских нефтяных компаний, учитывая отсутствие долга и высокую рентабельность EBITDA.

В «префах» дополнительный потенциал. Средний уровень отношения цены обыкновенных акций Татнефти к привилегированным в 2021 г. составляет 1,06х при текущем значении 1,09х. Разрыв произошел из-за того, что на рост цен на нефть и притоки капитала на российский рынок сначала реагируют более ликвидные обыкновенные бумаги и лишь затем догоняющее движение начинается в «префах». Для восстановления соотношения к средним значениям привилегированные акции должны опередить в динамике цены обыкновенные бумаги на 3%.

Техническая картина. Сейчас акции консолидируются вблизи локальных максимумов после импульса роста. Формация на дневном интервале похожа на флаг — паттерн продолжения подъема. Сильных сопротивлений на пути вплоть до 580 руб. нет.

— Коррекция в ценах на нефть

— Отказ от выплаты дивидендов за 9 месяцев 2021 г.

БКС Мир инвестиций

Три причины вложиться в эти акции:

— Экстремально низкие мультипликаторы

Toyota серьезно недооценена на фоне западных конкурентов. Соотношение капитализации и прибыли (P/E) составляет всего 9, что вдвое ниже, чем у Ford (=18). Актуальная рыночная стоимости бумаги составляет один размер годовой выручки (P/S=1) и лишь на 10% выше ее балансовых активов (P/B=1,1).

— Двузначный рост выручки и прибыли

— Акции уверенно взяли восходящий тренд

Toyota одна из первых в составе индекса Nikkei развернулась к росту после коррекции рынков в августе и сентябре. У акции высокий технический потенциал: на 4,5% выше 200-дневной скользящей средней, немногим выше 6-месячной поддержки ($170 за штуку), и при этом она остается перепроданной (RSI=42).

Компания реализует большую часть автомобилей за пределами Японии и, как следствие, зависит от темпов роста мировой экономики. Если они замедлятся вследствие любых причин (пандемия, долговые кризисы в США, Китае, Европе), то рост компании затормозится.

Toyota держит ключевые производства внутри Японии, поэтому сильно зависит от колебаний курса иены. С января преобладает тренд на рост доллара и ослабление японской валюты, что играет в пользу Toyota. Если тренд прервется, это скажется на динамике акций.

Компания справилась с дефицитом чипов лучше, чем западные конкуренты, и держит курс на электрификацию своей линейки. Если крупные концерны получат существенное преимущество в производстве электромобилей, то это также может ударить по акциям Toyota.

БКС Мир инвестиций

Предлагаем рассмотреть спекулятивную идею в акциях АЛРОСА от уровня 140 руб. с целью 152 руб. на срок до 3 месяцев. Потенциальная доходность составляет 8,6% + дивиденды — около 6,3%.

Важно отметить, что в середине октября ожидается дивидендный гэп, из-за чего в акциях может вырасти волатильность и спекулятивная составляющая. Поэтому после него можно установить стоп-заявку ниже гэпа на 5–6%.

Почему интересны акции

• В условиях низких запасов продукции у производителей и огранщиков, а также при высоком спросе, ценовая конъюнктура остается благоприятной для компании.

• Приближающийся праздничный сезон может поддержать высокие цены на алмазы.

• Из-за сохранения влияния пандемии у потребителей остаются высокие запасы свободных денег, которые могут быть направлены на покупку ювелирных изделий в праздничный сезон, что поддерживает сохранение спроса и дефицита — позитивно для стоимости алмазов и бриллиантов.

• Компания ожидает увеличение добычи в конце года.

• Высокий спрос также подтверждается и сильными отчетами о продажах по месяцам. Хотя в последние месяцы наблюдается сезонное снижение, результаты остаются выше среднеисторических и допандемийных.

• Компания исторически выплачивает стабильные и достаточно высокие дивиденды. Из-за низкого уровня чистого долга/EBITDA компания может позволить выплачивать весь FCF на дивиденды.

• С технической стороны котировки с начала июля движутся строго в рамках среднесрочного восходящего канала. Недавнее снижение к его нижней границе после обновления максимумов дает новые возможности роста. Идея и заключается в возвращении выше 150 руб. Рассчитывать на более существенный подъем пока сложно.

• Ухудшение финансовых результатов на фоне снижения спроса, что может привести к снижению дивидендов в будущем.

• Общая рыночная коррекция.

• Рост предложения со стороны небольших алмазодобывающих компаний и общее охлаждение рынка ювелирных изделий и бриллиантов.

• С технической стороны устойчивый спуск ниже 130 руб. может послужить сигналом к более значительной коррекции акций АЛРОСА.

БКС Мир инвестиций

Стоит отметить, что в ноябре и феврале ожидаются дивиденды, что добавит дополнительные 1,3% доходности за весь срок идеи.

Почему интересны акции

• В условиях полупроводникового кризиса компания нацелилась на расширение производства, что является одним из главных долгосрочных драйверов роста.

• Компания активно развивает технологии IoT, 5G и облачные вычисления, технологии центров обработки данных, которые активно внедряются в повседневную жизнь и являются стимулами для увеличения выручки в будущем.

• Intel оптимизирует производственный процесс, отдав малую долю на аутсорсинг в TSMC. При этом сама компания сосредоточилась на агрессивной политике возвращения технологического превосходства, собственном контрактном производстве и исследованиях.

• Текущий показатель P/E немного ниже форвардного и весьма ниже значений AMD и NVIDIA, что говорит о сильной недооценке. Результатом этого стали слабые финансовые результаты и потеря долей на разных рынках из-за технологического отставания, что привело к распродаже акций и их дешевизне. Компания планирует наверстать эти упущения с помощью нового генерального директора.

• Недавно компания получила контракт от Минобороны США, что поддерживает зарождающийся контрактный бизнес. В будущем это может сказаться положительно и увеличить привлекательность работы с Intel.

• С технической стороны акции находятся в боковике уже длительное время. При этом более глубокое снижение сдерживается покупателями. Дневной и недельный RSI не сообщает о перекупленности. Стоит отметить, что недельные кривые MACD начали разворачиваться вбок, что потенциально может привести к их пересечению и новой фазе роста.

• Слабые финансовые результаты и продолжение сокращения доли на ключевых рынках из-за увеличения конкурентоспособности со стороны AMD и NVIDIA

• Новые задержки в производстве и, как следствие, увеличение технологического отставания. Это также относится и к нарушению цепочек поставок.

• Общая коррекция на рынке США ввиду перекупленности рынка в целом.

• Общеэкономический спад с дальнейшим снижением спроса.

БКС Мир инвестиций

Покупка от уровня 2770 руб. с целью 4500 руб. на срок до 3 лет. Потенциальная доходность сделки может достичь 62,5% без учета дивидендов.

Стоп-лосс инвестор может выставить самостоятельно, исходя из своего риск-профиля. При этом нужно учитывать, что ликвидность инструмента невысокая, поэтому есть повышенный риск срабатывания стоп-сигнала на краткосрочных высоковолатильных движениях.

Амбициозные планы. Согласно стратегии развития, Белуга намерена нарастить выручку в 2 раза к 2024 г., до 130 млрд руб. Рост выручки до 130 млрд руб. предполагает среднегодовой темп увеличения выручки на уровне 20%, что заметно превышает среднее значение по отрасли. Этого планируется достичь благодаря расширению розничной сети, росту онлайн-продаж.

В прогнозах до 2024 г. довести розничную сеть до 2500 магазинов, а выручку увеличить до 80 млрд руб., что предполагает 3,2х рост к уровню конца 2020 г. Доля ритейла в выручке группы ожидается на уровне 45%.

Достичь стремительных темпов роста выручки ритейла планируется в том числе благодаря развитию онлайн-продаж. Под онлайном подразумевается формат click&collect, на который сейчас приходится 3% выручки. В 2024 г. группа планирует довести этот показатель до 10–15%.

Одно из важных направлений развития — увеличение поставок алкоголя на экспорт. Перспективным рынком Белуга выделяет США. В 2020 г. объемы продаж в страну выросли на 30%, в I квартале 2021 г. компания сообщила о росте поставок на 59%. При этом валовая маржа на рынке была в 2 раза выше показателей на российском рынке.

SPO акций. Белуга разместила 2 млн акций по цене 2800 руб. за бумагу. Важный момент, что это бумаги, входившие в казначейский пакет, то есть существующие акционеры свои бумаги не продавали.

SPO — отличный драйвер для акций Белуги в долгосрочной перспективе, так как ключевая проблема компании на текущий момент — низкая ликвидность и показатель free-float. После размещения ситуация должна улучшиться, что благоприятно скажется на привлекательности бумаг. Кроме того, у компании еще остается часть казначейского пакета, которая может быть размещена в будущем.

Привлекательная оценка. По основным мультипликаторам после просадки котировок акции Белуги оценены дешевле компаний-аналогов с развивающихся рынков. Причин для подобного расхождения сложно обозначить — Белуга отличается планами по опережающему рынок росту, невысокой долговой нагрузкой, превышающими средние значения показателями рентабельности. Компания платит дивиденды, дивдоходность по итогам 2020 г. составила 3,3%. Сейчас, когда ликвидность и free-float должны вырасти, отставание бумаг от конкурентов должно начать постепенно сокращаться.

— Отставание от планов по росту бизнеса

— Снижение доходов населения

Стоит еще раз отметить, что компания сравнительно небольшая, с невысокой ликвидностью. Под позицию не стоит выделять значительную долю портфеля.

БКС Мир инвестиций

Покупка от уровня 2440 руб. с целью 2850 руб. на срок до 9 месяцев. Потенциальная доходность сделки — до +16,8%. За это время ожидается поступление дивидендов по итогам 2020 г. в размере 110,49 руб. на акцию и около 70–80 руб. на акцию за 9 месяцев 2021 г. Совокупная доходность может достичь 24,2–24,6%.

Дивиденды растут. Дивиденды X5 Retail Group по итогам 2020 г. увеличились в 1,5 раза относительно выплат за 2019 г. Увеличение размера выплат традиционно воспринимается инвесторами позитивно и должно поддержать бумаги. Кроме того, компания недавно улучшила дивидендную политику, увеличив частоту выплат и их прогнозируемость.

Онлайн-ритейл. X5 Retail на текущий момент лидер российского рынка продуктового онлайн-ритейла. В будущем компания может лишь усилить позиции в этом быстрорастущем сегменте за счет разветвленной розничной сети и выстроенной логистики. Только лишь сообщения о том, что компания в отдаленной перспективе обсуждает IPO своих онлайн-сервисов привело к росту бумаг. В дальнейшем новости по развитию данного направления также могут стать драйверами для подъема акций.

Защита от влияния COVID-19. Продуктовый ритейл прошел острый период пандемии безболезненно и даже сумел нарастить финансовые результаты. Эпидемиологическая ситуация на текущий момент улучшилась — жестких локдаунов, как было весной 2020 г., в России уже не ожидается — однако она все еще остается напряженной. В данной ситуации поведение потребителей остается смещенным с посещения кафе и ресторанов в пользу домашнего питания. При поддержке данного фактора финансовые показатели X5 Retail могут оставаться сильными в ближайшее время.

Техническое отставание. С начала 2021 г. акции потеряли 11% против роста индекса МосБиржи на 7%. Очевидных фундаментальных причин для такого сильного отставания не прослеживается. Можно предположить, что более слабая динамика X5 — временное явление и спред относительно конкурентов должен постепенно сократиться. Сейчас на дневном таймфрейме заметна выраженная бычья дивергенция по RSI — это может быть сигналом к смене сентимента в бумаге.

— Снижение доходов населения

— Коррекция на российском фондовом рынке в целом

БКС Мир инвестиций

Покупка от уровня 40,15 руб. с целью 42,5 руб. на срок до 15 месяцев. Смысл идеи в получении крупных дивидендов за 2020 г. и закрытии гэпа. Потенциальный рост курсовой стоимости акций — до 6%. За этот период должна произойти выплата дивидендов за 2020 г. — по предварительным оценкам около 6,9 руб. на акцию, что по цене открытия идеи соответствует 17,2% дивидендной доходности. С учетом ожидаемого роста котировок и дивидендов совокупная доходность за обозначенный период может достигнуть 23%.

Если уровень 42,5 руб. будет взят до прохождения отсечки в 2021 г. — идея не закрывается. Для исполнения идеи целевая цена должна быть достигнута после прохождения дивидендного гэпа в 2021 г.

Привилегированные акции Сургутнефтегаза можно назвать защитным инструментом от роста геополитической напряженности и девальвации рубля. В условиях обострения санкционной повестки рубль, как правило, слабеет к доллару США. Рост пары USD/RUB приводит к позитивной переоценке валютных депозитов компании и увеличению чистой прибыли. Многие инвесторы используют бумаги в качестве инструмента для хеджирования рисков по портфелю, что поддерживает спрос на акции.

Высокие цены на нефть

Текущая стоимость нефти в рублях в 1,5 раза выше уровней, наблюдавшихся в 2020 г. Исходя из текущих уровней нефти в рублях прибыль от продаж Сургутнефтегаза может увеличиться в 2–3 раза в годовом сопоставлении.

Благодаря ожидаемой высокой дивидендной доходности в 2022 г. акции могут закрыть дивидендный гэп 2021 г. быстрее среднеисторических значений.

Устойчивый растущий тренд

Привилегированные акции Сургутнефтегаза 13-й год находятся в устойчивом восходящем тренде. Причин для слома тенденции не просматривается.

— Укрепление рубля в свете ужесточения политики ЦБ РФ

— Смягчение санкционной риторики

— Снижение цен на нефть

БКС Мир инвестиций

Покупка от уровня 770 руб. с целью 870 руб. на срок до 9 месяцев. Потенциальная доходность — до +13%. За этот период должна произойти выплата дивидендов по предварительным оценкам около 50–70 руб. на акцию, что по цене открытия идеи соответствует 6,5–9,1% дивидендной доходности. С учетом ожидаемого роста котировок и дивидендов совокупная доходность за обозначенный период может достигнуть 19,5–22,1%.

Хорошие темпы роста

Группа М.Видео-Эльдорадо по итогам II полугодия 2020 г. сообщила о росте выручки на 20% в годовом сопоставлении. Темпы роста находятся вблизи максимальных за последние годы значений (без учета 2018 г. из-за присоединения MediaMarkt). Компания стойко перенесла последствия пандемии. Более того, спрос на бытовую технику и электронику вырос из-за перехода в онлайн в условиях карантинных ограничений.

Недавно компания объявила о принятии новой дивидендной политики. На выплаты акционерам планируется направлять не менее 100% от скорректированной чистой прибыли, если отношение чистый долг/EBITDA ниже 2х. По итогам 2020 г. группа намерена распределить всю скорректированную чистую прибыль на дивиденды, что предполагает 38,7 руб. на акцию. Дивдоходность может составить 3,5%. Вместе с выплатами по итогам I полугодия 2020 г. дивдоходность ритейлера — около 7,6%. Это высокий показатель, учитывая, что бизнес растущий.

Увеличение free-float и ликвидности

Группа САФМАР сообщила о намерении продать 13,5% акций М.Видео в рамках SPO. На этих новостях акции ритейлера скорректировались от локальных вершин. Продажа акций мажоритарным акционером традиционно на первом этапе воспринимается участниками рынка негативно, хотя в средне- и долгосрочной перспективе увеличение ликвидности и free-float могут привести к включению бумаги в индексы и притокам средств фондов.

— Падение доходов населения

— Рост конкуренции в секторе e-commerce

БКС Мир инвестиций

Покупка от уровня 2,72 руб. с целью 3,1 руб. на срок до 12 месяцев. Потенциальная доходность сделки — до +14%. За этот период должна произойти выплата дивидендов ориентировочно 0,317 руб. на акцию, что по цене открытия идеи соответствует 11,7% дивидендной доходности. С учетом ожидаемого роста котировок и дивидендов совокупная доходность за обозначенный период может достигнуть 25,7%.

Высокие дивиденды. В 2021 г. Юнипро планирует направить на дивиденды до 20 млрд руб. — рост в годовом сопоставлении до 43%. Увеличение выплат связано с ожидаемым запуском энергоблока №3 на Березовской ГРЭС. Благодаря этому компания начнет получать повышенные платежи по программе ДПМ и сможет увеличить дивиденды. В базовом сценарии дивидендные выплаты за 2021 г. достигнут 0,317 руб. на акцию. Это соответствует 11,7% дивидендной доходности по цене 2,72 руб.

Запуск энергоблока №3 близко. 16 декабря компания сообщила, что на энергоблоке №3 Березовской ГРЭС проведена первая растопка котла и запущен процесс пароводокислородной очистки. Успешное завершение процесса позволит выйти на завершающий этап капитального ремонта энергоблока с выходом на комплексные испытания энергоблока №3. Таким образом, вероятность отсрочки запуск блока снижается.

Низкие процентные ставки. В условиях низких процентных ставок стабильные дивидендные фишки могут позитивно переоцениваться. Как только появится полная уверенность в росте дивидендов до обозначенных 20 млрд руб. в 2021 г. благодаря потенциально высокой дивидендной доходности, в бумагах может появиться высокий спрос.

— Перенос сроков запуска энергоблока №3 Березовской ГРЭС

— Негативное влияние COVID-19 на операционные и финансовые результаты

— Мягкая зима и сокращение отпуска тепла

БКС Мир инвестиций

• Ключевой фактор, способствующий росту проникновения безналичных расчетов – существенный рост рынка online-торговли. Мировой рынок online-торговли растет в 5 раз быстрее, чем классический retail. Проникновение eCommerce в США ниже, чем в мире (11% vs 14%), особенно существенный разрыв наблюдается по сравнению с Китаем, UK и Южной Кореей (доли online-продаж 35%, 22% и 22% соответственно). Пандемия 2020 существенно поддержала тренд перетока торговли в online. Мы ожидаем среднегодовой темп прироста eCommerce на уровне 21%.

• Благодаря стратегически важным партнерствам, GPN поддерживает стабильность бизнеса (поглощение TSYS – процессингового провайдера на платежном рынке), а также расширяет долю рынка за счет лидеров eCommerce (партнерство с Amazon во 2к20).

• Вышеупомянутые тренды обеспечат GPN среднесрочный рост выручки на 9-11% ежегодно. Поглощения последних лет будут способствовать сохранению высокой рентабельности и снижению долга с 3,5х до приемлемых 1,7x.

Global Payments – одна из лидеров на рынке эквайринга. Бизнес разделен на 3 основных сегмента: корпоративные платежные решения (программное обеспечение, защита данных, управление платежными терминалами и отчетность), сервисы для финансовых институтов (процессинг и обработка платежей) и прочие сервисы. GPN работает более, чем в 30 странах мира и предлагает 2,5 млн клиентам более 140 методов приема и обработки платежей. 80% выручки эквайер зарабатывает в США и Канаде. Компания фокусируется на обслуживании клиентов из сферы малого и среднего бизнеса. Количество сотрудников составляет 24 тыс. человек.

1) Высокая конкуренция: платежная индустрия развивается очень стремительно. В долгосрочной перспективе возможна потеря доли рынка, снижение маржинальности или среднего чека крупных компаний.

2) Регуляторные риски: сектор платежей является объектом особого внимания регуляторов. Ужесточение надзора способно негативно повлиять как на объемы реализации услуг, так и на рентабельность бизнеса.

3) Макроэкономические риски: снижение темпов роста мировой экономики негативно сказывается на объеме расчетов.

17% ежегодному росту отрасли. На долю Amazon приходится 10% мировых онлайн продаж. На наш взгляд, Amazon сможет не только сохранить, но и нарастить рыночную долю в глобальных онлайн продажах до 13% на горизонте 10 лет.

• Облачное подразделение AWS (Amazon Web Services), ключевой драйвер роста компании. Amazon занимает лидирующую рыночную долю на рынке облачных вычислений – 33% (Microsoft Azure составляет 18%, Google Cloud – 5%). В ближайшие 5 лет рынок облачных вычислений будет показывать 20% темпы роста. Мы ожидаем что Amazon сохранит лидерство и нарастит рыночную долю до 35%. Отметим, что AWS является самым высокомаржинальным сегментом бизнеса Amazon (опер. маржа 26% vs маржа компании 5%).

• Компания обладает скрытым потенциалом в медиа. В портфолио активов Amazon входят Prime Video, Amazon Music, Twitch, Audible, Amazon Studios, которые на наш взгляд, учитывая более высокую маржинальность и темпы роста недооценены рынком и представляют дополнительный upside к нашей оценке.

1) Рост конкуренции со стороны традиционного ритейла, который выходит в онлайн, а также крупных китайских компаний.

2) Конкуренция в облачных сервисах со стороны Microsoft Azure и Google и замедление темпов роста AWS.

3) Антимонопольное регулирование может представлять возможную преграду на пути международной экспансии.

Среди других игроков банковского сектора США M&T отличается диверсифицированным портфелем и высоким уровнем залогового покрытия (60% кредитов обеспечены залогами).

Консенсус прогноз по акциям

Мы присваиваем рекомендацию BUY акциям M&T с потенциалом роста в 25%.

ТЕХАНАЛИЗ

Индекс S&P 500. Тревожные сигналы

Идеи для инвестиций*

Последние новости

Каждую неделю мы высылаем актуальную аналитику и самые свежие новости. Коротко, емко и по делу.

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.