Автоломбард кредит под залог авто документы

Кредит под залог ПТС автомобиля в Москве

Кредитный калькулятор

Хотите обновить гардероб?

Пора сделать ремонт в квартире?

Ничто не должно помешать реализации ваших планов! Тем более если речь о финансах.

Ваше авто поможет вам получить нужную сумму в Совкомбанке в кратчайшие сроки. Предоставьте ПТС в залог, чтобы оформить кредит до 5 000 000 рублей в Москве на выгодных условиях!

Как оформить кредит?

Обратиться к нам можно двумя способами.

Для начала заполните короткую форму на этой странице, чтобы заказать подробную консультацию. В ближайшее время менеджер банка перезвонит вам, ответит на возникшие вопросы и примет предварительную заявку.

В случае ее одобрения посетите наш офис или отправьте необходимые документы по электронной почте.

Узнайте окончательное решение и одобренные условия. Кроме того, кредитный эксперт проконсультирует вас по дополнительным услугам и расскажет, как снизить процентную ставку.

Условия залоговых кредитов

Автомобиль не должен находиться в залоге или участвовать в программе автокредитования.

Воспользоваться предложением могут граждане РФ, соответствующие следующим требованиям:

Документы для оформления кредита

Чтобы воспользоваться предложением, вам понадобятся:

Также потребуется один из перечисленных допдокументов:

Остались вопросы? Будем рады ответить вам по телефону 8-800-200-66-96.

Заявка на получение кредита

Используете Госуслуги? Получите решение быстрее.

Какие документы нужны для оформления займа или кредита под залог автомобиля

Специалисты компании Credeo.ru поделились какие документы нужны для оформления займа или кредита под залог автомобиля.

Сегодня пользуется популярностью такая форма кредитования, как займ под залог транспортного средства. Связано это с тем, что с залоговым имуществом получить кредит можно по упрощенной процедуре в более короткие сроки. Подобные кредиты выдают не только банки, но и автоломбарды, которые набирают все больше популярности среди клиентов. Как же оформить займ и какие документы при этом понадобятся?

Кредитование под залог автомобиля

Чтобы получить денежные средства под залог авто, владелец машины может воспользоваться следующими вариантами:

Оставить автомобиль на специальной стоянке после оформления и получения кредита. Забрать залоговое имущество можно только после полной выплаты долга. В данном случае есть ряд преимуществ: займ могут выдать в более крупном размере, при этом процентная ставка будет ниже.

Оформить ссуду под залог паспорта автомобиля, при этом владелец может использовать машину по своему усмотрению, однако не имеет права ее продавать до выплаты кредитных средств.

И в первом и во втором случае кредит выдается только после полной проверки автомобиля. Кредитор оценивает технические характеристики транспортного средства, исправность механизмов и систем, а также его ликвидность. При проведении оценки авто внимание уделяется следующим параметрам:

марка машины и ее модель;

наличие дополнительного оборудования и т.д.

В результате проведения этой процедуры устанавливается размер займа, который будет предложен собственнику. Практика показывает, что сумма обычно не превышает 50-70% от рыночной стоимости данного транспортного средства.

Возможный пакет документов для банка

Для рассмотрения заявки клиента относительно выдачи кредита под залог машины банку обычно требуется несколько дней.

Перед подачей заявки клиент должен предварительно собрать необходимый пакет документов. У каждого финансового учреждения требования по данному вопросу могут отличаться. Обычно для оформления ссуды нужны следующие бумаги:

документ, удостоверяющий личность – гражданский паспорт;

справка, подтверждающая наличие стабильного дохода и демонстрирующая его размер;

если заемщик состоит в браке, может понадобиться согласие его супруги/га на залог транспортного средства, которое должно быть нотариально заверено.

Прежде, чем начинать процесс сбора документов, нужно уточнить у менеджера финансовой организации об актуальных требованиях к пакету документов для получения займа.

Важно! Благонадежность заемщика влияет на окончательное решение относительно выдачи ссуды.

Кредитная история проверяется банками до выдачи средств клиенту. Велика вероятность отклонения заявки, если:

у клиента имеются невыплаченные кредиты;

есть просроченные ссуды;

обязательства по прошлым кредитам выполнялись несвоевременно.

Документы для получения кредита в автоломбарде

Автоломбарды привлекают клиентов простотой процедуры выдачи займа под залог авто и условиями, на которых предоставляются деньги в долг. Ссуду сможет получить даже тот, кто не имеет постоянного трудоустройства, а также студент или человек пенсионного возраста.

Важно! Финансовую состоятельность для получения кредита в автоломбарде подтверждать не нужно.

Еще одно преимущество: возможность пролонгации займа. Чтобы это сделать, нужно обратиться в автоломбард для заключения дополнительного договора.

Какие же документы понадобятся, чтобы получить ссуду в данном финансовом учреждении:

документ, удостоверяющий личность (паспорт);

Обязательной остается процедура оценки авто. Если в результате будет признана ликвидность машины и клиента устроит размер займа, который предложит автоломбард на основании результатов оценки транспортного средства, сделка будет заключена в течение 15 минут. После подписания договора деньги можно получить любым удобным способом:

Займы под залог ПТС в Москве

Займ под ПТС в Москве — отличная возможность получить деньги в долг на привлекательных условиях. Если у вас есть в собственности автомобиль, можете хоть сейчас обратиться к МФО и получить необходимую сумму. За счет наличия залога вероятность одобрения микрозайма значительно повышается.

| Сумма займа | 1 000 000 Р |

| Проц. ставка | От 4,17% |

| Срок займа | До 1440 дней |

| Кред. история | Любая |

| Возраст | От 21 года |

| Решение | 30 мин. |

| Сумма займа | 500 000 Р |

| Проц. ставка | От 2,5% |

| Срок займа | До 1095 дней |

| Кред. история | Любая |

| Возраст | 21-65 лет |

| Решение | От 5 мин. |

| Сумма займа | 590 000 Р |

| Проц. ставка | От 4,42% |

| Срок займа | До 730 дней |

| Кред. история | Любая |

| Возраст | 24-60 лет |

| Решение | 15 мин. |

| Сумма займа | 3 000 000 Р |

| Проц. ставка | 3,5%-4% |

| Срок займа | До 730 дней |

| Кред. история | Любая |

| Возраст | От 18 лет |

| Решение | От 2 часов |

| Сумма займа | 1 000 000 Р |

| Проц. ставка | От 4%/мес. |

| Срок займа | До 1095 дней |

| Кред. история | Любая |

| Возраст | 18-65 лет |

| Решение | 1 час |

| Сумма займа | 1 000 000 Р |

| Проц. ставка | От 0,82% |

| Срок займа | До 1095 дней |

| Кред. история | Любая |

| Возраст | 18-70 лет |

| Решение | 15 мин. |

| Сумма займа | 1 000 000 Р |

| Проц. ставка | От 3,3% |

| Срок займа | До 1460 дней |

| Кред. история | Любая |

| Возраст | 21-65 лет |

| Решение | 5 минут |

| Сумма займа | 500 000 Р |

| Проц. ставка | От 2% |

| Срок займа | До 1095 дней |

| Кред. история | Любая |

| Возраст | От 21 года |

| Решение | 1 час |

| Сумма займа | 3 000 000 Р |

| Проц. ставка | От 2,5% |

| Срок займа | До 1095 дней |

| Кред. история | Любая |

| Возраст | От 18 лет |

| Решение | 1 час |

| Сумма займа | 1 000 000 Р |

| Проц. ставка | От 0.05% |

| Срок займа | До 2555 дней |

| Кред. история | Любая |

| Возраст | 21-70 лет |

| Решение | 30 мин. |

| Сумма займа | 30 000 Р |

| Проц. ставка | От 0% |

| Срок займа | До 30 дней |

| Кред. история | Любая |

| Возраст | 18-75 лет |

| Решение | 2 мин. |

| Сумма займа | 30 000 Р |

| Проц. ставка | От 0% |

| Срок займа | До 30 дней |

| Кред. история | Любая |

| Возраст | От 18 лет |

| Решение | 5 мин. |

| Сумма займа | 30 000 Р |

| Проц. ставка | От 0% |

| Срок займа | До 25 дней |

| Кред. история | Любая |

| Возраст | 21-65 лет |

| Решение | 30 мин. |

Статьи о займах

Отзывы о займах

Ребята ни в коем случае не связывайтесь с этой компанией, обман и развод! Учитесь на чужих ошибках, читайте отзывы, а положительные их в меньшинстве и они куплены!

Люди, имейте в виду, они просто подбирают список МФО! НаеДалово конкретное! Списывают деньги с карты не за что и потом их не вернуть! Не заполняйте данные карты не в коем случае!

Надо в прокуратуру обращаться однозначно! Это жулики-мыши! На связь не выходят, на деньги разводят, тянут время ибо подсовывают микрозайм аля касарь-3. На 2 месяца офигеть!! Без какого либо уведомления: про страховки; сроки; сумма займа тоже не обсуждалась ник. Показать полностью

Я не брала никаких займов ни у этой организации ни у какой другой, и вообще не нуждаюсь в займах подобного рода. С этой организации звонят уже наверное год, первое время звонили, я записывала эти разговоры, просят назвать дату моего рождения якобы для того что. Показать полностью

Здравствуйте! Не пользовалась услугами финтерра, но у меня списали деньги с карты. О том, что это финтерра узнала из смс сбербанка. Заявление на возврат написала 25.10.2021. И тишина. 8000 просто улетели. Следом буду подавать в суд.

По тупости попалась на удочку на лоха. Взяла в рассрочку обувницу, подумала о какие замечательные условия для рассрочки почти без переплаты.. Мне одобрили 50 тысяч, в итоге осталась должна 121000 рублей, приходится платить, оплачивая все в срок поставили дату. Показать полностью

МФО, выдающих займы под залог ПТС авто в Москве, не так много. Но все предложения рынка собраны на Бробанк.ру. Вы можете сравнить условия выдачи, выбрать кредитную организацию и направить заявку на выдачу средств. В итоге можно получить до 80% от цены автомобиля.

Преимущества займа под залог ПТС в Москве

Получить займ без обеспечения сложнее. Если кредитная организация будет видеть, что сделка защищена, что она точно не останется без своих средств, деньги выдаются практически без отказов. Автомобиль выступает обеспечением, он защищает сделку, поэтому и ссуду можно получить без проблем и с минимальным комплектом документов.

Займы под залог авто обладают следующим плюсами:

Стандартно суммы займов под залог ПТС авто не превышают сумму в 500000-1000000 рублей. Но главную роль играет рыночная цена машины.

Чем займ под ПТС от МФО отличается от автоломбардного

Автоломбарды — это тоже кредитные организации, которые специализируются на выдаче займов под залог авто в Москве и других российских городах. Более того, в столице можно встретить сотни предложений от компаний подобного рода, которые быстро и без заморочек выдают деньги в долг.

Но есть у автоломбардов несколько важных минусов:

При обращении в автоломбард заемщику нужно приехать на территорию компании, дождаться сотрудника для экспертной оценки. Только после этого он узнает условия кредитования и заключит договор. В случае с микрофинансовой организацией взять займ под ПТС автомобиля в Москве можно даже без посещения офиса.

Условия выдачи

Любая кредитная организация устанавливает требования к заемщику, важно им соответствовать. Но так как речь об МФО, никаких сложных критериев не будет. Для примера рассмотрим условия компании Здесь Легко:

При выборе микрофинансовой организации обязательно обращайте внимание на требования, которые указаны для самого транспортного средства. Ключевое условие кредитора — машина должна быть на ходу. Но часто можно встретить и ограничения по возрасту ТС, например, не старше 10-15 лет для иномарки и 2-6 лет — для машин отечественного производителя.

Это примерные требования. Точные критерии узнавайте в выбранной микрофинансовой организации, везде все по-разному.

Стандартно речь идет о займах под ПТС легкового автомобиля, но если у вас в собственности грузовой транспорт или тот, что относится к категории спецтехники, вы тоже сможете найти МФО для оформления. Для кредитора главное — состояние ТС, его возраст и рыночная цена.

В каких МФО можно взять займ под залог ПТС в Москве

Предложений не так много, как в случае со стандартными беззалоговыми микрокредитами, но варианты оформления есть. Москва — большой город, перечень кредитных услуг здесь всегда больше, чем в других городах и регионах. Поэтому проблемы выбора точно не будет.

Куда можно обратиться:

| МФО | Сумма | Срок | Треб. к заемщику | Треб. к авто |

| Здесь Легко | 50000-500000 | 2-36 мес | 21-65 лет | до 15 лет для ином., до 2 лет для отеч. |

| Мигкредит | 75000-590000 | 5-24 мес | 24-60 лет | до 13 лет для ином., до 5 лет для отеч. |

| Каркапитал | 50000-500000 | 2-36 мес | 21-65 лет | до 15 лет для ином., до 6 лет для отеч. |

| Взаимно | 100000-1000000 | 12-48 мес | 21-69 лет | до 15 лет для ином., до 6 лет для отеч. |

Процентные ставки каждая кредитная организация устанавливает согласно своим тарифам. Обычно это от 2-3% в месяц на сумму выданного займа. Гашение ссуды производится по графику, заемщик ежемесячно вносит на счет одинаковую сумму.

Порядок получения

Граждане подают заявку на займ под залог ПТС онлайн. В Москве все МФО с такими продуктами практикуют удаленную или просто упрощенную выдачу залоговой ссуды. Все сделано так, чтобы клиент смог быстро и просто получить необходимые ему деньги.

Стандартная процедура оформления в столичных МФО:

Документы на машину остаются на хранение в микрофинансовой организации. После выплаты займа они возвращаются клиенту.

На рынке есть компании, которые выдают займ под залог ПТС в москве круглосуточно. Это значит, что вы можете направить запрос хоть ночью, буквально за полчаса получить одобрение и забрать деньги. Если учесть временные затраты на оценку, то объективное получение ссуды — через 2-3 часа.

После оформления

Взяв срочный займ под залог ПТС, заемщик получает на руки договор и график погашения задолженности. Клиент обязан соблюдать периодичность внесения платежей и их размер. При нарушении сроков оплаты МФО начисляет пени и может изъять автомобиль, так как он служит залогом.

Невыполнение взятых на себя обязательств влечет кардинальные меры — изъятие авто. Это случится, если клиент злостно уклоняется от выплат.

При совершении просрочки кредитор всегда будет стараться вернуть заемщика в график, может привлечь для этого коллекторов. И только если все меры оказались безуспешными, тогда компания будет вынуждена обратиться в суд для получения права на изъятие автомобиля.

Все МФО в рейтинге на Бробанк.ру выдают нецелевой займ под МТС. Это значит, что полученные средства клиент тратит на любые свои цели. Держать отчет о потраченном не нужно.

Вы получаете займ под минимальный процент, оставляя в залог не саму машину, а только ПТС. Можете куда угодно ездить, работать в такси — никаких ограничений. Это удобный кредитный продукт.

Авто в залог

деньги под залог автомобиля

Финансовый достаток дает нам большие возможности для реализации своих желаний. Однако, бывают ситуации, когда для достижения задуманного не хватает определенной суммы. Многие обращаются в банки за кредитом, но это очень долгий путь, и нет гарантии, что в итоге вам его одобрят.

Более простой выход – это получить наличные, оставив авто под залог в ломбарде. Вам быстро и гарантированно выдадут необходимую сумму без сбора лишних документов и траты вашего времени.

Во всем мире развита система ломбардов, где можно оформить разные виды займов, в том числе, под собственный автомобиль. Заемщики часто пользуются такими услугами, оставляя свои машины на стоянках на оговоренный в договоре срок.

В России подобная практика также пользуется спросом у населения. В Москве, например, вы можете оставить ПТС или саму машину в ломбарде и не беспокоиться за сохранность своего имущества, так как деятельность таких организаций контролируется законодательством.

Обратившись в автоломбард «Красносельский», вы можете оформить займ под залог в кратчайшие сроки и без бумажной волокиты. Мы готовы обеспечить вам финансовую помощь и выгодные условия получения кредита. Вы можете воспользоваться онлайн калькулятором, чтобы узнать размер суммы, которую вы можете взять у нас.

Немного общей информации для клиентов, чтобы понять, каким образом формируются процентные ставки и что влияет на их рост. Обращаясь в ломбард с намерением получить наличные под залог авто, необходимо понимать, откуда берутся проценты, кажущиеся порой неоправданно завышенными.

Как и в любой финансовой организации, в автоломбарде есть штат сотрудников, занимающиеся оценкой транспортных средств и подготовкой всех документов. За свою работу они получают фиксированную заработную плату.

Залоговые транспортные средства хранятся на парковках (платных), а также страхуются на время хранения, что несет дополнительные расходы со стороны компании. В результате все описанные выше расходы и формируют процентные ставки.

В нашей компании процентные ставки зависят от срока, на который вы оставляете свое транспортное средство на стоянке, его технического состояния и рыночной стоимости:

Обратите внимание, что размер минимальной суммы в ломбарде ограничен. В рамках займов под залог транспортного средства мы выдаем на руки от 50 000 рублей. В случае, если размер ссуды окажется меньше 200 000 руб., то вам придется оплатить аренду места на стоянке из расчета 100 руб/сутки.

Пример того, как рассчитываются проценты, которые вы должны вернуть при оформлении займа под залог:

Общество с ограниченной ответственностью ЛОМБАРД «КРАСНОСЕЛЬСКИЙ»

1157746399315 от 28.04.2015 г.

ПОЛЬЗОВАТЕЛЬСКОЕ СОГЛАШЕНИЕ НА ОБРАБОТКУ ПЕРСОНАЛЬНЫХ ДАННЫХ

Предоставляя свои персональные данные Пользователь даёт согласие на обработку, хранение и использование своих персональных данных на основании ФЗ № 152-ФЗ «О персональных данных» от 27.07.2006 г. в следующих целях:

Под персональными данными подразумевается любая информация личного характера, позволяющая установить личность Пользователя/Покупателя такая как:

Персональные данные Пользователей хранятся исключительно на электронных носителях и обрабатываются с использованием автоматизированных систем, за исключением случаев, когда неавтоматизированная обработка персональных данных необходима в связи с исполнением требований законодательства. Компания обязуется не передавать полученные персональные данные третьим лицам, за исключением следующих случаев:

Компания оставляет за собой право вносить изменения в одностороннем порядке в настоящие правила, при условии, что изменения не противоречат действующему законодательству РФ. Изменения условий настоящих правил вступают в силу после их публикации на Сайте.

Как обманывают автовладельцев при получении кредита под залог автомобиля

Содержание

Кредит под залог автомобиля — реальный способ быстро получить деньги, когда они нужны. Но такие сделки могут обернуться потерей машины и долговой ямой.

В этом материале совместно с юристами расскажем, какие риски скрывает кредит под залог авто, на что обращать внимание при подписании договора и что делать, если вы уже заложили машину.

Что такое кредит под залог автомобиля

Кредит под залог машины – это сделка, по условиям которой кредитор (банк, автоломбард, микрофинансовая организация) дает гражданину денежный займ под залог авто. Выдавая средства, кредитная организация забирает автомобиль до того момента, пока заемщик не погасит долг.

Преимущества кредита под залог авто:

Такие условия привлекают автовладельцев, срочно нуждающихся в деньгах, но у сделки есть подводные камни. О них пойдет речь ниже.

Плюсы и минусы автокредита

Автокредит – это целевой займ на покупку машины, который выдается под залог приобретаемого авто. В случае одобрения банк перечисляет на счет продавца денежные средства, а заемщик получает автомобиль.

Оформить автокредит можно в день обращения и в большинстве банков – без первоначального взноса и поручителей. В течение всего срока действия обязательств заемщик может пользоваться авто в своих целях без права продажи.

Плюсы автокредита:

Минусы автокредита:

Автосалоны, как правило, сотрудничают с несколькими банками, поэтому можно сравнить условия и выбрать оптимальные. Если у клиента плохая кредитная история, в автокредите могут отказать.

Деньги под залог ПТС и машины – в чем разница

Эти две услуги актуальны для тех, у кого уже есть машина, но срочно нужны деньги. Займ под залог авто отличается автозайма под ПТС тем, что компания забирает ТС водителя и оставляет на охраняемой стоянке до полного погашения долга.

Таким кредитованием занимаются автоломбарды. При выдаче средств они:

Недостаток займов под залог авто – короткие сроки кредитования (несколько месяцев), но долг можно погасить разовым платежом без каких-либо процентов.

При оформлении займа под залог ПТС можно получить 50-70% от стоимости авто на вторичке. Это связано с б о льшими рисками кредитной организации: пока водитель возвращает долг, машину могут угнать, разбить в ДТП и проч.

Взять деньги под залог ПТС можно и в МФО, хотя из-за небольшого финансового фонда фирмы редко предоставляют услугу. Ориентирована она на ИП и малый бизнес, для которых актуально использование машины во время несения обязательств. Правда, ставки займов на 4-5% выше банковских, зато пакет документов минимальный и ответ дается в течение одного дня.

Какой вариант выбрать

Выбор варианта зависит от того, насколько сильно нужен автомобиль и какая сумма требуется. Если на время несения обязательств можно обойтись без машины, можно взять деньги под залог авто и заодно выгадать по сумме. Если автомобиль необходим, особенно для работы, лучше сдать в залог ПТС.

Какие документы требуются для получения займа

В автоломбарды и МФО нужно предоставить:

Банки, помимо указанных документов для выдачи денег под залог ПТС автомобиля, также требуют:

Точный список документов можно узнать у менеджеров компании.

Какие риски у кредита под залог автомобиля

На сайтах крупных банков можно ознакомиться с условиями договора займа под залог автомобиля, а также рассчитать на кредитном калькуляторе примерный размер ежемесячных платежей, сумму переплаты и процентную ставку. Автовладелец может изучить договор, проконсультироваться с юристами и просчитать все риски заранее.

МФО и автоломбарды такой возможности не предоставляют, однако предлагают более низкую процентную ставку и выдают кредит в более короткий срок. Но где бы вы ни взяли кредит под залог машины, риски будут одинаковыми.

Риск 1: Можно лишиться автомобиля и остаться должным кредитору большую сумму денег.

Юрист, кандидат юридических наук Владислав Кукель:

– Нельзя сказать, что кредит под залог автомобиля опасен. Но он несет в себе возврат «тела займа», проценты за пользование кредитом и штрафы за просрочку платежей. Если оплаты не вносятся один-два месяца, сумма долга вырастает существенно.

Залог автомобиля – гарантия возврата кредитных средств. Если деньги не возвращаются, кредитор (банк, МФО, автоломбард) изымает автомобиль, а потом продает. При этом заемщик должен вернуть основной займ, проценты за пользование кредитом и штрафные неустойки.

Историй, когда человек терял автомобиль и оставался должен кредитной фирме, много. С точки зрения закона, мошенничества (то есть преступления, предусмотренного Уголовным кодексом РФ) здесь нет.

Риск 2: В кредитной организации предложат подписать не только договор займа под залог автомобиля, но еще и договор купли-продажи и лизинга. Подписав такие договоры, автовладелец продаст машину банку и возьмет ее в лизинг, то есть утратит на нее право владения.

Генеральный директор юридической компании Pavlenko Law Group, кандидат юридических наук Константин Павленко:

– Как правило, заемщики откликаются на рекламу «займы под залог ПТС», «кредит под залог авто» и т. п. По факту же в офисе компании они подписывают не только договор займа под залог авто или ПТС, но и договор купли-продажи и лизинга. Стоимость продажи авто оказывается значительно ниже рынка, а лизинговые платежи значительно выше.

Уровень правовой грамотности россиян крайне низок. Подписывая документы с заглавием «Договор купли-продажи» они не осознают, что с этого момента будут управлять фактически чужим автомобилем. При допущении просрочки хотя бы одного лизингового платежа запускается начисление неустоек по ростовщическим ставкам.

Могу поделиться собственным кейсом. Мой клиент продал лизинговой компании свой автомобиль за 1,2 млн и в течение года должен был заплатить 2,7 млн за ее фактический обратный выкуп. Сорвав один платеж, через неделю он получил требование о возврате авто и единовременной выплате платежей за весь год.

Более того, оказалось, что к его автомобилю прикрепили «маячок». Мошенники получили сведения о маршрутах клиента, месте жительства его и родственников, стали приезжать и «давить» в лучших традициях коллекторов 2000-х.

Иск к моему клиенту об истребовании авто и взыскании денежных средств также не заставил себя ждать. Главный инструмент противодействия в таких случаях – подать встречный иск о переквалификации подписанных договоров в договор займа под залог авто.

Однако практика по России неоднородная: лизинговая компания, оставшаяся ни с чем в одном регионе, возьмет свое в другом. Плюс, в Москве как раз сложилась практика в пользу таких лизингодателей.

В моем конкретном деле удалось «сыграть» на реформе судебной системы. Появилась перспектива дойти до вновь образованного кассационного суда в другом регионе, в связи с чем оппонент согласился на компромиссное мировое соглашение. Автомобиль остался у клиента, деньги возвращались уже по вполне рыночной процентной ставке. Но так бывает далеко не всегда.

Риск 3: В первый месяц вам предложат 1-3% по кредиту, однако могут не сказать, что со следующего месяца процентная ставка будет увеличиваться. Увеличение процента может предусматриваться за просрочку платежа даже на один день и достигать 20% от общей суммы долга.

Юрист, кандидат юридических наук Владислав Кукель:

– Схема сама по себе проста. Это сложный и запутанный кредитный договор со множеством условий досрочного расторжения, сложных процентов, пеней и штрафов. Когда клиент подписывает договор, менеджер со стороны кредитора сообщает лишь несколько дежурных маркетинговых фраз, например: «первый месяц – 0% по кредиту». Представитель кредитной организации может не сказать, что со второго месяца кредитования процент вырастет до 5%, а с третьего – до 25% годовых. Или о том, что санкции за просрочку возврата могут нарастать лавинообразно — от 0,01% за первую неделю просрочки до 1% в день за просрочку свыше двух месяцев.

Это написано в условиях кредитного договора. Часто эти условия идут как отдельный документ очень большого объема, размещаемый на сайте банка, автоломбарда или МФО. Ознакомиться и понять его сможет не каждый профессионал.

Почему не стоит закладывать машину в банк

Какие бы условия ни предложил вам автоломбард, банк или МФО, помните, что в любом случае вы окажетесь в проигрыше:

Но если вы приняли это решение:

Юрист, кандидат юридических наук Владислав Кукель:

– При заключении договора самое главное – не торопиться. Если вас подгоняют обстоятельства или менеджер, откажитесь от подписания сегодня. Если условия размещены на сайте, ознакомьтесь с ними заранее, накануне подписания. Как вариант – нанять юриста, специализирующегося на банковском праве и кредитных договорах. И выбирайте крупный банк. Чем крупнее банк, тем меньше шансов нарваться на мошенников.

Нужно внимательно читать договор. В кредитном договоре, как правило, содержится график платежей. Платить нужно строго по нему. Некоторые банки выставляют штрафные санкции также и за досрочное погашение кредита.

Что делать, если машина уже заложена в банк

Если вы уже сдали машину в залог, строго следуйте условиям договора и графику платежей. Не допускайте даже дня просрочки, чтобы не рисковать своим автомобилем и не получить пени или штрафные санкции.

Юрист, кандидат юридических наук Владислав Кукель:

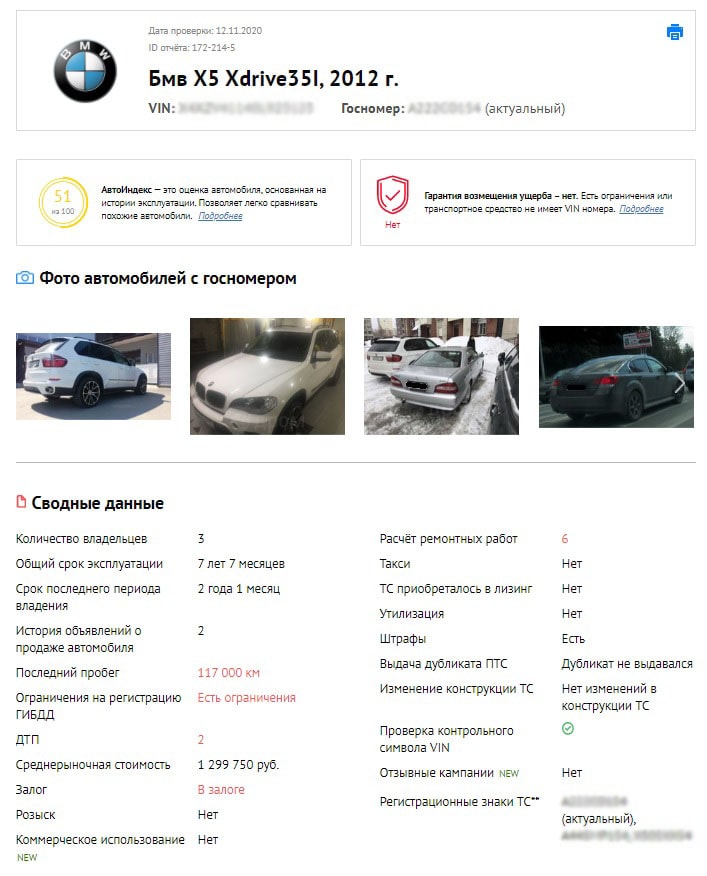

– Если договор уже заключен, возьмите его, платежные документы по нему и идите к юристу за консультацией. Цель консультации – понять, правильно ли вы гасите кредит и как можно погасить его досрочно с минимальными потерями для вас. Если договор не содержит неприемлемых для вас условий и он выполним, исполняйте его спокойно. Но по окончании платежей обязательно получите справку об отсутствии задолженности и документов (допсоглашений), свидетельствующих о расторжении кредитного договора (а вместе с ним и залога на авто). После этих процедур проверьте автомобиль на залог самостоятельно через avtocod.ru, например.

Часто бывает, что кредитор забывает снять ограничения, и в базе автомобиль «висит» как заложенный. В таком случае нужно обратиться в кредитную организацию и потребовать снять залог.

Автор: Ирина Джиоева

Как вы считаете, стоит ли закладывать автомобиль в кредитную организацию, если срочно нужны деньги? Какие альтернативные варианты сможете предложить? Напишите в комментариях.