Что лучше для экономики инфляция или дефляция

ПОЧЕМУ ДЕФЛЯЦИЯ ХУЖЕ ИНФЛЯЦИИ

ПОЧЕМУ ДЕФЛЯЦИЯ ХУЖЕ ИНФЛЯЦИИ

Аналитики крупнейших банков бьют тревогу: миру грозит дефляция. Казалось бы, граждане, изнуренные в последние годы борьбой с непрекращающимся ростом цен, должны вздохнуть спокойно. Однако дефляция может оказаться гораздо хуже инфляции.

На первый взгляд, снижение цен – благо. Когда покупательная способность денег растет, потребитель только выигрывает. К сожалению, снижение цен, как правило, сопровождает кризисы перепроизводства, результатом которых бывает экономическая стагнация или депрессия, разорение компаний, рост безработицы и падение доходов населения. Причем этот неприятный период может затянуться на годы.

Мировая экономика рискует вступить в полосу дефляции. подобный вывод делает целый ряд инвестиционных аналитиков на основании наблюдающегося в последнее время обвального падения цен на сырьевые товары. падает не только нефть, за которой столь пристально наблюдают в России. Если «черное золото» упало от своих максимальных значений на 36%, то зерно подешевело почти вполовину. Дешевеют промышленные и драгоценные металлы (разве что золото еще держится): медь подешевела только за прошлую неделю более чем на 14%, что стало максимальным снижением цены за последние 22 года.

Причиной стала уверенность в том, что крупнейшему потребителю – США не избежать рецессии, причем уверенность эта подкреплена статистическими данными. Если в начале года получила распространение теория о том, что мир вполне способен расти прежними темпами и без США – экономику должны вытянуть Китай, Индия, Бразилия, Россия – то сегодня надежд на это все меньше. Экономики, что в Китае, что в Индии демонстрируют стремительное замедление и не способны уже до бесконечности наращивать импорт сырья.

Казалось бы, стоит только порадоваться: производители продукции, более сложной, чем нефть или алюминиевые слитки, смогут вздохнуть посвободней – их издержки упадут, прибыли вырастут. Однако дела обстоят ровно наоборот: сырье падает из-за того, что спрос на конечную продукцию стремительно съеживается. Американские потребители начали сокращать потребление. И бороться с этим практически невозможно. Уровень задолженности домохозяйств и без того достаточно высок, а банки, столкнувшись с кризисом ликвидности, начали ужесточать условия выдачи новых кредитов. Кроме того, население США довольно много инвестирует на фондовом рынке и падение котировок заставляет многих фиксировать убытки, чтобы выплатить кредиты банков, которые стало слишком сложно рефинансировать.

Занять место США в мировом потреблении не способен пока никто. Лишившись самого крупного рынка сбыта, крупные корпорации вынуждены будут начать между собой ценовую войну, ценой которой станут новые увольнения и сокращения издержек. Те, в свою очередь будут означать новый виток сокращения потребления.

Если экономический рост – это процесс, который способен долгое время поддерживать сам себя, то и к экономическому спаду это относится в той же мере.

Таким образом, дефляция означает не только снижение цен, но и падение доходов населения, которое может идти гораздо быстрее сокращения цен. Экономику, которая впадает в период дефляции, гораздо сложнее «запустить» и настроить на рост. Когда деньги дорожают, нет никакого смысла их инвестировать в производство, да и производить что бы то ни было тоже нет никакого смысла. В дефляционные периоды государство вынуждено национализировать крупнейшие компании и дотировать производство, чтобы избежать массовых увольнений и социальных потрясений. Так что радоваться слишком сильно снижению цен не стоит. Оно чревато.

6 октября 2008 г. • money.newsru.com

Данный текст является ознакомительным фрагментом.

Продолжение на ЛитРес

Читайте также

Чем дальше, тем хуже

Чем дальше, тем хуже Анализируя любую сделку, задайте вопрос: «Смогу ли я эффективно управлять этой недвижимостью?» Если она расположена более чем в одном дне пути от вашего дома, то следует всерьез задуматься о том, в состоянии ли вы лично контролировать ее. Такие

А что, если восторжествует дефляция?

А что, если восторжествует дефляция? Конечно, инфляция может и не набрать оборотов, все может сложиться иначе – например, произойдет дефляция[8]. У меня есть друг, который в 2002 году улетел в Буэнос-Айрес, не имея за душой ничего, кроме надетой на нем рубашки. Он сказал:

Долг хуже, чем бедность

Долг хуже, чем бедность В 1929 году, после крушения рынка, правительство США столкнулось с нехваткой денежной массы. Иными словами, денег не стало и началась Великая депрессия. На мой взгляд, одной из причин этих катаклизмов было следующее: в тот период доллары были

Почему дела обстоят хуже, чем я думал

Почему дела обстоят хуже, чем я думал Как я уже говорил, книга «Пророчество богатого папы» была написана в 2000–2001 годах. В этой книге я высказал предположение, что пенсионные планы категории DB были более безопасными и со всех точек зрения предпочтительнее

Что такое дефляция?

Что такое дефляция? Дефляция – это процесс, обратный инфляции, то есть снижение стоимости жизни; измеряется таким показателем, как индекс потребительских расходов.К дефляции приводит сокращение притока средств и уменьшение расходов. Это означает, что цены на товары

Еще хуже?

Еще хуже? Некоторые фракции в правительстве США предпочли бы практически полностью снять с государства обязательства по социальному обеспечению. Выдвигались предложения по «приватизации» Системы социальной защиты, чтобы обеспечить получателям пособий возможность

Глава 1 А чем вы хуже?

Глава 1 А чем вы хуже? Если вашу мечту легко осуществить, значит, это ерунда, а не мечта. Вы мало зарабатываете и по уши в долгах? Вы много зарабатываете, но денег все равно не хватает? Вы хотите инвестировать, но не знаете, с чего начать и где найти на это деньги? Вы хотели бы

Не хуже людей

Не хуже людей Еще не так давно было довольно просто разобраться, кто богат в финансовом отношении, а кто беден, отличить имущих от неимущих. Семья с машиной, новейшими игрушками и самой современной техникой, безусловно, богата. А та, у которой всего этого нет, бедна. Богатые

«Японская болезнь» или хуже?

«Японская болезнь» или хуже? Даже американский истеблишмент все чаще признает, что США явно заболели «японской болезнью»: приближающиеся к номинальному нулю учетные ставки, высокая доля «плохих» кредитов финансовой системы, угроза дефляции и депрессия, отсутствие

Хуже для мужчины нет

Хуже для мужчины нет Однажды летним утром далекого 1895 года он посмотрел в зеркало на свою заросшую физиономию и пробормотал короткое и звучное ругательство, разные варианты которого ежедневно произносят все мужчины вне зависимости от языка, страны и профессии. Все они

Потребительский коммунизм – хуже некуда

Потребительский коммунизм – хуже некуда Если вы не будете постоянно общаться с потребителями, убеждая и уговаривая их, то получите потребительский коммунизм, т. е. когда люди покупают то же, что и другие. Они прислушиваются к последним услышанным мнениям или к тому, что

Страх не хуже бензина

Страх не хуже бензина Если уж следует чего-то бояться, так бойтесь застрять на полпути. Залейте этот страх в бак вместо бензина и делайте что-нибудь.Я еще только начинал проводить мероприятия для бизнесменов, когда из опыта усвоил неоднократно с тех пор пригодившуюся мне

Дефляция, инфляция и опасности, которые они представляют…

Дефляция, инфляция и опасности, которые они представляют… Почему перспектива снижения цен (т. е. дефляции) является одним из главных поводов для беспокойства глав центральных банков и прочих современных финансистов? И почему эти люди скорее склонны содействовать

Япония: затяжная дефляция и упадок

Япония: затяжная дефляция и упадок В конце 80?х – начале 90?х годов XX в. газетные стенды и полки книжных магазинов буквально стонали под весом публикаций, прославляющих экономические успехи Японии.«Японский способ» ведения бизнеса стал иконой, чем-то таким, что должны

Инфляция vs дефляция. Что хуже для России

Полтора года пандемии для россиян прошло под знаком растущей инфляции. Не заметить подорожания привычных товаров и услуг было сложно: рядовые потребители бурно жаловались на это в соцсетях и мечтали о снижении цен — дефляции. Но такой сценарий может оказаться для экономики намного опаснее и принести ещё больше проблем, утверждают опрошенные «Секретом» эксперты.

Несколько лет подряд после кризиса 2014–2015 годов инфляция в России не превышала 5,5%, в лучшие времена снижаясь до 2,5%. Но потом случились 2020-й и пандемия коронавируса.

Официальная инфляция с начала 2021 года (по данным Росстата) составила 4,79% при целевом показателе 4% в год. По прогнозам Центробанка, на конец 2021 года инфляция может составить 5,7–6,2%, хотя ранее ожидали 4,7–5,2%.

Минимальный показатель инфляции в России был в 2017 году — 2,5–2,7%.

Что такое инфляция?

Инфляция — это снижение покупательной способности денег, иными словами, их обесценивание. При рыночной экономике она приводит к росту цен на товары и услуги без повышения их качества. При плановой экономике, которая была в СССР, инфляция выражалась в растущем товарном дефиците: цены искусственно сдерживали, однако производители выпускали всё меньше продукции.

Несмотря на то что инфляцию часто увязывают с ростом цен, речь не идёт о жёсткой зависимости. Стоимость отдельных товаров может расти ниже или выше инфляции, оставаться без изменений или даже снижаться, как в случае с сезонными овощами и фруктами. Инфляция же отражает изменения в общем уровне цен (дефляторе ВВП), на который влияет не только условная потребительская корзина среднего жителя страны, но и люксовые товары и услуги (автомобили, недвижимость, туризм и прочее).

На цены, а значит, и на инфляцию влияют:

Оптимальной для развитых стран эксперты считают умеренную инфляцию, не выходящую за пределы 2–3% в год.

Нынешний виток инфляции характерен для всего мира. Рост цен во многом подстегнула пандемия коронавируса, поскольку серьёзно повлияла на все цепочки поставок, удорожила логистику, создала дефицит рук на рынке труда и ажиотажный спрос на отдельные категории товаров.

На ситуацию с разной степенью успешности пытаются повлиять правительства различных стран. В одних случаях, как в США, ущерб от пандемии пытаются компенсировать вливанием денег в экономику (что только ускоряет инфляцию). В других, как в России, на рынок пытаются воздействовать с помощью регуляторных мер: искусственно сдерживать цены, ограничивать экспорт и повышать ключевую ставку для банковских продуктов.

Почему рост цен в магазинах сильно опережает официальную инфляцию?

В 2021 году Россия вошла в список одних из самых проблемных стран по росту цен на базовые продукты питания. В годовом выражении сахар подорожал почти на 70%, подсолнечное масло — на 24%. Глядя на несоответствие показателей официальной инфляции и цен на прилавках, потребители могут недоумевать: почему продукты дорожают с таким опережением, а власти говорят об инфляции в пределах 4–6%? Как объяснили эксперты, всё дело в статистике.

Реальная инфляция в магазинах может восприниматься как более высокая, по сравнению с официальной, из-за нескольких факторов. Во-первых, из-за структуры потребления. Инфляция считается по базовым товарам, потребительская корзина среднего класса дорожает быстрее. Во-вторых, в структуре ИПЦ (индекса потребительских цен. — Прим. «Секрета») нет недвижимости, автомобилей и других товаров, которые подорожали сильнее. В-третьих, инфляцию считают по минимальным ценам в категории. Допустим, есть сахар по 50, 70 и 90 рублей на рынке, средняя цена на полке — 70, но Росстат будет считать от минимальной, которая 50, а то, что сахара по такой цене нет в магазинах, — это уже не проблема Росстата.

Уровень инфляции отличается в разных регионах, в то время как при расчётах выводится усреднённая цифра по стране. Также свою лепту в рост цен вносит скрытая инфляция. Её можно наглядно увидеть на примере пакета молока. Если раньше упаковка молока стоимостью 50 рублей была объёмом 1 л, то сегодня эта же упаковка имеет объём 0,9 или 0,8 л.

Таким образом, реальное среднее значение уровня инфляции по стране отличается от официальных показателей и, как правило, находится в промежутке между средней ставкой по депозитам и средней ставкой по ипотеке.

Официальная инфляция рассчитывается по всей экономике, в том числе по самым экзотическим пунктам вроде копки могил или отпускной цены щебня. Магазины закладывают в цену свои панические ожидания и текущие проблемы, а Росстат — нет.

Проблемы с доходами

Зарплаты большинства трудящихся, как и пенсии, в денежном выражении растут из года в год, но почему-то богаче себя люди не ощущают. После кризиса 2014–2015 годов реальные располагаемые доходы россиян (то, что остаётся после уплаты обязательных расходов с поправкой на инфляцию) неуклонно снижались вплоть до 2018–2019 годов, когда зафиксировали робкий рост на 1–2%. Но это достижение нивелировал пандемийный 2020-й, когда падение реальных доходов было рекордным за 20 лет и достигло 8%. Пока доходы россиян так и не вернулись на докоронавирусный уровень, а вместе с ними упала и покупательная способность.

Единого мнения тут нет. Росстат, например, считает, что реальные располагаемые доходы россиян с уровня 2013-го до 2021 года упали на 10%. Если же взять «дефлятор» крупной исследовательской компании «Ромир» по реальным продажам, то выходит более мрачная картина. Так, накопленная ежегодная инфляция, по «Ромиру», с 2011 года выходит около 63%. То есть 1000 рублей из 2011 года превратилась в примерно 590 рублей в конце 2020 года.

С зарплатами тоже не всё однозначно, однако средняя зарплата выросла за 10 лет в 2 раза. Естественно, основной рост произошёл за счёт самых обеспеченных, да и про теневой сектор тоже не стоит забывать.

Однако в силу огромного разброса зарплат по регионам и профессиям мы вынуждены ориентироваться на Росстат, объективность которого под вопросом. Определённо можно сказать только одно — богаче за 10 лет россияне точно не стали.

Инфляция или дефляция — что хуже для россиян?

Противоположность инфляции есть дефляция, то есть снижение общего уровня цен на товары и услуги.

В эпоху классического капитализма (XIX век — первая половина XX века) дефляция обычно наблюдалась во время экономических кризисов. Товары никто не покупал, продавцы снижали цены, что шло во вред их бизнесу и в конечном итоге часто оборачивалось банкротством. Например, во время Великой депрессии в США 1929–1933 годов цены упали почти на 30%, но даже такие цены оказались неподъёмными для множества потерявших работу американцев.

Инфляционные и дефляционные процессы могут происходить в разных сферах экономики одновременно — такую ситуацию называют бифляцией.

Среди причин дефляции выделяют следующие:

С точки зрения обыкновенного россиянина, снижение цен воспринимается безусловным благом. Однако продолжающаяся дефляция намного хуже для любой экономики, хотя это не совсем очевидно, пояснил «Секрету» Дмитрий Нагорный. В ситуации снижения цен и низкого спроса при уменьшении объёма доступных средств экономика может попасть в «дефляционную спираль».

При инфляции возрастают мотивы на потребление, это ведёт к росту спроса в стране. Спрос, в свою очередь, приводит к возрастанию предложения. Это значит, что бизнес и производство развиваются, увеличивается объём производства, создаются дополнительные рабочие места, становится выгодным инвестировать в основные средства и экономика в целом начинает расти.

В случае же дефляции процесс обратный — выгоднее потребить завтра, когда товары подешевеют, спрос падает, бизнес замедляется, инвестиции в основной капитал падают, сокращаются рабочие места. Как показывает практика, для развития экономики оптимально поддерживать умеренную инфляцию.

Незначительное падение стоимости отдельных групп товаров в целом весьма положительно сказывается на потребительских расходах. Позитивная дефляция возможна, например, при улучшении технологии производства и последующего увеличения объёмов товаров по более привлекательной цене.

Но, с другой стороны, если спрос на товары падает, исчезает необходимость производить их в том же объёме, производство сокращается, что в конечном итоге приводит к уменьшению количества рабочих мест и замедлению экономики.

Допустим, буханка хлеба стоила 50 рублей, а в следующем году стала стоить 45, а в последующем — 40. В таком случае у булочной меньше денег для оплаты хлебозаводу, у хлебозавода меньше денег для оплаты муки, у мельницы меньше денег для оплаты зерна, у крестьян меньше денег для закупки удобрений. Эта история может ударить по целому ряду секторов и привести к снижению выпуска и банкротствам.

Ждать ли дефляцию?

С тем, почему дефляция для экономики окажется хуже, чем инфляция, мы разобрались. Но грозит ли России такой сценарий? В августе Росстат сообщил о недельной дефляции в 0,01% за период с 10 по 16 августа — потребительские цены снизились уже третий раз за год. Однако говорить об этом как тренде необоснованно, полагают эксперты.

Дефляция может у нас возникнуть в случае, если ЦБ перегнёт палку в борьбе с инфляцией. По факту инфляция ниже 3% в России уже является дефляцией, так как природа инфляции во многом является немонетарной и связана с тарифами естественных монополий, а также соответствующим качеством антимонопольной политики.

Дефляция России не грозит, так как она свойственна развитым рынкам с высокой конкурентной средой. Россия страна с вертикально интегрированной экономикой, и процесс повышения или снижения цены — результат договорённостей (чаще всего устных) правительства с ключевыми игроками. А любое снижение цен — это уменьшение выплат в бюджет страны, и в текущей ситуации это невозможно.

Поскольку, несмотря на пять лет импортозамещения, у России всё ещё достаточно высокий импорт комплектующих, медикаментов и потребительских товаров, рост их долларовых цен неизбежно ведёт к непропорциональному росту внутренних цен. В экономике это называется «инфляция издержек». Поэтому при продолжении долларовой инфляции в мире риски дефляции в России мне представляются низкими.

Какие возможные сценарии развития инфляции в России

Хотя стагнация экономики и дефляционная спираль России пока не грозит, гарантированная инфляция не внушает россиянам оптимизма и уверенности в завтрашнем дне. Станет ли хуже или пик подорожания уже позади? И как обстоят дела за пределами России?

В мире уже полтора года раскручивается маховик долларовой инфляции в силу большой любви властей США к нескончаемой эмиссии своей валюты. Поэтому все возможные на ближайшее время сценарии подразумевают рост цен, причём по всей мировой экономике. Собственно, сами США показывают всему миру великолепный пример, имея, даже по официальным данным, промышленную инфляцию в 8%, а потребительскую — в 5% в годовом исчислении.

Этот избыток напечатанной денежной массы уже не может утилизироваться в фондовом рынке, и с начала 2021-го стал понемногу «выплёскиваться» на товарные рынки, вследствие чего мы весь год наблюдаем парад резких повышений цен то на медь, то на сталь, то на другие биржевые товары.

Конечно, локдаун и нарушение логистических цепочек в 2020-м тут тоже внесли лепту, но объёмы эмиссии всё-таки имеют значение. Поэтому вопрос стоит скорее о темпах инфляции в ближайшие месяцы, чем о стабилизации ситуации.

На текущий момент во всём мире растёт инфляция, и это явление имеет ярко выраженный монетарный характер. Связано это с ростом денежной массы и ростом баланса ключевых ЦБ. Это привело к удорожанию сырья. Нарушение и пересмотр мировых производственных цепочек, в свою очередь, привели к удорожанию отдельных компонентов (например, микрочипов). Текущая ситуация напоминает 70-е годы, когда вследствие нефтяного шока начался рост инфляции в мире, который привёл к началу стагфляции — сочетанию низких темпов прироста экономики с высокой инфляцией, связанной с инфляцией предложения, а не инфляцией спроса.

Наиболее вероятный сценарий — медленное снижение инфляции в диапазоне 3,5–4,5% к концу 2022 года. На это повлияют рост ставки ЦБ, тренд на укрепление рубля и удешевление импорта, а также консервативная монетарная и фискальная политика. Риски перехода к высокой инфляции есть, но это не является базовым сценарием. Среди предпосылок: устойчивый тренд на удорожание сырья и инфляции предложения, в том числе по экологическим причинам.

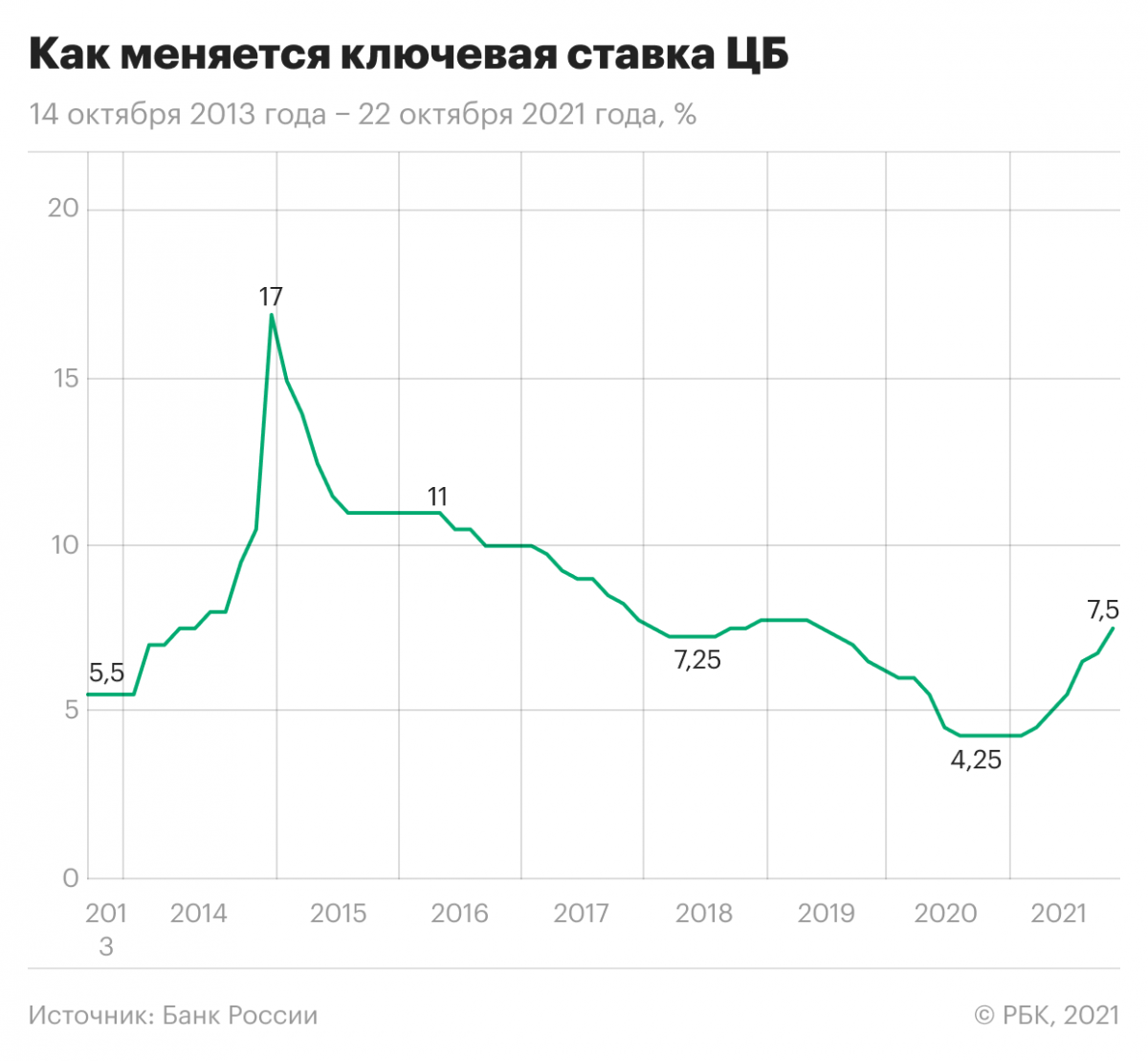

На самом деле самый реалистичный сценарий на сентябрь 2021 года — замедление инфляции и приведение её к целевому уровню Банка России. Пик витка уже прошёл, и дальнейший рост маловероятен. Это связано с многими факторами, но основной — постепенное поднятие ключевой ставки.

Ключевая ставка — это минимальный процент, под который коммерческие банки берут кредиты у Центробанка и от которого зависит дороговизна кредитов для бизнеса и граждан. Восемь месяцев с июля 2020 года до середины марта 2021 года ключевая ставка в России держалась на исторически низком уровне 4,25% годовых.

Опустить ставку Центробанк решил на фоне коронавирусного кризиса, чтобы помочь бизнесу и гражданам дешёвыми кредитами. Однако этот шаг привёл к ускорению инфляции, поэтому с марта 2021 года регулятор начал постепенно возвращать ставку к прежним значениям. По замыслу, это должно было помочь стабилизировать экономику и избежать перегрева рынка. 10 сентября ЦБ повысил ключевую ставку до 6,75% годовых.

Но поможет ли это снизить инфляцию? Мнения разделились. Как указал Игорь Файнман, быстрого улучшения лучше не ждать: цепочка от ключевой ставки до потребительской полки слишком длинна, и эффект наступает через два-три месяца после принятого решения. К тому же, подчеркнул эксперт, за раз ставка повышается всего на 0,25%, что незаметно для разбушевавшейся инфляции. А вот в РУДН были более категоричны:

Девальвация: что это и грозит ли она рублю в 2022 году

Что такое девальвация

Девальвация — это снижение курса валюты одной страны по отношению к твердым валютам других государств. То есть к тем, чья покупательная способность и курс стабильны. Например, это могут быть доллар и евро.

Девальвация и деноминация

Хотя термины и похожи, не стоит их путать между собой.

Деноминация — это изменение, обновление денежных знаков, чтобы было проще ими рассчитываться. Купюрам и монетам меняют номинал, и их число в обращении сокращается.

Например, ₽10 старого образца меняют на ₽1 нового или ₽100 тыс. превращаются в ₽100. Проводит такую операцию государство. Обычно это происходит, когда на купюрах появляется много нулей после гиперинфляции — очень высокого роста цен, выше 50%.

В России последнюю деноминацию провели в 1998 году. Старые банкноты заменили новыми с коэффициентом 1000:1. Это значит, что ₽1 тыс. превратилась в монету в ₽1, а банкнота в ₽500 тыс. стала банкнотой в ₽500.

При этом пропорционально покупательной способности цены на товары и услуги не меняются. Допустим, какой-то товар стоил ₽100 тыс., а стал стоить ₽100, но и у человека вместо ₽100 тыс. в кошельке теперь ₽100. Поэтому фактически он может купить столько же, сколько и раньше, только с помощью новых купюр.

Девальвация и инфляция

Инфляция — это рост общего уровня цен на товары и услуги, который снижает покупательную способность денег. То есть девальвация — это когда доллар, евро и другие иностранные валюты дорожают в обменниках и банках, а инфляция — это когда продукты дорожают в магазинах.

Например, год назад человек мог купить на ₽2 тыс. два пакета с продуктами, а теперь эти товары подорожали и денег хватит, чтобы заполнить только один пакет. В октябре 2021 года инфляция составила 8,13%.

Об инфляции дает представление индекс потребительских цен (ИПЦ), который измеряет изменение во времени стоимости потребительской корзины. В нее входит набор продуктов, непродуктовых товаров и услуг, необходимых для жизни. В частности, хлеб, одежда, обувь, услуги ЖКХ и многое другое.

Периодически потребительскую корзину пересматривают. В 2021 году в расчет ИПЦ включили расходы на маски, антисептики для рук, услуги сиделок, каршеринг, подписки на онлайн-сервисы и другое. Теперь Росстат каждый месяц отслеживает цены на 556 товаров и услуг.

Примеры девальвации рубля

Кризис 1998 года

В 1998 году девальвация рубля сопровождалась дефолтом. После распада СССР в 1991 году государству пришлось искать способы справиться с дефицитом бюджета, и для этих целей оно стало выпускать государственные краткосрочные облигации (ГКО). Их продавали в том числе зарубежным инвесторам.

В Азии бушевал кризис, и иностранные инвесторы стали выводить средства из рисковых активов, в том числе российских. Падение цен на нефть сильно ударило по экономике. Государство не смогло выполнить свои обязательства по долговым бумагам. Бывший тогда президентом России Борис Ельцин уверял, что девальвации не будет.

Тем не менее в августе 1998 года ЦБ перешел с плавающего на свободный курс рубля. На протяжении нескольких лет доллар держался в валютном коридоре и не превышал ₽6,25. После ввода свободного курса к началу сентября доллар достиг ₽21.

Обвал рубля в 2014 году

В ответ в июле США, а затем и Евросоюз объявили «секторальные» санкции, которые закрыли доступ российским эмитентам к дешевым «длинным» западным деньгам. Российские компании и банки больше не могли брать кредиты на Западе со сроком более 90 дней. У них больше не было возможности размещать новые выпуски валютных облигаций и привлекать акционерный капитал. «Резко возросшие политические риски и «побег» инвесторов из России привели к обесцениванию рубля», — отметил аналитик инвестиционной группы «Финам» Андрей Маслов.

По крупным экспортерам, например «Роснефти», также ударило падение цен на нефть, так как это означало снижение валютной выручки. Ее могло не хватить для погашения кредитов, а новые кредиты из-за санкций взять было нельзя. Осенью экспортеры сократили продажу валюты, отток капитала усиливался. В России спрос на валюту рос, но предложение падало.

ЦБ периодически продавал валюту, чтобы на рынке ее было больше и рубль сильно не обесценивался, но это уже не помогало. В ноябре регулятор ввел плавающий курс рубля. На рынках росла паника. Банк России стал повышать ключевую ставку, к концу года он резко поднял ее с 6,5% до 17%.

Валютная интервенция — это покупки и продажи ЦБ страны иностранной валюты, чтобы частично или полностью контролировать курс национальной валюты. Эти операции регуляторы проводят с помощью своих золотовалютных резервов.

Ключевая ставка — это минимальный процент, под который ЦБ выдает кредиты коммерческим кредитным организациям. Она влияет на ставки по займам в банках и вкладам, на инфляцию, а также на курс рубля.

Когда ключевая ставка невысокая, то банки скупают иностранную валюту за рубли. В результате на рынке появляется много рублей, и курс национальной валюты снижается. Если ставка высокая, то спекуляции на валютном рынке становятся менее выгодными. Банки скупают рубли обратно, и в итоге рубль укрепляется. Кроме того, ключевая ставка влияет на доходность облигаций федерального займа (ОФЗ). Чем она выше, тем интереснее такие бумаги для инвесторов, в том числе иностранных, и чем больше Минфин продает ОФЗ, тем лучше для курса рубля.

В 2014 году после повышения ставки до 17% годовых ЦБ не стал проводить новую интервенцию. Трейдеры решили, что отказ регулятора продавать валюту означает, что Банк России уверен в дальнейшем падении рубля. Нефть дешевела, спрос на валюту был высоким, а рубль падал.

Чем опасна девальвация

Снижение курса рубля способствует росту экспорта, так как экспортер получает валютную выручку — зарабатывает в иностранной валюте. Чем слабее рубль, тем выше доход после перевода валютной выручки в рубли. В результате в бюджет также поступает больше средств от налогов. С другой стороны, импорт зарубежных товаров уменьшается, так как они становятся более дорогими в пересчете на рубли и менее конкурентоспособными. Таким образом, спрос на местную продукцию растет.

Однако повышение конкурентоспособности экспорта происходит при умеренном снижении валюты. Компании, которые получают валютную выручку, также часто покупают на валюту оборудование. «Девальвация так или иначе бьет по внутренней экономике, внутреннему потреблению достаточно сильно. Это приводит к росту ставок, в ряде случаев может приводить к дефолтам, а финансовая нестабильность достаточно сильная», — отметил Егор Сусин, управляющий директор Газпромбанка по направлению Private Banking.

Поскольку девальвация уменьшает стоимость денег по отношению к валютам других стран, она влияет и на тех россиян, которые путешествуют за границей. Допустим, вы планируете поехать в отпуск в Италию и хотите взять с собой €500 на общие расходы. Если курс евро резко поднялся с ₽60 до ₽70, а вы не успели вовремя поменять валюту, то вместо ₽30 тыс. вам понадобится ₽35 тыс. Или придется сократить расходы в путешествии.

Девальвация также приводит к росту темпов инфляции. Рост цен на импортную продукцию ведет к росту цен производителей, которые используют иностранное сырье, оборудование. Таким образом, увеличивается стоимость импортных товаров и услуг, снижается покупательная способность национальной валюты.

Маслов также выделил снижение уровня жизни. С 2014 года он сократился чуть более чем на 10%, отметил аналитик. Он добавил, что России как ориентированной на экспорт стране выгоден слабый рубль. Однако для населения проблема падения рубля — это в первую очередь проблема отсутствия роста зарплат, которая во многом связана с «ловушкой среднего дохода», в которую страна попала в 2010-х годах. Эта ловушка означает, что когда в стране достигается средний уровень доходов, ее экономический рост замедляется.

Что будет с кредитами и ипотекой, если случится девальвация

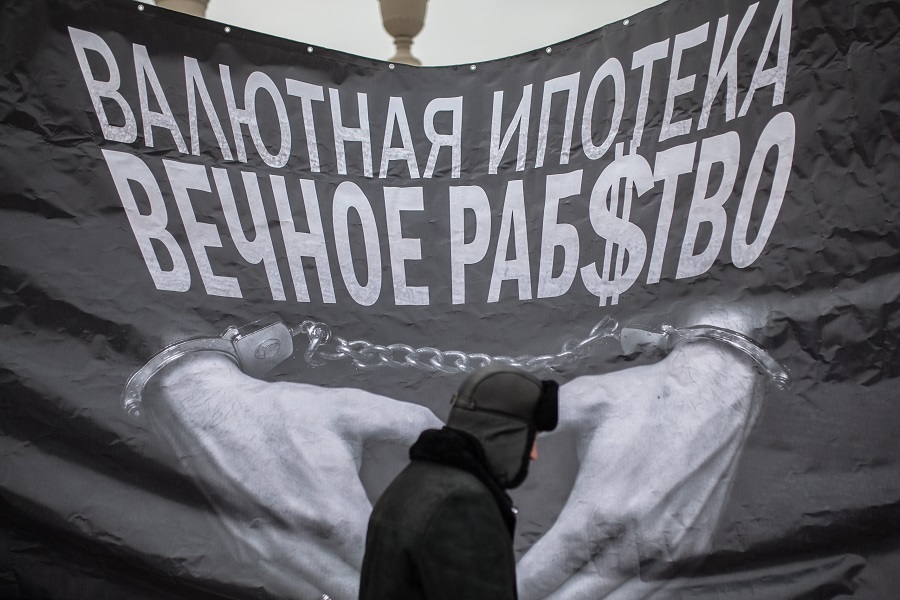

По словам Маслова, у всех банков существует сбалансированный портфель активов, который в случае девальвации рубля все еще должен оставаться относительно устойчивым. «Выплаты по рублевой ипотеке не изменятся драматически, а вот валютные ипотечники, безусловно, пострадали бы в таком случае», — отметил аналитик. По его мнению, не очень целесообразно брать ипотеку в валюте, в которой у вас нет дохода или внушительных сбережений.

Если вы оформляли ипотеку в долларах, а курс рубля по отношению к этой валюте сильно упал, то переплата вырастет, как и ежемесячные платежи. Если вы несколько лет уже выплачивали такую ипотеку, но произошла девальвация, то оставшийся долг может превысить стоимость квартиры в рублях.

Сусин рассказал, что девальвация приводит к повышению ставок и невозможности рефинансировать кредиты. При низкой ключевой ставке ЦБ кредиты становятся доступнее, а при высокой — наоборот. В 2014 году, когда Банк России повысил ставку до 17% годовых, банки тоже увеличили проценты по кредитам. Ипотеку стали выдавать под 17–20% годовых. Однако ставка по ипотеке и другим кредитам, которые вы уже взяли, не может измениться, если она не плавающая.

Как сохранить деньги при девальвации рубля

«На волне популярности персональных инвестиций хорошая идея — держать некоторую часть сбережений на брокерском счете, вкладываться в защитные активы и иностранные компании для лучшей диверсификации», — считает Маслов.

Еще с 1990-х годов в России многие люди хранят часть сбережений в долларах или евро, что также увеличивает устойчивость личного капитала в периоды сильной нестабильности, отметил аналитик. По словам Сусина, в последние полтора года склонность к сбережениям в валюте выросла и у бизнеса, и у населения. Кроме того, государство тоже хранит свои сбережения — резервы — в иностранной валюте.

Сохранить деньги при девальвации можно только заблаговременной диверсификацией, полагает Маслов. Диверсификация — это распределение средств по разным активам, чтобы снизить риски потерять деньги. По-другому можно сказать, что не стоит «класть яйца в одну корзину».

«Совет для рядового инвестора простой — диверсификация сбережений по валютам: часть средств хранить в рублях, часть — в долларах, часть — в евро. В каждой из этих частей можно приобрести консервативные долговые инструменты. Ставки по рублевым ОФЗ уже выше 8%», — порекомендовал Альберт Короев, начальник отдела экспертов «БКС Мир инвестиций».

Владимир Брагин, директор по анализу финансовых рынков и макроэкономики «Альфа-Капитала», отметил, что изменения курсов валют могут быть очень серьезными. Однако не нужно относиться к каждому колебанию курса как к поводу для каких-то резких движений, покупок или продаж активов. Как показывает практика, чем чаще человек их совершает, тем ниже становится покупательная способность сбережений, то есть тем меньше человек может позволить товаров и услуг на свои накопления.

По словам Брагина, девальвация и инфляция не опасны, если вы вкладываетесь в активы на долгий срок. Например, в акции. Их доходность может позволить преодолеть влияние падения курса валюты.

Будет ли девальвация рубля в России в 2022 году?

В 2022 году рубль вряд ли сильно обесценится, считает Максим Петроневич, старший экономист банка «Открытие». «Рубль временно ослаб на фоне обострения геополитической ситуации, однако фундаментально российская валюта остается одной из самых крепких по отношению к другим валютам развитых и развивающихся стран», — отметил он.

По его словам, в начале года вырастет приток валюты от торговли, в то время как цены на нефть и газ останутся высокими и ожидается рост их экспорта. Кроме того, ожидается сезонное снижение импорта после пиковых предновогодних закупок. Высокие процентные ставки продолжают удерживать отток капитала из России.

Более того, с высокой вероятностью произойдет приток капитала после того, как завершится цикл ужесточения денежно-кредитной политики, рассказал Петроневич. Такое было в 2016–2017 и 2019–2020 годах. Тогда инвестиции нерезидентов в российские ОФЗ резко росли, однако в этот раз они могут быть меньше из-за ожидаемого ужесточения политики Федрезерва США — американского ЦБ — и сохранения рисков новых санкций на операции с ОФЗ.

«Мы сохраняем наши ожидания укрепления рубля в конце 2021 года — первой половине 2022 года. Он может подорожать до уровня меньше ₽70 за доллар», — сказал экономист.

«Сейчас предпосылок для девальвации рубля не наблюдается, несмотря на то что расходятся новости о том, что ускорение инфляции и повышение ставки ЦБ непременно приведет к обесцениванию рубля», — отметил Маслов. По его словам, политические риски остаются важнейшими для российской валюты. Однако ее резких изменений, например введения новых санкций, сейчас не предвидится.

Как и Петроневич, Маслов считает, что рубль остается одной из самых устойчивых валют развивающихся стран. Согласно базовым прогнозам, в ближайшие несколько месяцев курс не превысит ₽74 за доллар.

Брагин считает, что в 2022 году курс может быть на уровне ₽70 за доллар. «Я думаю, что с учетом ситуации в экономике, госфинансах и подхода ЦБ к денежно-кредитной политике у рубля очень мало шансов устойчиво слабеть к другим валютам», — сказал он.

Сусин также не видит предпосылок к девальвации рубля. Предприятия и население за последние полтора года нарастили валютные активы. Кроме того, при текущих ценах на энергоресурсы, например нефть, рубль, скорее, может укрепиться, отметил он. По его словам, средний курс в 2022 году может составить ₽73 за доллар.

Больше новостей об инвестициях вы найдете в нашем аккаунте в Instagram