Что лучше fxrb или fxru

FXRB: ETF на еврооблигации как FXRU, только рублевый

FinEx Tradable Russian Corporate Bonds UCITS ETF (RUB) — это биржевой фонд, собравший валютные облигации крупнейших российских компаний. Но его доходность с помощью финансовых операций отвязана от колебаний рубля. Разберемся, выгодно ли это, или стоит предпочесть аналогичный по составу долларовый FXRU.

Общая информация

Инфраструктурные расходы (общий размер комиссии или коэффициент общих затрат, TER) — до 0,95% в год от стоимости чистых активов (СЧА). Платить отдельно не надо, списания закладываются в ежедневную цену акции.

Состав FXRВ

Еврооблигации или евробонды — это валютные долговые ценные бумаги. Несмотря на название, чаще всего они номинированы в долларах США. FXRB — индексный ETF: какие бонды должны входить в его состав определяет не управляющий. В соответствии с инвестиционной стратегией, УК обязана в точности повторять список и доли облигаций из независимого от нее индекса Bloomberg Barclays Emerging Markets Tradable Russian Corporate Bond (EMRUS, тикер — BERUTRUU).

Состав портфеля на январь 2021 года

Всего в списке 25 облигаций, эмитентами которых выступают самые надежные корпоративные заемщики страны. Тут «Газпром», «Сбербанк», «Норильский никель», «Лукойл», ВЭБ, «Роснефть» и другие компании.

Подробнее о формировании индекса мы писали в обзоре на другой ETF Финэкса — FXRU. Дело в том, что по наполнению оба продукта абсолютно идентичны. Различаются они наличием у рублевой бумаги соответствующего хеджирования.

У FXRB зафиксирована рублевая стоимость активов. Это защищает от волатильности на валютном рынке. Инвестор не теряет при укреплении рубля, но и не зарабатывает при его девальвации. В теории в результате доходность защищена от резких колебаний и более предсказуема.

Управляющая компания использует для хеджирования производный финансовый инструмент — своп-контракт на один месяц на пару доллар/рубль.

Состав индекса EMRUS, а затем и портфеля ЕТФ пересматривается два раза в год в последние рабочие дни мая и ноября. Купонный доход реинвестируется.

Текущий СЧА составляет около 2,3 миллиарда рублей. Цена одной акции на данный момент — около 1,8 тысячи рублей. Актуальную рыночную стоимость всегда можно посмотреть на сайте Мосбиржи.

Доходность FXRB

Прибыль инвестора определяется динамикой котировок еврооблигаций, получаемыми по ним купонами, а также доходностью свопа. За 7 лет и 8 месяцев с момента запуска акции фонда подорожали в рублях примерно на 80%. За 2020 год — примерно на 7%.

То есть на этом ETF можно заработать немногим больше, чем на рублевом вкладе в банке.

Именно рублевом, хотя корзина бондов содержит исключительно долларовые активы. В американской валюте акции подешевели примерно 26% за время существования фонда и примерно на 11% за 2020 год. Главная причина — падение рубля.

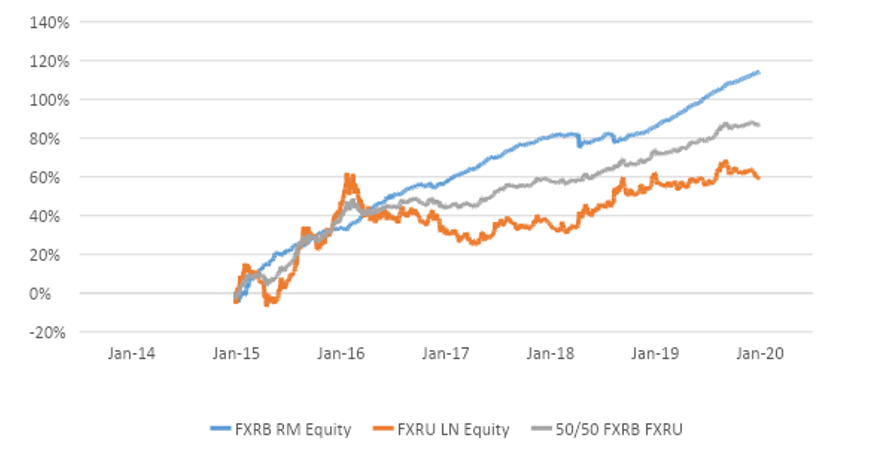

И как видим на графике, в периоды обвала российской валюты хеджирование не уберегает от существенных просадок.

Еще одна причина отстающего роста — большая комиссия. Проведение операций свопа управляющий оценивает дополнительно в 0,45% от СЧА. Столько составляет разница в TER между FXRB и FXRU.

Последний за аналогичные периоды дал рублевую прибыль в 213% и 26%. А в долларах 27,8 и 4,8% соответственно.

Но волатильность захеджированного фонда намного меньше. Его доходность более предсказуема. Для таких предсказуемых инвестиций нужно использовать FinEx Tradable Russian Corporate Bonds UCITS (RUB).

На графике за 2020 год видно, что его линия за исключением кризисного марта колеблется заметно меньше.

Расхождение динамики котировок с бенчмарком УК не скрывает.

Понятие бенчмарка для фонда с производными инструментами можно считать довольно условным. Сравнивать котировки с индексом-ориентиром затруднительно, ведь последний рассчитывается исходя из валютной стоимости включенных в него активов. Сам Финэкс заявляет довольно большую ошибку слежения — 1,71%.

Сравнение с конкурентами: фонды еврооблигаций на Мосбирже

Помимо FinEx Tradable Russian Corporate Bonds в двух валютах, в списке торгуемых на Мосбирже ETF и БПИФ есть еще четыре бумаги с еврооблигациями компаний РФ:

Все они ориентируются на разные индексы, по-разному наполняются и проводят разную инвестиционную политику. Рассматриваемый нами продукт имеет худшие показатели, как по размеру расходов на владение, так и по доходности за последний год.

| Фонд | Бумаг в портфеле | Комиссия | Рост за год |

| RUSB | 10 | 0,50% | 28% |

| FXRU | 25 | 0,50% | 26% |

| SBCB | 10 | 0,80% | 25% |

| FXRB | 25 | 0,95% | 6% |

| VTBU | 31 | 0,61% | н/д |

| RCMB | 10 | 0,80% | н/д |

Старше года только 4 бумаги. БПИФы ВТБ и Райффа появились только в конце 2020-го. Но они не используют хеджирования и скорее всего дали бы схожую в топ-конкурентами прибыль.

Плюсы и минусы FXRB

Главные преимущества рассмотренного ETF:

Но есть и недостатки:

Главное

FXRB — корзина из более чем двух десятков еврооблигаций крупнейших российских государственных и частных компаний. Тоже самое предлагает и другой финэксовский продукт FXRU. В отличие от него FXRB имеет рублевое хеджирование. В результате этот ETF дает повышенную относительно многих рублевых облигаций и банковских депозитов прибыль, но не является защитным активом при резком снижении национальной валюты. При этом его доходность довольно стабильна.

Что лучше fxrb или fxru

Частные инвесторы интересуются, имеет ли смысл добавлять в портфель одновременно захеджированные и незахеджированные ETF на одни и те же классы активов. Действительно, такая тактика может быть оправдана для снижения рисков. Рассматриваем этот вопрос подробнее.

Существуют «парные» к этим фондам классы валютных акций ETF, которые привязаны точно к такому же портфелю активов, однако не имеют хеджирования. Они подходят тем, у кого цели сформулированы в валютных терминах, а портфель ориентирован прежде всего на доходность в валюте. Кроме того, некоторые инвесторы используют их, чтобы принять на себя риск валютных инструментов и заработать повышенную доходность при обесценении рубля. Если курс национальной валюты идет вниз, эти инструменты становятся относительно выгоднее, чем их рублевые аналоги. Для простоты можно провести аналогию с рублевым и валютным депозитом: один более выгоден при укреплении рубля, другой — при обесценении нацвалюты.

Разумно ли использовать FXRB и FXRU, FXRW и FXWO в одном портфеле?

Основной идеей такого распределения будет отказ от выбора ориентации портфеля либо на укрепление, либо на обесценение рубля. Комбинируя акции ETF с хеджем и без хеджа, можно снизить волатильность, частично нейтрализовав валютные риски. «Валютная» составляющая будет играть роль демпфера в случае просадок рубля. Выбирая долю соотношения захеджированного и незахеджированного класса акций, можно устанавливать желаемый уровень защиты портфеля от волатильности обменных курсов.

Варианты валютного хеджирования активов

Базовые активы могут быть захеджированы несколькими способами:

без хеджа — активы никак не страхуются от изменения валютных курсов.

Выбирая одновременно два класса акций одного ETF, инвестор может менять степень защиты портфеля от валютных колебаний с полной на частичную в зависимости от своих текущих взглядов и целей.

Как хеджирование влияет на характеристики портфелей

Проверим, как изменение степени хеджирования активов влияет на общие характеристики портфелей. Для этого будем следовать такому подходу:

Для каждого из портфелей рассчитаем доходность в рублях, волатильность, максимальную просадку и коэффициент Шарпа.

График № 1. Динамика FXRU, FXRB и портфеля 50% FXRU, 50% FXRB в рублях за 5 лет

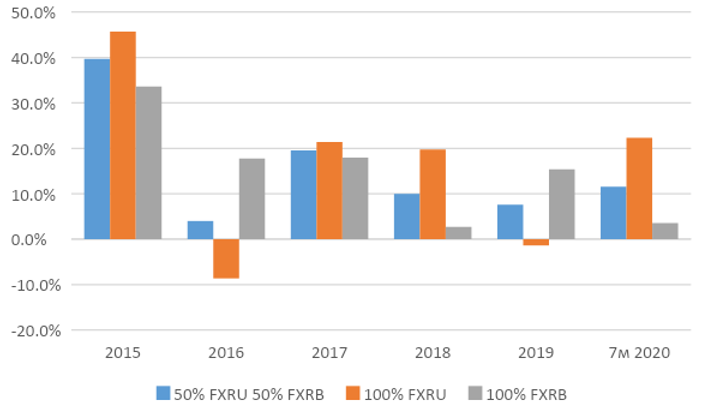

График № 2. Динамика портфелей в рублях

Источник: Bloomberg, расчеты FinEx

Таблица № 1. Общая статистика по портфелям

| Портфель | Доходность за период | Волатильность | Максимальная просадка | Коэффициент Шарпа |

|---|---|---|---|---|

| 50:50 FXRU/FXRB | 86,8% | 7,32% | 6,2% | 0,86 |

| 100% FXRU | 59,4% | 15,38% | 26,0% | 0,21 |

| 100% FXRB | 114,2% | 4,49% | 9,7% | 1,98 |

Выводы

Стратегия частичного хеджирования способна защитить портфель от повышенной волатильности курса рубля к доллару и от падения в периоды укрепления рубля, как, например, происходило в 2016 и 2019 годах. Особенно это заметно при анализе максимальных просадок: за счет аллокации половины портфеля в валютные активы без хеджа портфель избегает значительных потерь в периоды девальвации рубля. Другими словами, использование такого подхода позволяет чувствительному к риску инвестору получить привлекательную доходность на рынке облигаций и одновременно избежать чрезмерных для него рисков.

Стратегия частичного валютного хеджа работает для волатильных валютных пар: моменты укрепления национальной валюты чередуются с периодами ослабления. На примере комбинации фондов FXRU и FXRB видно, что такая стратегия имеет право на существование в портфелях инвесторов с мультивалютными целями, а также тех, кто стремится частично обезопасить портфель от колебаний курса рубля к доллару.

[1] Хеджирование решает проблему налогообложения при валютной переоценке: для захеджированного актива такой проблемы не существует. Помимо этого, хеджирование дает дополнительную доходность (carry premium), если разница между процентными ставками существенная.

Последние новости

Подпишитесь и оставайтесь в курсе!

Мы будем присылать вам новости финансового рынка, новости ETF,

новые публикации и ссылки на вебинары.

ETF — биржевые инвестиционные фонды (exchange-traded funds). Эмитенты ФинЭкс Фандс АЙКАВ (FinEx Funds ICAV) и ФинЭкс Физикли Бэкт Фандз АЙКАВ (FinEx Physically Backed Funds ICAV) далее — Фонды. Управляющая компания ФинЭкс Инвестмент Менеджмент ЛЛП (FinEx Investment Management LLP) (регистрационный номер ОС407513, зарегистрированный офис: 2-й этаж 4 Хилл Стрит, Лондон, W1J 5NE). Фонд является лицом, обязавшимся акциям ETF. Информация раскрывается на сайте finexetf.com.

Информация, представленная на данном сайте, носит исключительно ознакомительный характер, не содержит гарантий надежности возможных инвестиций и стабильности размеров возможных доходов или издержек, связанных с указанными инвестициями, не является заявлением о возможных выгодах, связанных с методами управления активами; не является обещанием выплаты дохода, не является прогнозом роста курсовой стоимости ценных бумаг; не является рода офертой, в том числе побуждением к приобретению акций ETF; не является индивидуальной инвестиционной рекомендацией и ценные бумаги либо операции, упомянутые в ней, могут не соответствовать инвестиционным целям инвестора. Определение соответствия ценной бумаги либо операции интересам и инвестиционным целям инвестора является задачей самого инвестора. Инвестиции в рынок ценных бумаг связаны с риском. Стоимость активов может увеличиваться и уменьшаться. Результаты инвестирования в прошлом не определяют доходы в будущем. Группа Компаний FinEx, ее дочерние компании и аффилированные лица не дают гарантий или заверений и не принимают ответственности, в том числе за любые возможные убытки (прямые или косвенные, предвиденные и непредвиденные в отношении финансовых результатов, полученных на основании использования информации, размещенной на данном сайте и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.

Данная информация не является предложением финансовых услуг и (или) индивидуальной инвестиционной рекомендацией. Финансовые инструменты либо операции, упомянутые в ней, могут не соответствовать вашим инвестиционным целям (ожиданиям). Определение соответствия финансового инструмента либо операции вашим личным обстоятельствам, инвестиционным целям, срокам инвестирования и уровню риска, который вы готовы принять при реализации своих инвестиционных решений, является исключительно задачей инвестора. Группа Компаний FinEx, ее дочерние компании и аффилированные лица не несут ответственности за возможные убытки в случае совершения операций либо инвестирования в упомянутые здесь финансовые инструменты, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.

Представленная информация носит общедоступный характер, не предназначена для конкретной целевой аудитории и/или отдельного лица, не учитывает личные обстоятельства каждого инвестора (не основана на учете информации о нем) и не может рассматриваться в качестве подходящей для инвестирования конкретного лица, получившего к ней доступ.

Любая информация, предоставляемая пользователем сайта, не используется в целях определения инвестиционного профиля этого лица. Предоставляемая информация используется исключительно для формирования набора данных, на основании которых может быть решена задача, обозначенная как целевая в соответствующем разделе.

Что лучше fxrb или fxru

С расширением линейки FinEx ETF в части облигационных фондов инвесторы столкнулись с трудностями выбора. Мы подготовили пошаговый алгоритм выбора фонда облигаций, который подойдет именно вашему портфелю.

Сегодня у FinEx ETF есть целый ряд инструментов с фиксированным доходом: фонды денежного рынка FXTB и FXMM, корпоративные облигации российских эмитентов FXRU FXRB, высокодоходные долларовые корпоративные облигации развитых рынков FXFA и FXRD и гособлигации США с защитой от инфляции FXTP и FXIP. Рассказываем, зачем вообще инвестировать в облигации, и чем отличаются эти 8 ETF.

Зачем нужны облигации в портфеле

Некоторые инвесторы предпочитают игнорировать облигации: мол, доходность небольшая, а защитная функция не требуется на портфелях с длительным горизонтом инвестирования. Легко вообразить себе молодого человека с портфелем на раннюю пенсию, зарплатой и высокой толерантностью к риску — в таком портфеле, действительно, первую скрипку будут играть акции. Но все-таки большинству долгосрочных инвесторов облигации необходимы у для обеспечения достаточной диверсификации активов.

Во-вторых, даже если у вас есть достаточный период, чтобы “пережить” просадку, резкие падения уменьшают скорость роста портфеля. К примеру, после падения на 30% в стоимости вашему портфелю нужно вырасти на 43%, чтобы только достичь прежнего уровня.

В-третьих, диверсификация по классам активов помогает решить психологическую проблему импульсивных продаж при падении рынка. Это верный способ провалить задачу накопления капитала. Поэтому облигаций в портфеле должно быть столько, чтобы ни при каких обстоятельствах не продать ни акции на падении рынка.

Почему ETF, а не отдельные выпуски облигаций

Вкладываясь в облигационные ETF, в отличие от точечного выбора и покупки облигационных выпусков, инвестор получает следующие преимущества:

Особенность торговли облигациями в том, что большая часть операций приходится на внебиржевой рынок (ОТС). Поэтому в последние несколько лет стремительно растет сегмент ETF облигаций, позволяющих получить ликвидность в необходимом объеме без совершения операций на самом рынке облигаций.

Выбирать облигационные ETF, как и всякие другие, стоит исходя из параметров: срока инвестирования, валюты и рисков. К примеру, если ваш горизонт инвестирования менее года и ваша цель измеряется в рублях, вам подойдет фонд FXMM. Если не готовы связывать свои инвестиции с рисками, присущими российским эмитентам (санкции, геополитика, курс нефти/рубля), можно купить FXTP, FXIP и FXFA и FXRD. Выбор по этим параметрам мы обобщили на схеме-путеводителе ниже.

Алгоритм выбора облигационных фондов в портфель

Источник: FinEx ETF

Кроме того, если инвестор стремится к наилучшей диверсификации, то в облигационной части его инвестиционного портфеля должны использоваться как можно больше ETF облигаций. Если вам важен стабильный прогнозируемый доход от инвестирования в виде денежных выплат — воспользуйтесь свежей новинкой” FXRD (дивидендная доходность фонда выше доходности вклада в банке). Подробнее о фонде читайте в нашем обзоре.

Стиль облигаций (fixed income style box): кредитный риск и срок погашения

В зависимости от целей инвестора влияние на выбор может оказать риск дюрации (мера чувствительности облигаций к изменению процентных ставок). Если инвестор хочет принимать решение исходя из кредитного рейтинга и «длины» облигаций, информация этого раздела может оказаться полезной.

На Западе принято классифицировать облигации в зависимости от двух параметров: кредитного риска эмитентов и срока до погашения облигации. На основе двух параметров был разработан так называемый «ящик стилей» (style box) инструментов с фиксированным доходом (Рис. 1).

Рис. 1 «Ящик стилей» инструментов с фиксированным доходом FinEx ETF

Примечание: По нижней оси — средний срок до погашения (в годах), по вертикальной оси — средний кредитный рейтинг эмитентов, зеленым — фонды с рублевым (валютным) хеджированием.

Источник: FinEx ETF

Историческая доходность и волатильность

При выборе инструментов и принятии решений инвесторы также ориентируются на историческую доходность и волатильность сравниваемых инструментов. Хоть исторические данные не являются ориентиром будущей доходности, они информативны и в ряде случаев позволяют оценить риски, которые готов взять на себя инвестор. Сравнительная динамика индекс-бенчмарков долларовых и рублевых ETF облигаций за последние 5 лет представлена на рисунках ниже.

Рис. 2 Динамика индекс-бенчмарков FinEx ETF (USD)

Примечание: FXTB = Solactive 1-3 month US T-Bill Index, FXRU = Bloomberg Barclays Tradable Russian Corporate Bond (EMRUS) Index, FXTP = Solactive US 5-20 Year Treasury Inflation-Linked Bond Index, FXFA = Solactive USD Fallen Angel Issuer Capped Index; период расчета — 30.07.2015-30.07.2021

Источник: Bloomberg, расчеты FinEx

Рис. 3 Динамика индекс-бенчмарков FinEx ETF (RUB)

Примечание: используемые данные по FXRB — NAV, для расчета захеджированных индексов Solactive 1-3 month US T-Bill Index (FXMM), Solactive US 5-20 Year Treasury Inflation-Linked Bond Index (FXIP) и Solactive USD Fallen Angel Issuer Capped Index (FXRD) использовались дневные исторические ценовые данные индексов (в долларах), которые корректировались на соответствующие одномесячные форвардные рублевые ставки (за вычетом безрисковой долларовой ставки); период расчета — 30.07.2015-30.07.2021

Источник: Bloomberg, расчеты FinEx

Мы взяли динамику фондов в долларах и рублях за последние 5 лет и посчитали среднегодовую доходность и волатильность инструментов. Результаты анализа можно увидеть на рисунке 4 (в долларах), на рисунке 5 (в рублях) и на рисунке 6 (в рублях, фонды с валютным хеджированием). Если цель инвестора долгосрочная — ему подойдут более волатильные инструменты, способные приносить высокую доходность (правая часть графика). Если же цель краткосрочная, то стоит присмотреться к менее волатильным фондам, расположенных ближе к левой оси ординат.

Рис. 4. Доходность и волатильность ETF облигаций за последние 5 лет (USD)

Источник: Bloomberg, расчеты FinEx

Рисунок 5. Доходность и волатильность ETF облигаций за последние 5 лет (RUB)

Источник: Bloomberg, расчеты FinEx

Рисунок 6. Доходность и волатильность ETF облигаций с валютным хеджированием за последние 5 лет (RUB)

Примечание: используемые данные по FXRB — NAV, для расчета захеджированных индексов Solactive 1-3 month US T-Bill Index (FXMM), Solactive US 5-20 Year Treasury Inflation-Linked Bond Index (FXIP) и Solactive USD Fallen Angel Issuer Capped Index (FXRD) использовались дневные исторические ценовые данные индексов (в долларах), которые корректировались на соответствующие одномесячные форвардные рублевые ставки (за вычетом безрисковой долларовой ставки); период расчета — 30.07.2015-30.07.2021

Источник: Bloomberg, расчеты FinEx

Корреляции между облигационными ETF

При выборе инструментов и принятии решений инвесторы также ориентируются на корреляцию между активами в их портфеле. Так, корреляция (USD) между выбранными ETF не слишком высокая, а значит их можно эффективно комбинировать в индивидуальном портфеле. Корреляция тех же самых ETF в рублях весьма высокая за счет влияния курса рубля. С помощью добавления хеджированных фондов FXMM, FXRB и FXIP можно добиться улучшенной диверсификации, так как корреляция с данными ETF очень низкая. Результаты анализа можно увидеть на рисунках 7 и 8 ниже.

Рисунок 7. Корреляция ETF облигаций за последние 5 лет (USD)

Источник: Bloomberg, расчеты FinEx

Рисунок 8. Корреляция ETF облигаций за последние 5 лет (RUB)

Источник: Bloomberg, расчеты FinEx

Основные мысли

Последние новости

Подпишитесь и оставайтесь в курсе!

Мы будем присылать вам новости финансового рынка, новости ETF,

новые публикации и ссылки на вебинары.

ETF — биржевые инвестиционные фонды (exchange-traded funds). Эмитенты ФинЭкс Фандс АЙКАВ (FinEx Funds ICAV) и ФинЭкс Физикли Бэкт Фандз АЙКАВ (FinEx Physically Backed Funds ICAV) далее — Фонды. Управляющая компания ФинЭкс Инвестмент Менеджмент ЛЛП (FinEx Investment Management LLP) (регистрационный номер ОС407513, зарегистрированный офис: 2-й этаж 4 Хилл Стрит, Лондон, W1J 5NE). Фонд является лицом, обязавшимся акциям ETF. Информация раскрывается на сайте finexetf.com.

Информация, представленная на данном сайте, носит исключительно ознакомительный характер, не содержит гарантий надежности возможных инвестиций и стабильности размеров возможных доходов или издержек, связанных с указанными инвестициями, не является заявлением о возможных выгодах, связанных с методами управления активами; не является обещанием выплаты дохода, не является прогнозом роста курсовой стоимости ценных бумаг; не является рода офертой, в том числе побуждением к приобретению акций ETF; не является индивидуальной инвестиционной рекомендацией и ценные бумаги либо операции, упомянутые в ней, могут не соответствовать инвестиционным целям инвестора. Определение соответствия ценной бумаги либо операции интересам и инвестиционным целям инвестора является задачей самого инвестора. Инвестиции в рынок ценных бумаг связаны с риском. Стоимость активов может увеличиваться и уменьшаться. Результаты инвестирования в прошлом не определяют доходы в будущем. Группа Компаний FinEx, ее дочерние компании и аффилированные лица не дают гарантий или заверений и не принимают ответственности, в том числе за любые возможные убытки (прямые или косвенные, предвиденные и непредвиденные в отношении финансовых результатов, полученных на основании использования информации, размещенной на данном сайте и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.

Данная информация не является предложением финансовых услуг и (или) индивидуальной инвестиционной рекомендацией. Финансовые инструменты либо операции, упомянутые в ней, могут не соответствовать вашим инвестиционным целям (ожиданиям). Определение соответствия финансового инструмента либо операции вашим личным обстоятельствам, инвестиционным целям, срокам инвестирования и уровню риска, который вы готовы принять при реализации своих инвестиционных решений, является исключительно задачей инвестора. Группа Компаний FinEx, ее дочерние компании и аффилированные лица не несут ответственности за возможные убытки в случае совершения операций либо инвестирования в упомянутые здесь финансовые инструменты, и не рекомендует использовать указанную информацию в качестве единственного источника информации при принятии инвестиционного решения.

Представленная информация носит общедоступный характер, не предназначена для конкретной целевой аудитории и/или отдельного лица, не учитывает личные обстоятельства каждого инвестора (не основана на учете информации о нем) и не может рассматриваться в качестве подходящей для инвестирования конкретного лица, получившего к ней доступ.

Любая информация, предоставляемая пользователем сайта, не используется в целях определения инвестиционного профиля этого лица. Предоставляемая информация используется исключительно для формирования набора данных, на основании которых может быть решена задача, обозначенная как целевая в соответствующем разделе.