Что лучше нпф или пфр и почему

Куда лучше направить накопительную часть пенсии — в НПФ или в ПФР

На фоне регулярных и постоянных изменений пенсионного законодательства, а также, в целом, довольно низкого уровня жизни нынешних пенсионеров многие работающие гражданине, в том числе и из числа молодежи, задумываются о том, как увеличить свою пенсию в будущем.

Для этого существует ряд механизмов, обеспечивающих формирование пенсионных накоплений. Кроме прочего, в их числе следует отметить так называемую накопительную часть пенсии. Она формируется по особым правилам, об особенностях которых и пойдет речь в статье далее.

Бесплатно по России

Принцип формирования пенсии

В 2002 году в Российской Федерации была проведена масштабная реформа, которая определила переход системы пенсионного обеспечения на страховые принципы. В соответствии с законодательством каждый гражданин обязан быть зарегистрирован в системе обязательного пенсионного страхования.

При осуществлении трудовой деятельности за него в Пенсионный фонд России на цели, предусмотренные ОПС, вносятся денежные средства в размере, составляющем 22% от его заработной платы. Это так называемые страховые взносы. Обязанность по их отчислению в ПФР лежит на работодателе.

Денежные средства, перечисленные в качестве взносов, конвертируются в пенсионные баллы, которые составляют индивидуальный пенсионный коэффициент (ИПК). Именно данный параметр и характеризует объем пенсионных прав гражданина.

Однако, кроме пенсии страховой, существует еще и накопительная. Она формируется за счет все тех же взносов. При этом на накопительную часть пенсии направляются денежные средства в размере 6%, в то время как на страховую уже 16%. В целом, граждане, за небольшим исключением, сами выбирают то, формировать им накопительную часть пенсионных выплат или нет.

С 2014 года Правительство РФ ввело мораторий на отчисления в счет накопительной части. Иными словами, все взносы направляются только на формирование страховой пенсии. На сегодняшний день известно, что мораторий продлится до 2021 года включительно.

В целях, предусмотренных системой ОПС, граждане вправе самостоятельно определять, где они будут формировать свою накопительную пенсию – в государственном пенсионном фонде (ПФР) или в негосударственном (НПФ).

Что лучше НПФ или ПФР

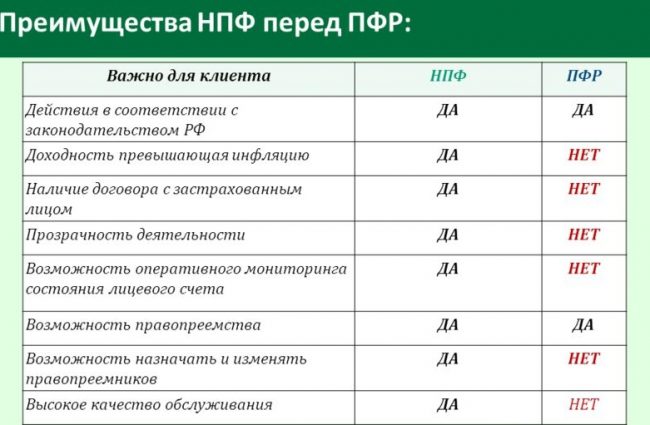

В связи с тем, что гражданам предоставлено право выбора относительно того, где размещать средства для накопительной пенсии, у многих из них возникают вопросы относительно того, что выбрать – ПФР или НПФ. В данном случае у размещения в той или иной организации имеются свои плюсы и минусы, которые следует разобрать более подробно.

Минусы и плюсы НПФ

Негосударственный пенсионный фонд представляет собой частную структуру, которая, получив соответствующую лицензию, имеет возможность заключать с гражданами договоры ОПС.

По их условиям НПФ получает и аккумулирует денежные средства, направленные в качестве страховых взносов на формирование накопительной пенсии. Соответственно, как только гражданин достигает пенсионного возраста, негосударственный пенсионный фонд обязан выплачивать ему денежное содержание, исходя из условий договора.

Плюсы формирования накопительной пенсии в НПФ:

Минусы и плюсы ПФР

Гражданин вправе не заключать договор с НПФ, а формировать накопительную пенсию в ПФР.

Это имеет следующие плюсы:

Минусы:

Основным минусом является то, что инвестиционная политика ПФР не предполагает получение высокого уровня доходности.

Как сделать правильный выбор

Выбирая то, какой организации доверить формирование своего будущего пенсионного обеспечения, гражданин должен учитывать:

Каждый гражданин желает иметь достойное пенсионное обеспечение в старости. Система накопительных пенсий отчасти способна воплотить данное стремление в жизнь. При этом гражданин вправе сам выбрать, какой организации он доверяет формирование своей будущей пенсии – государственному ПФР или частному фонду.

Полезное видео

Может быть стоит обратить внимание на инвестиции, а не надеяться на формирование государственной пенсии или накоплениями в НПФ? Подробнее в видео:

Почему я перевел пенсионные накопления из НПФ в УК

B чем управляющая компания лучше НПФ, по моему опыту

Для своей накопительной пенсии я сознательно выбрал Пенсионный фонд России.

Я сотрудник одной из управляющих компаний. По работе общаюсь со специалистами пенсионной сферы и консультирую тысячи клиентов по накопительной пенсии. Я вижу, что о частных управляющих компаниях есть не так много информации, хотя они тоже работают с накопительными пенсиями.

С пенсионными накоплениями вы можете не делать ничего, можете перевести их в негосударственный пенсионный фонд, а можете выбрать Пенсионный фонд России и затем управляющую компанию под его крылом. Я сделал именно так и в статье расскажу почему. Вы узнаете, как правильно выбрать управляющую компанию и какие от этого будут плюсы.

Это мой личный опыт

И мое личное мнение. Сторонники НПФ приведут аргументы, почему лучше всего передать накопления в НПФ. Те, кто принципиально не хочет распорядиться накопительной пенсией, тоже объяснят, почему это лучший вариант. Я расскажу вам, почему направил пенсию в УК, а вы дальше решите сами.

Как работает пенсионная система. Матчасть

Базовая, страховая и накопительная пенсии — это части общей трудовой пенсии по старости. Все эти деньги платит в принудительном порядке работодатель на каждого официально оформленного работника. Взносы идут из фонда оплаты труда, но не вычитаются из зарплаты, а начисляются сверх нее. Сейчас это называется страховыми взносами, раньше называлось единым социальным налогом.

Страховая часть состоит из баллов, которые заработал человек за счет отчислений работодателя. Еще эти баллы называют индивидуальным пенсионным коэффициентом — ИПК. Один балл в 2019 году стоит 87,24 Р — эта цифра тоже каждый год индексируется с учетом данных по инфляции от Росстата. Заработал больше баллов — пенсия будет выше. Количество баллов зависит от стажа и отчислений работодателя, но государство постоянно меняет окончательный принцип подсчета ИПК.

Накопительная пенсия — это уже не баллы, которые государство считает по своим правилам, а настоящие деньги. Их называют пенсионными накоплениями. Часть пенсионных взносов от работодателя до 2014 года оставалась на вашем счете в Пенсионном фонде РФ — из них пенсионные накопления и сформировались.

Сейчас действует мораторий, поэтому взносы работодателя на пенсионные накопления не идут. Всё, что накопилось, делят на период дожития и получают ежемесячную прибавку к пенсии.

Период дожития — это условный срок, в течение которого придется платить пенсию. Его определяют исходя из ожидаемой продолжительности жизни. В 2019 году период дожития — 252 месяца, или 21 год. Пенсионер не обязан умирать сразу после этого срока — он нужен только для расчета размера пенсии. Если человек проживет дольше, накопительную пенсию все равно будут платить в том же размере.

Накопительная пенсия касается не всех

Отчисления на накопительную часть существовали не всегда и не для всех. Если вы 1966 года рождения или старше, у вас либо вообще нет пенсионных накоплений, либо они небольшие, потому что формировались с 2002 по 2004 год.

Если вы начали официально работать с 2014 года, то попали под мораторий — накопительной пенсии у вас тоже нет.

В 2019 году общая пенсия по старости считается так:

5334,19 Р + 87,24 Р × баллы + пенсионные накопления / 252

С 2014 года взносы от работодателей идут только на страховую пенсию, но пенсионные накопления все равно растут, потому что вы их инвестируете. Либо их инвестируют за вас.

С пенсионными накоплениями работают негосударственные пенсионные фонды — НПФ, и Пенсионный фонд России — ПФР. Они вкладывают накопления в акции и облигации, инвестиции приносят доход, и будущая пенсия увеличивается. Государство хочет, чтобы мы сами выбрали, кто будет управлять деньгами. Организация, которой мы даем право работать с нашими пенсионными накоплениями, называется страховщиком по обязательному пенсионному страхованию.

Страховщики инвестируют пенсионные накопления не сами, а передоверяют это управляющим компаниям — УК. Чем лучше будет инвестировать ваша УК, тем больше вы получите на пенсии — это как депозит в банке, только процентная ставка заранее не известна. Управляющие компании работают, страховщики контролируют и отвечают за них, наша будущая пенсия растет. Осталось понять, какого страховщика и какую УК выбрать.

Вот как растет накопительная пенсия:

Варианты выбора: НПФ или УК

Накопительной пенсией вы можете распорядиться тремя способами: ничего не делать, выбрать НПФ или сознательно выбрать страховщиком ПФР, а потом управляющую компанию из его реестра.

Если не выбирать страховщика, им становится ПФР, а вас называют молчуном. ПФР отправляет ваши деньги в управляющую компанию Внешэкономбанк — ВЭБ. Именно ее государство назначило для управления деньгами молчунов. УК ВЭБ вкладывает ваши накопления, отчитывается перед ПФР, а ПФР перед вами.

Если выбрать негосударственный пенсионный фонд, ваши деньги уйдут в несколько управляющих компаний, которые выберет этот НПФ. Вам выбирать не дадут.

Если сознательно выбрать своим страховщиком ПФР, он спросит вас, в какую именно управляющую компанию из списка отправить деньги. Разделить пенсионные деньги между несколькими управляющими компаниями нельзя, можно выбрать только одну, причем самостоятельно — варианта «по умолчанию» здесь нет.

Я выбрал страховщиком ПФР, самостоятельно определил управляющую компанию для своих пенсионных накоплений и считаю это самым выгодным вариантом.

Преимущества УК

Когда вы сознательно выбрали ПФР и УК, у вас появляются преимущества перед клиентами негосударственных пенсионных фондов: менять УК можно чаще, доходность выше, комиссии ниже, за сохранность средств отвечают ПФР и Агентство по страхованию вкладов — АСВ.

Досрочный переход без потерь. Если вам не понравилась управляющая компания, вы вправе поменять ее на другую из реестра ПФР. Это можно делать каждый год. У клиентов НПФ так сделать не получится: если они меняют фонд чаще одного раза в пять лет, это называется досрочным переходом и им не выплачивается инвестиционный доход, ради которого они и выбирали НПФ.

Комиссии ПФР ниже. Страховщики управляют вашими деньгами не бесплатно. Они берут с вас деньги. Сначала свою долю берет УК — эта комиссия одинакова и для ПФР, и для негосударственных пенсионных фондов и составляет до 10% от инвестиционного дохода. Потом вы платите самому страховщику: ПФР ежегодно берет до 1,1% от суммы ваших накоплений, а НПФ — до 1,5%. Кажется, что разница в десятые доли процента незаметна, но, когда до пенсии двадцать или тридцать лет, сумма получается ощутимой.

Доходность УК выше, чем у НПФ. Так происходит, потому что НПФ делит пенсионные накопления между управляющими компаниями, как захочет. Какая-то компания сработает хуже, какая-то лучше, а фонд начислит вам их средний результат. Общая средняя доходность всегда ниже, чем у лидера.

Кроме доходности, у НПФ могут быть и другие причины выбора управляющей компании. Например, фонд традиционно работает с этой УК и не меняет ее, несмотря на низкий результат.

В ПФР вы сами выбираете одну из УК и следите, какой инвестдоход она дает. Не понравится, поменяете — так сможете работать только с лидером.

Я выбрал УК в 2008 году, но деньги стали работать только с 2009 года. С этого момента среднегодовая доходность моей управляющей компании — 16%. Я сравниваю среднегодовую доходность только с момента перехода туда моих накоплений — то, что было раньше, моей пенсии не касается. У НПФ средняя доходность с 2009 года — 10%.

К 2018 году моя управляющая компания заработала для своих клиентов 144% за счет доходности и меньшей комиссии. Негосударственные пенсионные фонды за тот же срок в среднем заработали по 90%.

Сколько можно было заработать в УК и НПФ с 2009 по 2017 год

| Моя УК | НПФы в среднем | |

|---|---|---|

| Начальная сумма | 100 000 Р | 100 000 Р |

| Итоговая сумма | 244 000 Р | 190 000 Р |

Гарантии. В случае банкротства НПФ деньги вернет Агентство по страхованию вкладов, но не полностью. АСВ покрывает убытки до номинала пенсионных накоплений. Номинал — это средства от работодателей, перечисленные за период трудовой деятельности. Инвестдоход АСВ не возмещает.

В случае банкротства управляющей компании ее будет спасать Пенсионный фонд России. ПФР не хочет проблем, поэтому совместно с Центробанком отбирает УК по конкурсу и каждые пять лет отсеивает слабые через стресс-тест. Поэтому вложить пенсионные накопления можно только в надежную компанию.

Если обанкротится сам ПФР, убытки покроет Агентство по страхованию вкладов, как и в случае с НПФ. Поскольку Пенсионный фонд — бюджетная организация, я рассчитываю, что ему поможет госбюджет, поэтому гарантий больше.

Выплаты. Когда клиент НПФ выйдет на пенсию, он будет получать пенсию в двух местах: фиксированную выплату и страховую часть в Пенсионном фонде России, а накопительную пенсию — в НПФ. У негосударственного пенсионного фонда может не быть филиала в городе, где живет пенсионер, и придется искать, куда и как подать заявление. Если пенсионер знает это, он все равно будет обращаться за пенсией в два места — потребуется больше времени. Получать деньги пенсионер тоже будет двумя частями: одна сумма из ПФР, другая из НПФ.

Клиенты УК получают все части пенсии в ПФР, поэтому искать фонд не надо, обе выплаты можно оформить в одном месте, и приходить они будут одновременно.

Почему выбрать УК лучше, чем перейти в НПФ

| УК | НПФ | |

|---|---|---|

| Доходность | 16% в моей УК | 10% у лучших НПФ |

| Комиссия за работу | 1,1% от накоплений | 1,5% от накоплений |

| Поменять без потерь | Раз в год | Раз в пять лет |

| Гарантии | АСВ и госбюджет | АСВ |

| Выплаты | Вся пенсия через ПФР | Страховая пенсия через ПФР, накопительная через НПФ |

Индивидуальный пенсионный капитал

С 2020 года у частных управляющих компаний (ЧУК) может появиться еще одно преимущество. Сейчас правительство готовит законопроект об индивидуальном пенсионном капитале (ИПК). Это будет аналог накопительной пенсии, только отчисления на него будут брать не с работодателя, а с зарплат. Граждане заплатят от 3 до 6% своей зарплаты, но и работодатели меньше отчислять не станут.

В текущем варианте законопроекта ИПК вводят только для клиентов НПФ и государственной управляющей компании ПФР — то есть для УК ВЭБ. Эти люди смогут отказаться от дополнительных отчислений, но для этого придется написать заявление. Клиентов ЧУК индивидуальный пенсионный капитал не коснется еще 5 лет — им не надо будет сразу куда-то идти, чтобы отказаться от него.

Не путайте ИПК (индивидуальный пенсионный капитал), с индивидуальным пенсионным коэффициентом (страховым баллом) — о нем я писал выше.

Как выбрать УК

С 30 октября 2018 года в ПФР осталась 21 управляющая компания. Этот список не изменится в течение следующих пяти лет. Чтобы понять, какую управляющую компанию выбрать, обратите внимание на их доходность, клиентоориентированность и инвестиционные портфели.

Доходность. Пенсионный фонд и Центробанк уже отсеяли ненадежные УК, поэтому наиболее важным критерием выбора становится доходность.

Чтобы оценить качество работы компании, посмотрите среднюю доходность за предыдущие 3, 5 и 10 лет. Хорошая доходность для управляющей компании — это 10—12% годовых в среднем за десять лет. За меньший срок компания тоже должна показывать результаты, близкие к этим цифрам.

Насколько прирастают накопления, нагляднее видно по другому показателю — накопленной доходности. Например, накопленная доходность в 100% означает, что средства выросли в 2 раза, 200% — в 3 раза.

Клиентоориентированность. Также важна готовность сотрудников компании помочь во всех вопросах по обязательному пенсионному страхованию. Грамотный ответ может сэкономить деньги и время. Например, консультанты из УК бесплатно помогают вернуть средства тем, кого тайно перевели в НПФ недобросовестные агенты. Юристы берут за такую консультацию от 30 до 60 тысяч рублей.

Инвестиционные портфели. Некоторые управляющие компании предлагают на выбор несколько инвестиционных портфелей. В одной и той же УК человек может выбрать агрессивный или консервативный тип управления накопительной пенсией.

При агрессивном типе деньги инвестируют в более доходные и рискованные активы, например в акции международных компаний. При консервативном типе управляющая компания вкладывает только в надежные инструменты, например в государственные ценные бумаги. Для тех, кому доходность важнее надежности, подходит первый тип портфелей, и наоборот.

УК ВЭБ предлагает два портфеля — «Расширенный» и «Государственных ценных бумаг» (ГЦБ). Расширенный инвестиционный портфель — это агрессивная стратегия, а ГЦБ — консервативная. Молчуны находятся в расширенном портфеле, а в консервативный перешли те, кто сознательно выбрал эту управляющую компанию.

Пока разница по доходности между портфелями символическая: на периодах в 3, 5, 7 и 10 лет видно, что в кризисы больше проседает агрессивная часть, а после них — консервативная.

Моя УК предлагает только один инвестпортфель, поэтому передо мной выбор не стоял.

Как перейти

Пенсионные накопления перейдут в управляющую компанию на следующий год после подачи заявления.

Подать заявление можно при личном обращении в ПФР, через МФЦ или через госуслуги после полной регистрации на сайте. Бланки заявления есть на сайте ПФР, в МФЦ или в личном кабинете на сайте «Госуслуги». При работе с личным кабинетом потребуется электронная подпись.

Если переходите из НПФ, процедура схожа, но бланк будет называться «Переход из НПФ в ПФР». Укажите свой НПФ, в графе «Куда» — ПФР, а ниже, в графе «Наименование инвестиционного портфеля», впишите название УК и ее портфеля, если она предлагает выбор. В этом случае галочка о досрочном переходе становится важным элементом.

Срочным считается переход из НПФ, когда вы пробыли там пять лет и переводите накопления без потери инвестиционного дохода. В 2019 году переход без потерь оформляют те, кто попал в НПФ в 2011 году или раньше. Также в 2019 году можно подать заявление на срочный переход, если оказались в НПФ в 2015 году.

Другой вариант — поставить галочку в пункте «Срочный переход». Тогда вас переведут в тот год, когда срочный переход будет возможен.

Договор с управляющей компанией заключать не нужно, поскольку страховщиком является ПФР. СНИЛС — это аналог договора между вами, а дополнительных бумаг подписывать не требуется. Контактировать с самой УК вам тоже необязательно, потому что счет ведет ПФР.

Узнать, в каком НПФ или в какой УК вы находитесь, можно по выписке со своего счета через сайт «Госуслуги» или на сайте ПФР. Там же вы найдете номер исходящего документа о передаче накоплений.

Как перейти в другой пенсионный фонд

И зачем это нужно

Ваши пенсионные накопления все еще где-то лежат и даже приносят инвестиционный доход. Вы можете ими распорядиться.

В 2002 году в России заработала новая система обязательного пенсионного страхования — ОПС. У будущих пенсионеров появились страховая и накопительная части пенсии. Вместе они образуют трудовую пенсию по старости.

Страховая часть — это обязательства государства платить вам определенную сумму. Они выражены в баллах. Чем больше баллов, тем больше государство будет вам платить, когда выйдете на пенсию.

Накопительная часть — это уже не виртуальные баллы, а деньги, которые копятся на счету, пока вы работаете. Эти деньги называются пенсионными накоплениями. Если вы родились в 1967 году или позже и официально работали с 2002 по 2013 год, работодатель делал отчисления, за счет которых и сформировалась накопительная пенсия. С 2014 года отчисления прекратились, но суммы, которые успели накопиться, не отобрали.

Пенсионные накопления лежат в Пенсионном фонде России и негосударственных пенсионных фондах, которые инвестируют данный капитал в акции, облигации и другие финансовые инструменты с целью извлечения дополнительной прибыли. От эффективности работы этих организаций зависит, на сколько вырастет сумма накоплений и какой будет пенсия. Чтобы повлиять на размер пенсии, вы можете самостоятельно выбрать, кто будет управлять вашими взносами. Для этого можно поменять один пенсионный фонд на другой.

Я пять лет работал агентом негосударственных пенсионных фондов и несколько раз переводил свои накопления из фонда в фонд. Расскажу, как это сделать в 2021 году.

Как победить выгорание

Как узнать, где лежат пенсионные накопления

Фонд, где лежат пенсионные накопления, называется страховщиком по ОПС.

Узнать своего страховщика можно через госуслуги, выбрав в личном кабинете раздел «Извещение о состоянии лицевого счета в ПФР». Авторизуйтесь и нажмите «Получить услугу».

После этого система сформирует выписку. Ее можно сохранить в формате PDF — для этого нажмите на ссылку «Сохранить извещение» — или переслать на электронную почту.

В пункте 4 документа сказано, какой фонд является вашим страховщиком и с какого года. Там же увидите размер своих пенсионных накоплений.

Можно ли поменять ПФ

Государство хочет, чтобы мы сами выбирали, кто будет заниматься нашими пенсионными накоплениями. Поэтому страховщика по ОПС мы выбираем сами — это называется «распорядиться накопительной пенсией».

Какого бы страховщика вы ни выбрали, непосредственно вести инвестиционную деятельность будет одна или несколько управляющих компаний — УК. В ПФР и НПФ поступают деньги, а потом страховщики отправляют их в свои УК.

Страховщиками могут выступать:

Пенсионный фонд России. Если вы ничего не делаете и не выбираете себе страховщика, то им по умолчанию становится ПФР. Он направляет ваши средства в государственную управляющую компанию Внешэкономбанк — ВЭБ. Деньги вкладываются в инвестиционный портфель «Расширенный». Портфель состоит из российских государственных и ипотечных ценных бумаг, корпоративных облигаций, депозитов и счетов доверительного управления — в рублях и валюте.

Тех граждан, кто пошел по такому сценарию, называют молчунами. Но можно не быть молчуном и самому распорядиться накопительной пенсией, выбрав себе управляющую компанию из предложенного списка, в том числе и ВЭБ. Это делается через заявление, о котором пойдет речь ниже.

Страховщиком в этом случае остается ПФР, но он направляет пенсионные накопления в выбранную УК. Выбрать можно только одну. В 2020 году перечень доступных УК насчитывал 15 компаний.

Если вы не хотите, чтобы страховщиком выступал ПФР, вы можете передать средства в распоряжение НПФ.

Негосударственный пенсионный фонд. Он, так же как и ПФР, отдает ваши деньги управляющим компаниям, но не одной, а сразу нескольким. Выбирать эти УК фонд будет сам.

Никто не знает, какой вариант в итоге принесет больше выгоды — через ПФР или НПФ. Но для себя я выбрал НПФ, потому что не хочу доверять будущую пенсию только одной управляющей компании. Надеюсь, что профессиональные инвесторы из НПФ лучше меня распределят деньги между разными УК и их инвестиционными портфелями.

Законодательная база

Система обязательного пенсионного страхования запущена в 2002 году и регламентируется законом № 167-ФЗ «Об обязательном пенсионном страховании». Накопительная пенсия — часть этой системы.

У кого будет накопительная пенсия, какая она будет и как будет выплачиваться, определяет закон № 424-ФЗ «О накопительной пенсии». За каждым гражданином Пенсионный фонд России закрепляет номер в системе ОПС — СНИЛС. По СНИЛСу учитывают страховые взносы и все остальные изменения пенсионных накоплений — этому посвящен закон № 27-ФЗ «Об индивидуальном (персонифицированном) учете в системе обязательного пенсионного страхования».

Каждый год наши законодатели принимают отдельный закон об ожидаемом периоде выплаты. Его еще называют «период дожития» — это количество месяцев, которое рассчитывают на основе данных Росстата о продолжительности жизни. Это число используют, чтобы определить ежемесячный размер накопительной пенсии: пенсионные накопления делят на ожидаемый период выплаты.

ПФР или НПФ передают пенсионные накопления в распоряжение УК, которые инвестируют деньги в акции и облигации. Инвестиции приносят доход — будущая пенсия увеличивается. Правила инвестирования прописаны в законе № 111-ФЗ «Об инвестировании средств пенсионных накоплений». Например, этот закон устанавливает закрытый перечень инструментов, в которые УК могут инвестировать средства.

В законе также прописаны требования к структуре инвестиционного портфеля НПФ: в каких долях можно приобретать разрешенные активы. Например, доля иностранных ценных бумаг не может превышать 20%. На своих сайтах НПФ обычно указывают, куда именно они вкладывают пенсионные накопления.

Деятельности НПФов также посвящен отдельный закон — № 75-ФЗ «О негосударственных пенсионных фондах».

По аналогии с банковскими вкладами пенсионные накопления застрахованы в Агентстве страхования вкладов, только без ограничения по максимальной сумме. Если НПФ разорится, деньги вернет АСВ. Гарантии дает закон № 422-ФЗ «О гарантировании прав застрахованных лиц в системе обязательного пенсионного страхования».

ОПС — не единственная пенсионная система в России. Например, военнослужащих и федеральных чиновников эта статья не касается. Их пенсионная система называется ГПО — об этом говорит закон № 166-ФЗ «О государственном пенсионном обеспечении».

Что изменилось. Пенсионные накопления как часть будущей трудовой пенсии появились в 2002 году. С тех пор систему постоянно меняли.

Пенсионные накопления появились за счет обязательных страховых взносов. Страховые взносы считают от зарплаты до вычета НДФЛ. Платят их работодатели за свой счет.

В 2002 году взносы на накопительную часть пенсии делали за мужчин 1953 года и моложе, а также женщин 1957 года и моложе. С 2005 года работодатели стали отчислять на накопительную пенсию только за работников 1967 года рождения и моложе. Размер взносов тоже постоянно менялся.

Как менялись взносы на накопительную пенсию

| Годы | Мужчины 1953—1966 и женщины 1957—1966 годов рождения | Люди 1967 года рождения и моложе |

|---|---|---|

| 2002—2003 | 2% | 3% |

| 2004 | 2% | 4% |

| 2005—2007 | 0% | 4% |

| 2008—2013 | 0% | 6% |

| 2014—2023 | 0% | 0% |

С 2014 года 6% накопительной части направляют на страховую пенсию. Деньги, которые туда поступили, переводят в баллы. Теперь все 22% взносов на ОПС идут на страховую пенсию. Это называется мораторием или «заморозкой» накопительного компонента.

Таким образом, до 2014 года пенсионные накопления формировались за счет взносов работодателя 6% и дохода от их инвестирования. C 2014 года власти заморозили накопительную пенсию, а взносы от работодателей направили в страховую часть.

Теперь накопительная пенсия растет только за счет инвестиционного дохода, который извлекает управляющая компания. Мораторий временный, но его постоянно продлевают — для этого Госдума принимает изменения. В декабре 2020 года Президент подписал закон, который продлил заморозку до конца 2023 года.

Что такое НПФ и для чего он нужен

Как уже было отмечено, управляющие компании занимаются инвестированием пенсионных накоплений. Между ними и будущим пенсионером стоит страховщик — ПФР или НПФ.

Страховщик является прослойкой, которая выступает гарантом, формирует, а потом выплачивает накопительную пенсию. Формировать — значит принимать взносы, учитывать и передавать пенсионные накопления в управление УК.

Возникает вопрос, для чего нужны НПФ, раз есть ПФР, который может формировать накопительную пенсию. Объясняется это тем, что НПФ имеет несколько отличительных характеристик:

Выбрать НПФ — сохранить взносы на накопительный компонент. До конца 2015 года человек мог сам решить судьбу страховых взносов:

Те, кто остался «молчуном», по умолчанию выбрали направлять все 22% на страховую пенсию. После разморозки для них ничего не изменится — накопительная пенсия уже никогда не будет расти за счет взносов работодателя.

Чтобы сохранить взносы 6% на накопительную и 16% на страховую пенсию, нужно было распорядиться накопительной — выбрать УК или НПФ. До 2016 года это была важная причина, чтобы перейти в НПФ. Сейчас это уже неактуально.

Если в 2023 году власти не станут продлевать мораторий на накопительную пенсию, у клиентов НПФ, распорядившихся пенсией до 2016 года, она снова будет расти за счет работодателя, а у клиентов ПФР — нет.

Лучшие НПФ зарабатывают больше ПФР. Деньги молчунов инвестирует УК ВЭБ. Ее средняя доходность за 2011—2019 годы — 7,7% годовых. Семерка лучших НПФ показала за тот же период доходность от 7,9% до 9,7%. Разница кажется небольшой, но на длительном отрезке заметна, а пенсионные накопления всегда подразумевают длительный отрезок.

Таким образом, если с пенсионными накоплениями ничего не делать и они остаются в распоряжении ПФР, «молчун» может потерять около 3000 Р от ежемесячной будущей пенсии. Если же он не доживет до пенсионного возраста, его правопреемники получат примерно на 700 000 Р меньше, чем в случае, если бы пенсионными накоплениями распоряжался один из лучших по доходности НПФ.

Сколько денег пропадет, если оставить накопительную пенсию в ПФР

| Сумма спустя 30 лет, без учета дополнительных взносов | Ежемесячная прибавка к пенсии (сумма накоплений делится на период дожития, в 2021 году — на 22 года) | |

|---|---|---|

| УК ВЭБ, доходность 8% годовых | 2 590 000 Р | 10 000 Р |

| НПФ, доходность 9% годовых | 3 350 000 Р | 13 000 Р |

НПФ специализируются на накоплениях. Хотя сам Пенсионный фонд России деньги не инвестирует, но он выбирает управляющие компании, отвечает за них, копит резервы, и в этом смысле тоже является участником рынка. При этом приращение капитала — малая часть обязанностей ПФР. Пенсионный фонд работает также со страховой и социальной пенсиями, пенсиями по инвалидности и потере кормильца.

НПФ же изначально создавались для того, чтобы формировать и инвестировать пенсионные накопления, а потом выплачивать накопительные пенсии, причем не только государственные.

Государственная накопительная пенсия формируется в рамках системы обязательного пенсионного страхования. Взносы на ОПС делают работодатели, а фонд выступает страховщиком. Лицензию на обязательное пенсионное страхование выдает Центробанк.

Если будущий пенсионер хочет в старости получать больше, он может поучаствовать в программе НПО — негосударственного пенсионного обеспечения. Взносы на НПО он делает сам. НПФ, у которых нет лицензии на ОПС, формируют и платят только негосударственные пенсии. Изначально негосударственные пенсионные фонды для этого и создавались.

НПФ действуют в нашей стране с 1992 года и имеют больший опыт по работе с ценными бумагами для получения доходов, чем Пенсионный фонд России.

Зачем менять фонд

Фонды вкладывают накопления в финансовые инструменты, которые приносят доход. За счет этого будущая пенсия увеличивается. Один фонд сработает лучше, другой — хуже, что в итоге повлияет на размер пенсии.

Бывало, что Центробанк отзывал лицензии у негосударственных пенсионных фондов из-за нарушений закона и невыполнения ими своих обязательств.

Например, в 2015 году лицензию отозвали у пяти НПФ: «Солнце. Жизнь. Пенсия», «Адекта-пенсия», «Уралоборонзаводский», «Защита будущего» и «Солнечное время». В этом случае деньги клиентов без потерь возвращают в ПФР — в портфель «Расширенный» УК ВЭБ. Далее будущие пенсионеры могут выбрать новый НПФ, сменить УК или инвестпортфель в рамках ВЭБ.

Если вы считаете, что ваш НПФ менее надежный или доходный — можете его поменять.

Преимущества и недостатки перехода в другой ПФ

Доходность. Никто не знает заранее, как сработает негосударственный пенсионный фонд — они не гарантируют определенный процент прибыли от инвестиций. Какую доходность дал НПФ, становится известно только к апрелю следующего года. Например, за 2020 год фонды отчитаются к апрелю 2021.

Если какой-то фонд десять лет подряд давал 10%, это не значит, что на следующий год он не уйдет в минус. Поэтому после перехода в другой ПФ, который исторически показывал лучшие результаты, вы можете как выиграть в деньгах, так и проиграть.

Близость. Если вы перешли в фонд, чье отделение расположено в вашем городе, это может стать преимуществом. Например, вы захотите прийти туда, чтобы написать заявление или поскандалить.

Если же выбрать НПФ без представительства в вашем регионе, придется решать все вопросы удаленно или далеко ездить.

Пенсия из разных источников. Если вы доверили свои пенсионные накопления НПФ, он и будет платить вам накопительную пенсию. Страховую будете получать из ПФР. Обращаться за пенсиями придется в НПФ и ПФР.

Для удобства можете перед достижением пенсионного возраста вернуться в ПФР — туда вы обратитесь за обеими пенсиями и будете получать их из одного источника.

Потери из-за досрочного перехода. Если клиент меняет страховщика чаще одного раза в пять лет, ему не выплачивают инвестиционный доход — деньги, которые заработал прежний НПФ или ПФР.

Виды перехода в другой ПФ

Менять фонд разрешено не чаще одного раза в год. Деньги переводят не сразу, а самое раннее — на следующий год после подачи заявления. Различают переход в НПФ и досрочный переход в НПФ.

Срочный переход — через пять лет. В законе нет термина «срочный переход» — так я назвал этот вариант, потому что бывает еще досрочный. Никакой спешки при срочном переходе нет — наоборот, он возможен раз в пять лет.

Доходность пенсионных накоплений фиксируют по завершении пятилетнего цикла. Цикл начинается с года, в котором деньги попали к новому страховщику или в котором появились первые пенсионные накопления. Поэтому к новому страховщику без потери доходности деньги переводят только в определенный год. Затем начинается новый цикл — чтобы в следующий раз перейти без потерь, нужно ждать еще пять лет.

Если человек хочет перейти без потерь, ему не нужно ждать 4 года, чтобы написать заявление и перейти на следующий год. Человек может сделать срочный переход — написать заявление в любой момент в течение пятилетки, которое автоматически будет исполнено по завершении цикла — на следующий год после фиксации инвестдохода. Такое заявление называется заявлением о переходе.

Лена выбрала новый НПФ, заключила с ним договор и написала заявление о переходе в 2020 году. Свой нынешний НПФ она выбрала в 2019 году, пять лет пройдет в 2023 году, поэтому ее пенсионные накопления переведут с января по март 2024 года. Доходность за прошлые годы она не потеряет.

Досрочный переход — на следующий год. Если человек не хочет ждать пять лет, он может написать заявление о досрочном переходе. По заявлению о досрочном переходе пенсию переводят на следующий год после заключения договора с новым фондом, до 1 апреля. Будущий пенсионер потеряет доходность за тот период, который пробыл в пенсионном фонде: от года до четырех лет.

Пятилетние циклы ввели в 2011 году. Те, кто поменял страховщика до 2011 года, приравнены к тем, кто перевелся в 2011 году. Если человек перешел досрочно, его отсчет циклов начинается с этого времени, и у разных людей они не совпадают.

Олег перешел в НПФ в 2011 году. С этого момента начался его пятилетний цикл: доходность ему начисляли, но не фиксировали. Если бы он перешел в другой фонд в 2012 году, потерял бы доходность за 2011 год. Если бы перешел в 2013 году — за 2011 и 2012. По итогам 2011—2015 годов доходность Олега зафиксировали. Поэтому в 2016 году его накопления могли бы перейти в новый НПФ без потерь. Сделал он это или нет, с 2016 года начался новый цикл — в следующий раз доходность Олега зафиксировали по итогам 2016—2020 годов. Поэтому в 2021 году он может опять поменять страховщика без потерь.

Незаконный перевод накопительной пенсии. Многих людей перевели в другой ПФ мошенники. Человек думает, что находится в одном фонде, и случайно узнает, что в другом. Мошенников не волнуют потери за досрочный переход, поэтому большинство пострадавших теряют доходность. Вернуть ее получается только через суд.

Так произошло и со мной. Я выбрал НПФ и перевел туда деньги, а потом без моего ведома их перевели в другой фонд. Мои подписи на договоре и заявлении подделали — и представили дело так, будто я сам перешел в новый НПФ.

В итоге мне удалось не только вернуть деньги, но и возместить моральный ущерб. Почитайте, что мы уже писали об этом:

Как переходить в другой ПФ, чтобы не потерять накопления

Потерять можно только инвестдоход, который еще не зафиксировали. Остальная сумма пенсионных накоплений остается за вами даже при досрочном переходе.

Чтобы не потерять доходность при переводе, не подавайте заявление о досрочном переходе.

В 2022 году перейти в НПФ без потерь могут:

Во всех остальных случаях что-то из доходности вы потеряете, если решите в 2021 году подать заявление о досрочном переходе.