Что лучше облигации или акции или пифы

Умные вложения. Как устроен ПИФ и в каких случаях он лучше акций

Что такое ПИФ и пай

С точки зрения законодательства, ПИФ — коллективный инвестиционный имущественный комплекс. Пай представляет собой ценную бумагу, удостоверяющую право собственности на часть имущества фонда. Каждый пай наделяет владельца одинаковым объемом прав.

Управляющая компания вкладывает средства фонда не в одну ценную бумагу, а в целый спектр отдельных финансовых и инвестиционных активов. Такими активами могут быть, например, акции (в этом случае говорят, что это ПИФ акций), облигации (ПИФ облигаций), ипотечные закладные (ипотечные фонды), художественные ценности (фонды художественных ценностей) и другие инструменты.

Также управляющая компания может вкладывать средства фонда частично в акции, частично в облигации, а частично в другие инструменты. В этом случае ПИФ называется фондом смешанных инвестиций. Привлекая деньги в ПИФ через размещение паев, управляющая компания обязана опубликовать характер активов фонда.

Стоимость имущества фонда изменяется благодаря получению дивидендов по акциям, процентов по облигациям, а также из-за изменения рыночной стоимости активов, в которые вложены средства фонда. Соответственно изменяется стоимость пая.

Стоимость пая равна стоимости имущества, деленную на количество паев фонда.

Если рыночные котировки ценных бумаг, составляющих имущество ПИФа, растут, то растет стоимость имущества фонда, и, соответственно, стоимость пая. Верно и обратное: стоимость имущества ПИФа снижается из-за падения котировок. В этом случае стоимость пая тоже уменьшается.

Чтобы этого не допустить, управляющая компания может оперативно менять состав имущества фонда, что часто позволяет если и не избежать потерь полностью, то, по крайне мере, их минимизировать.

Как заработать на покупке пая

В чем преимущества ПИФов

Говоря кратко, основные преимущества вложения в ПИФ — доступность и снижение риска вложений. Допустим, инвестор хотел бы купить себе в портфель акции нескольких компаний, в числе которых ЛУКОЙЛ, «Башнефть», «Трансконтейнер» и «Фосагро». Для покупки хотя бы одной из этих акций потребуется несколько тысяч рублей. Чтобы сформировать портфель из этих четырех акций (по одной каждого эмитента ), потребуется около 14 тыс. руб.

В то же время на меньшую сумму можно купить пай ПИФа, активы которого состоят из гораздо большего ассортимента акций — в том числе тех, которые недоступны для покупки инвестору с небольшим капиталом.

Как именно происходит снижение рисков

Если не произносить непонятное слово « диверсификация », то снижение риска можно описать поговоркой «не держите все яйца в одной корзине». Вложение активов фонда не в один финансовый инструмент (то есть в акции или облигации одной компании), а сразу в несколько дает эффект распределения инвестиций по разным «корзинам». В итоге результат инвестиций некоторым образом усредняется.

Кроме того, к положительным сторонам ПИФа стоит отнести профессиональное управление активами управляющей компанией. Зачастую у инвестора нет возможности, времени, опыта и знаний для управления своим портфелем.

Управляющая компания со штатом лицензированных сотрудников под надзором Центрального Банка занимается управлением активами фонда постоянно. Такие люди отслеживают все важные новости и изменения, происходящие с компанией, и могут вовремя «сбросить» бумаги, потерявшие привлекательность.

Какие недостатки есть у ПИФов

Пожалуй, основной недостаток ПИФа — постоянно выплачиваемое вознаграждение управляющей компании. Размер комиссии может колебаться от 0,5% до 5% стоимости чистых активов фонда. При этом вознаграждение выплачивается даже тогда, когда стоимость активов снижается. Иными словами, инвестор на стабильной основе платит управляющему без гарантии собственного заработка.

Второй недостаток — наличие надбавок и скидок. Они применяются для возмещения расходов по выдаче и погашению инвестиционных паев. При первичной выдаче паев управляющая компания или агент удерживает дополнительные к стоимости пая деньги — так называемую надбавку. Размер надбавки не может превышать 1,5% от стоимости пая.

При погашении пая управляющая компания также удерживает деньги — но теперь они называются скидкой. Размер скидки не может превышать 3% от стоимости пая.

Другой отрицательный момент инвестиций в ПИФ может обнаружиться при затяжном падении цен на фондовом рынке. Управляющие компании ПИФов не имеют права распродать все акции; они могут продать только часть активов. Центральный банк требует соблюдения оговоренной в инвестиционной декларации фонда о структуре активов. Поэтому стоимость паев фонда может снижаться несмотря на все усилия управляющей компании — просто из-за действующих в России законов

Если активы фонда состоят из биржевых ценных бумаг, то цена пая, как правило, держится в течение одного торгового дня и определяется по цене закрытия торгов предыдущего дня. Если активы состоят из небиржевых инструментов, то стоимость имущества пая оценивается независимыми оценщиками и может держаться неизменной более длительный срок. Либо стоимость рассчитываться по истечении определенного срока.

В связи с этим ПИФы бывают открытые, интервальные и закрытые. Пай открытого фонда можно купить и продать по цене, рассчитанной исходя из стоимости активов фонда, практически в любой момент. Активы открытого фонда являются, как правило, биржевыми товарами.

Паи интервальных фондов можно купить только в определенные заранее объявленные промежутки времени. Как правило, имущество интервальных фондов состоит из активов, переоценка которых возможна с некоторой периодичностью.

Наконец, если имущество фонда состоит из активов, чья оценка проводится экспертами и (или) представляет собой трудоемкий процесс, то такой ПИФ чаще всего будет закрытого характера (ЗПИФ — закрытый паевой инвестиционный фонд). Паи закрытого фонда не являются торгуемым товаром. Такой пай можно приобрести только при размещении и погасить по истечение срока существования фонда.

Надо заметить, что ПИФы имеют и другие аспекты разделения. Существуют ПИФы для квалифицированных инвесторов (профессиональных участников фондового рынка) и общедоступные ПИФы.

Перечень активов ПИФов регламентируется центральным банком. Активы для общедоступных ПИФов имеют более надежный характер — облигации и акции с определенным кредитным рейтингом и другими характеристиками надежности. Квалифицированным инвесторам центральный банк позволяет рисковать больше — а значит, в такие фонды может попадать и так называемый «неликвид».

Стратегия для снижения рисков инвестора, когда в инвестиционный портфель приобретаются разнообразные активы и независимые друг от друга биржевые инструменты. При правильной диверсификации общий риск инвестора будет уменьшаться, а потенциальная доходность — повышаться. Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее Паевый инвестиционный фонд, а сокращенно ПИФ, является инструментом, при котором инвестор помещает свои средства в фонд и получает за это «кусок» всех активов и, соответственно, прибыли. Подробнее

От акций до фондов: простыми словами о главных способах инвестировать

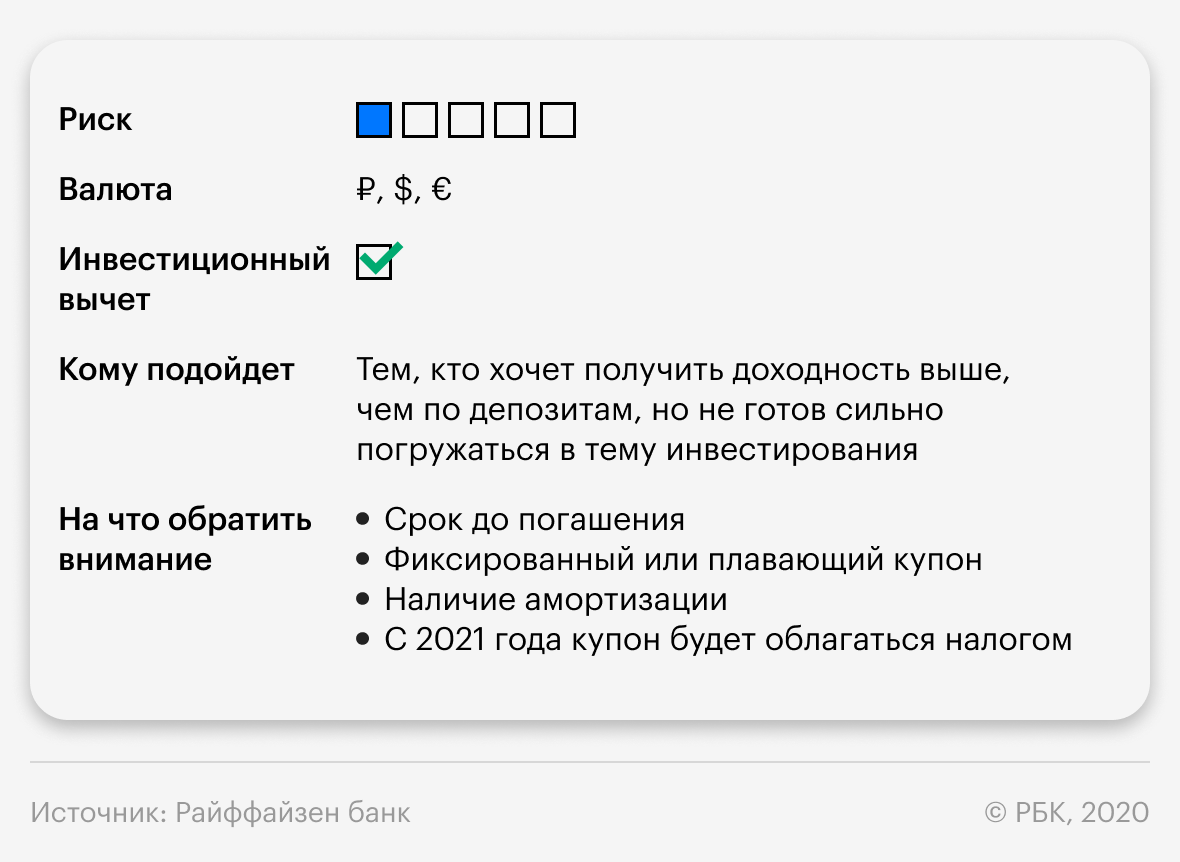

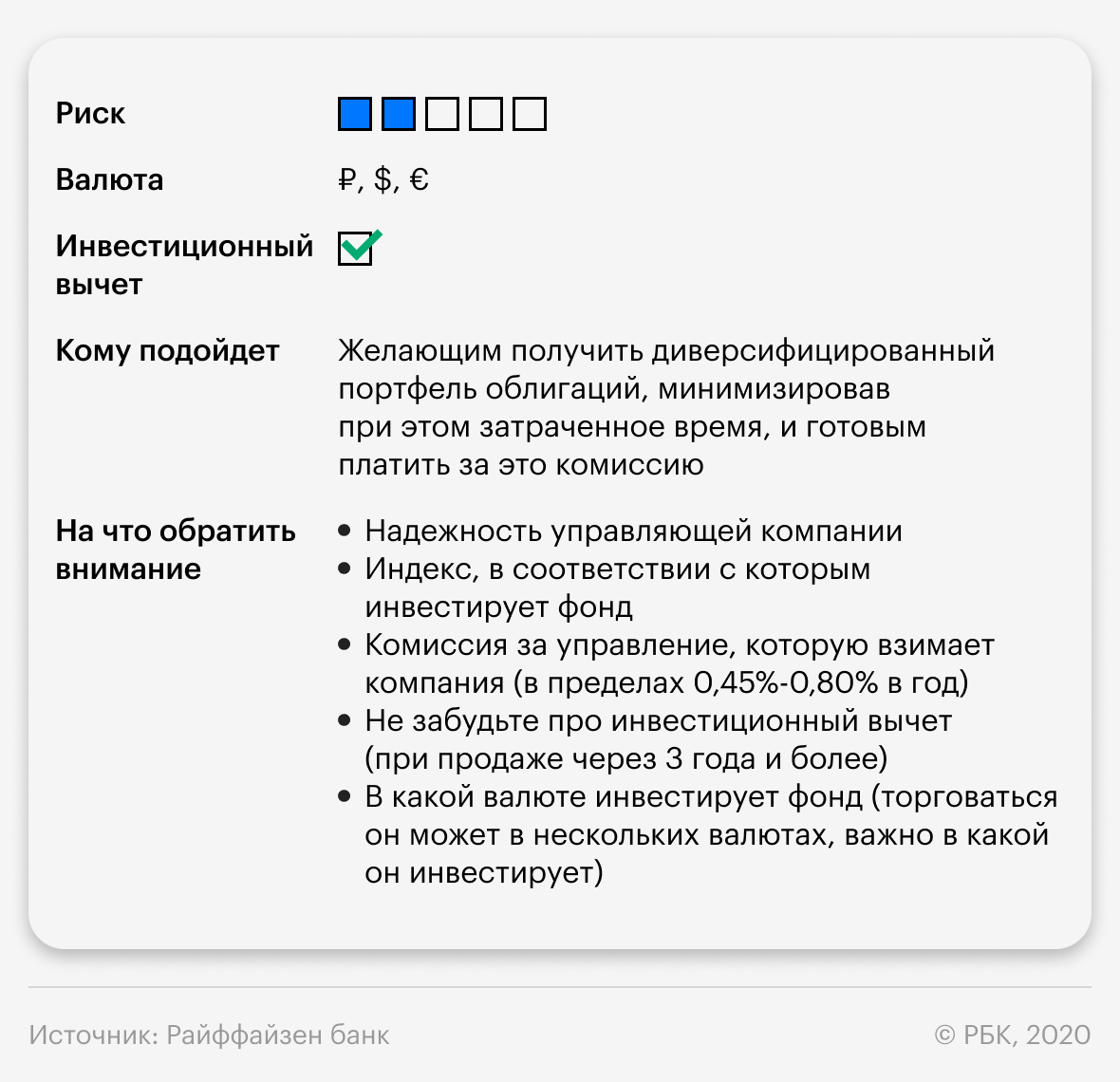

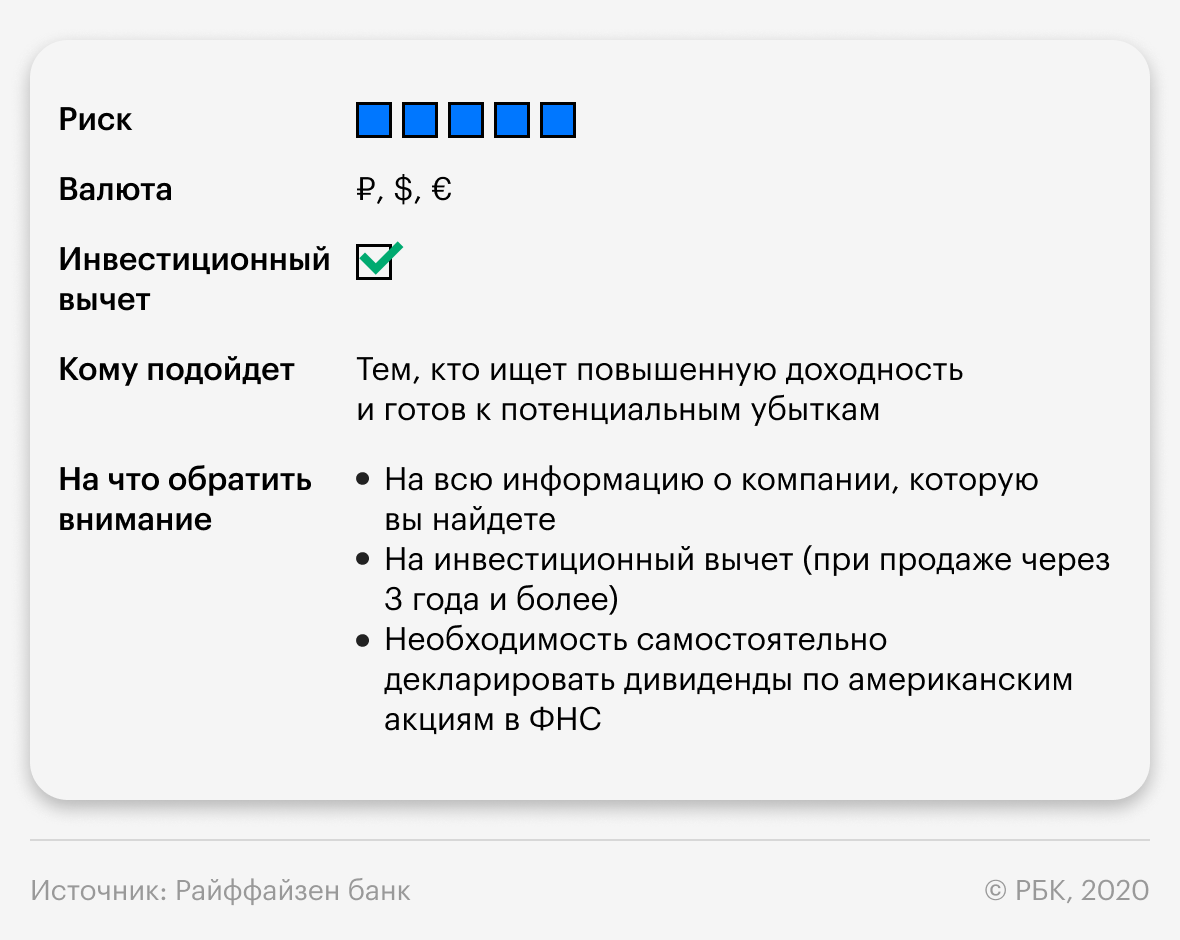

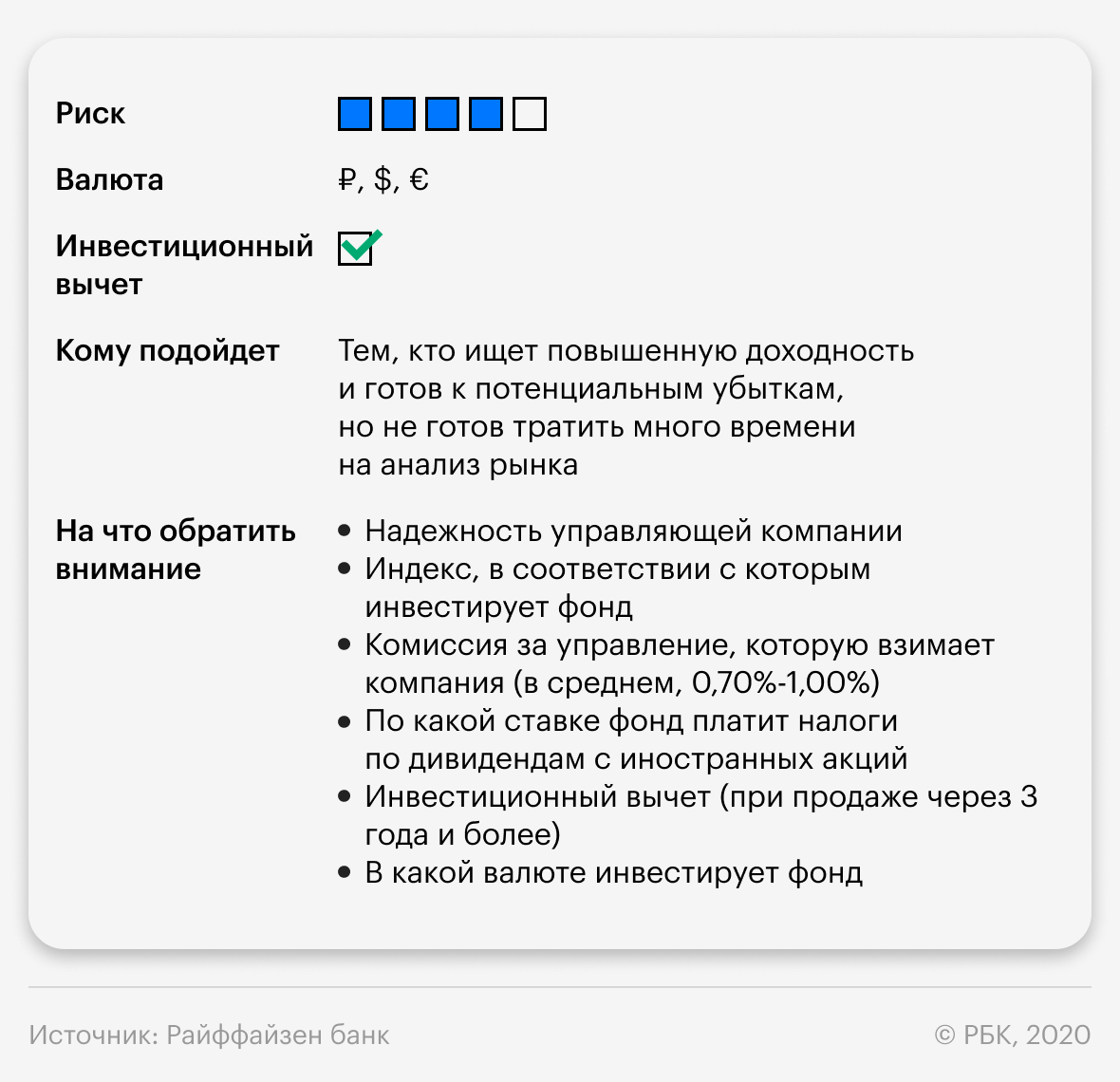

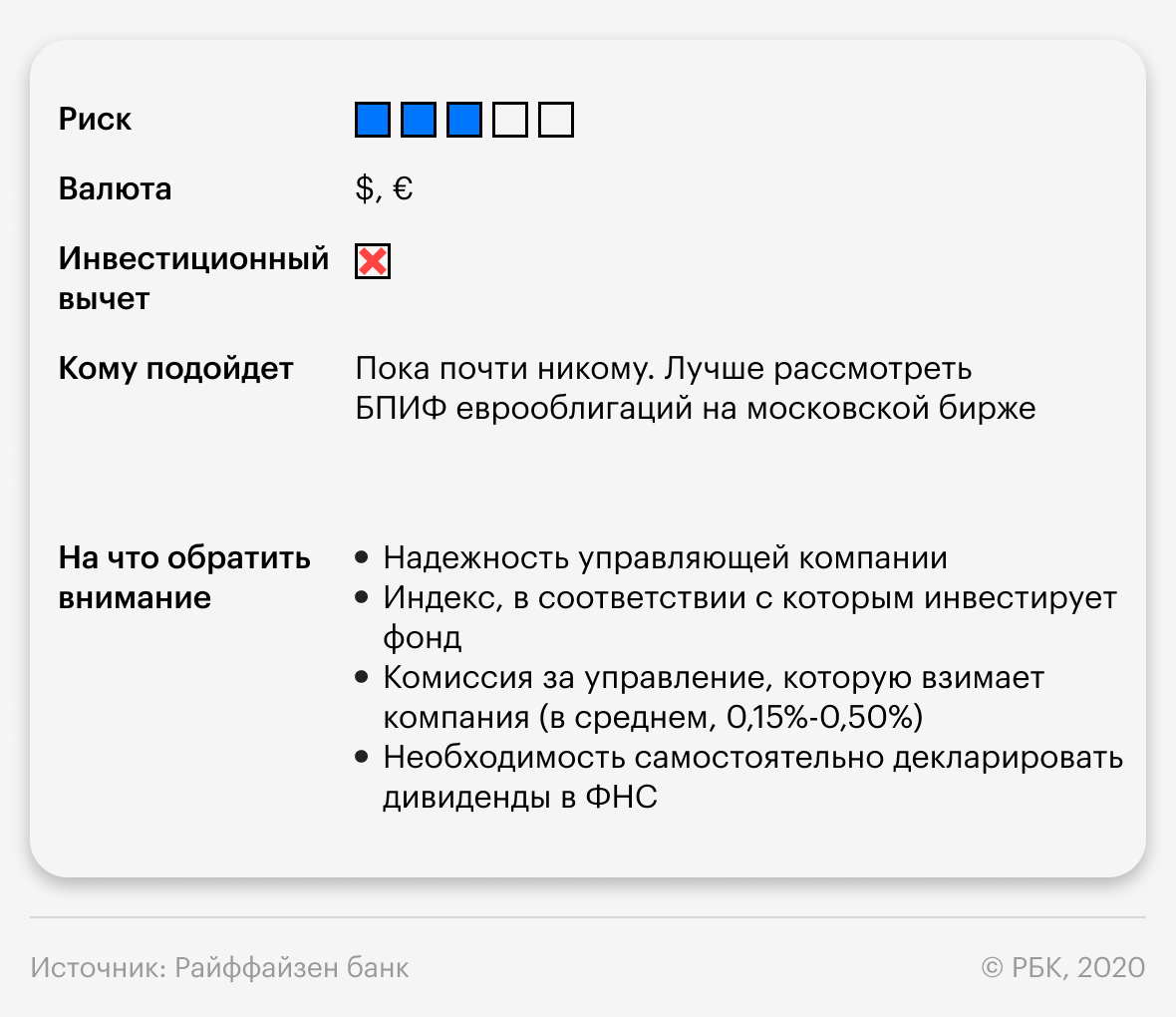

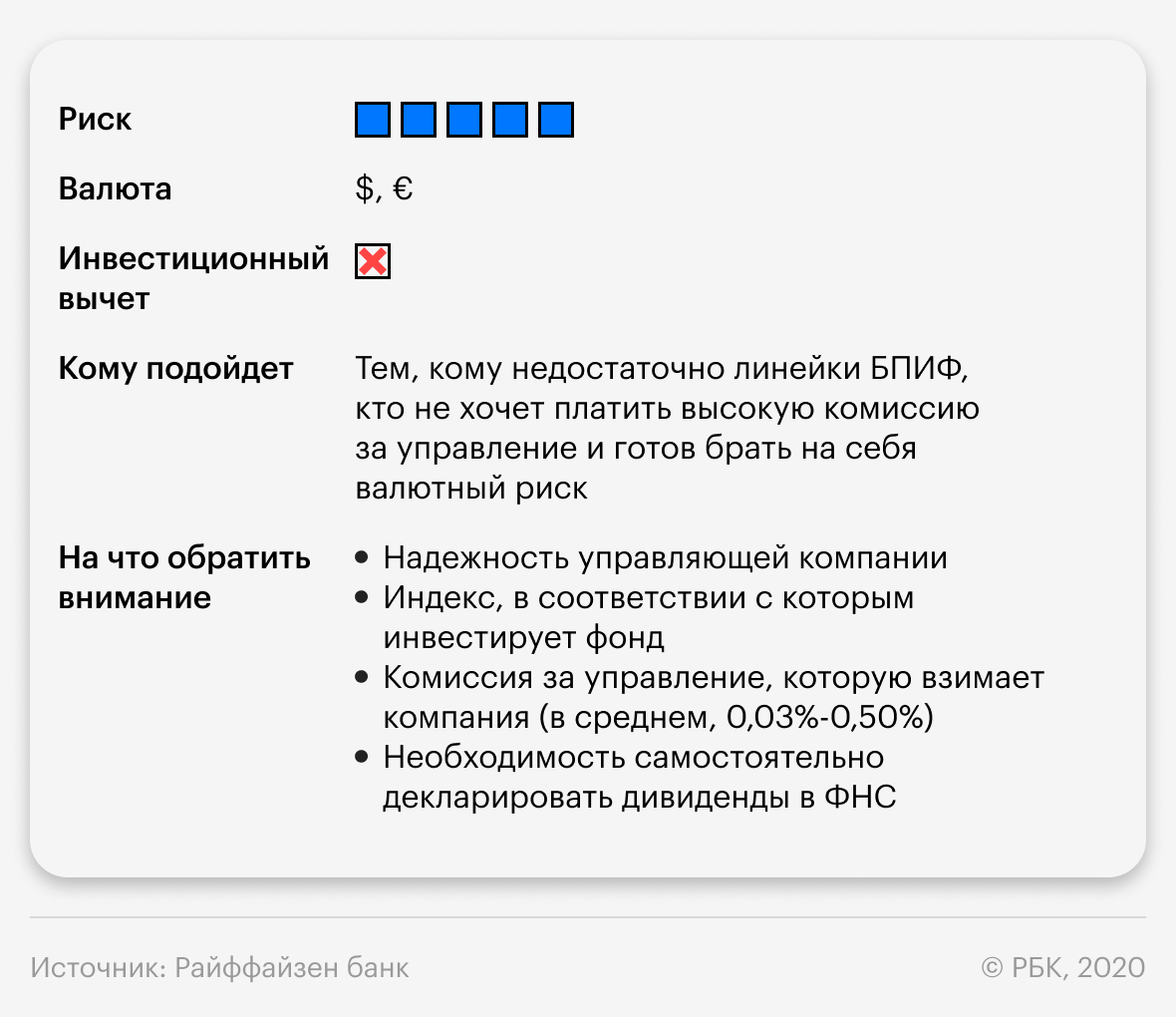

*Здесь и далее экспертная оценка для отобранных инструментов. Минимальный риск — один квадрат, максимальный — пять. Переход цвета означает диапазон рисков. Выбирать инструменты в зависимости от риска стоит в соответствии с риск-профилем инвестора.

Традиционно государственные облигации считаются самыми консервативными инструментами наравне с депозитами. Но надо иметь в виду, что чем дольше срок до погашения, тем сильнее облигация может меняться в цене. Так что лучше соотносите свой выбор со своим горизонтом инвестирования (если вы инвестируете на два года, то не рекомендую инвестировать в десятилетние облигации ).

Кроме того, обратите внимание на купон у бумаги — фиксированный он или плавающий. В последнем случае он привязан к какому-то параметру и может меняться со временем. Если этот параметр — например, уровень инфляции — пойдет вниз, то и купон снизится, а с ним и ваша доходность. Плавающий купон подойдет тем, кто ожидает ухудшения экономической ситуации. Такие облигации являются «защитными».

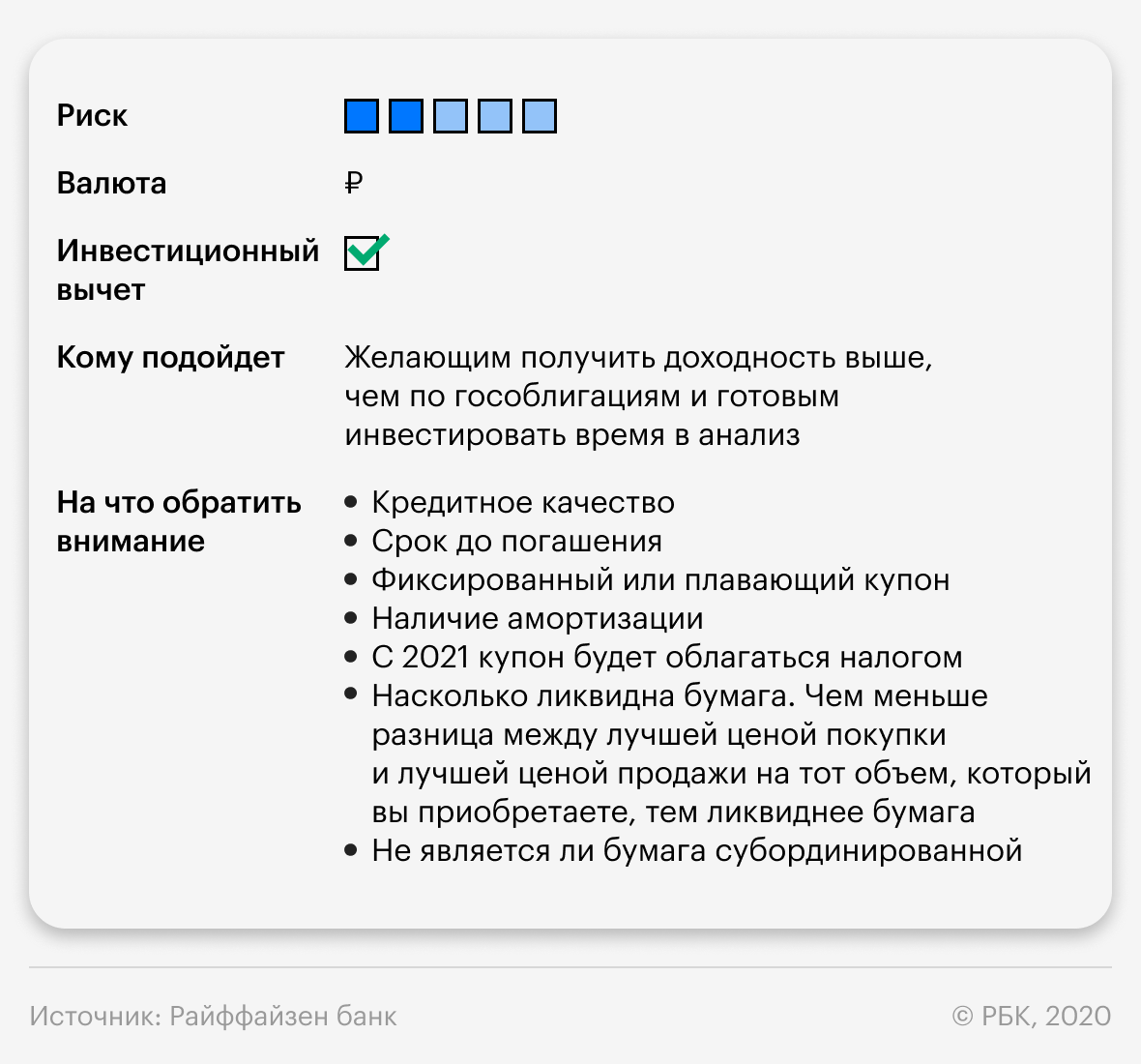

Российские корпоративные облигации

У этих бумаг довольно высокий диапазон риска, так как все зависит от того, кто занимает деньги. Если это госкомпания с хорошим кредитным рейтингом, то риск ниже, чем если это маленькая компания вообще без рейтинга.

В остальном справедливо все, что было сказано про государственные облигации.

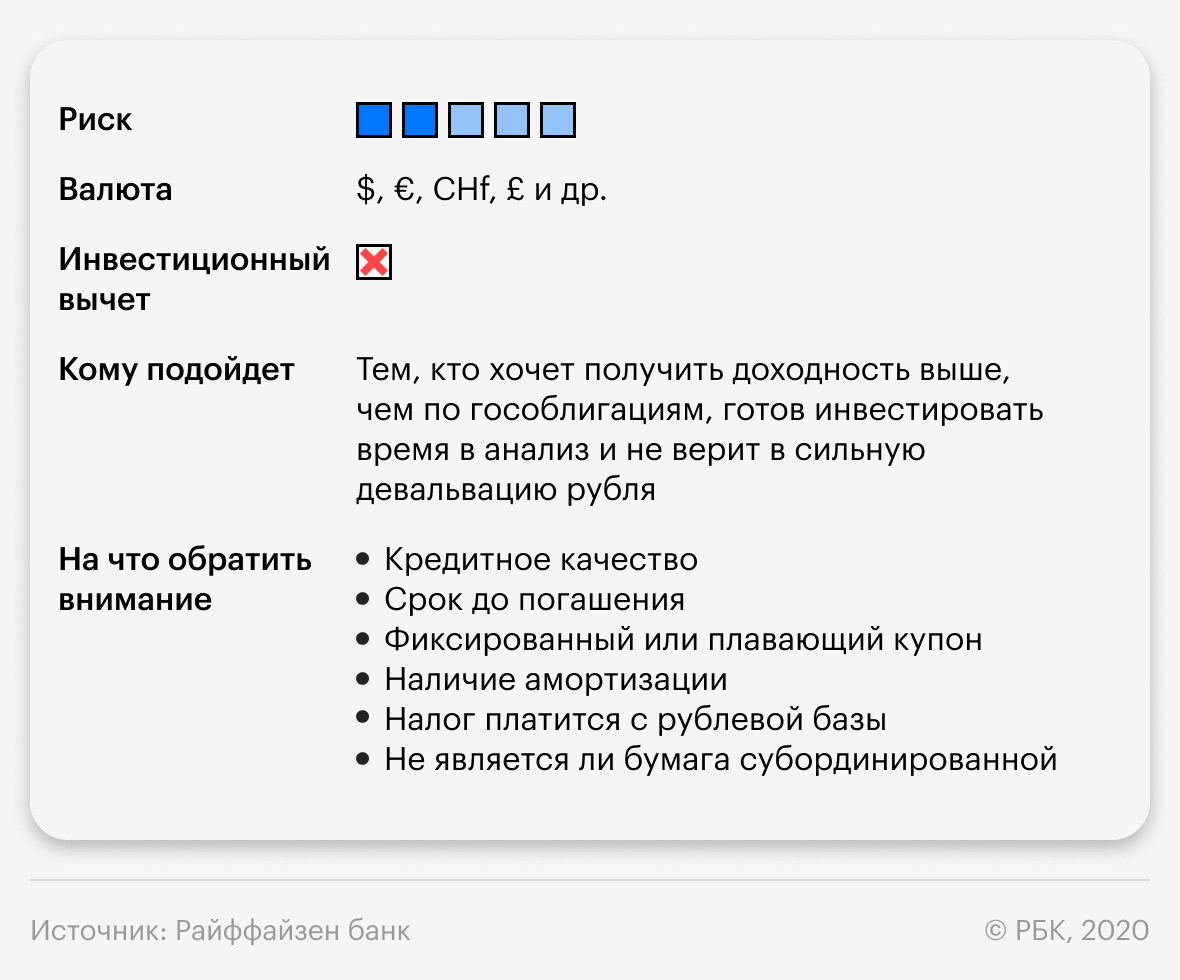

Существует способ снизить такой риск за счет инвестиционного вычета длительного владения, но он действует только для еврооблигаций, торгующихся на Московской бирже. Об этом расскажу далее.

Российские еврооблигации на Московской бирже

Итак, что же такое инвестиционный вычет длительного владения? Если вы владеете ценной бумагой более трех лет, она торгуется на российской бирже и обращается на одной из бирж из списка (как правило, последний пункт выполняется для всех инструментов), то вы можете получить вычет в размере ₽3 млн за каждый полный год владения (если вы владели бумагой три года и 11 месяцев, то вычет можно получить только за три года). Вычет не распространяется на купоны и дивиденды, зато он хорошо защищает от валютной переоценки. При продаже или погашении ценной бумаги спустя три года или больше вы сможете при соблюдении всех условий минимум на ₽9 млн уменьшить налоговую базу.

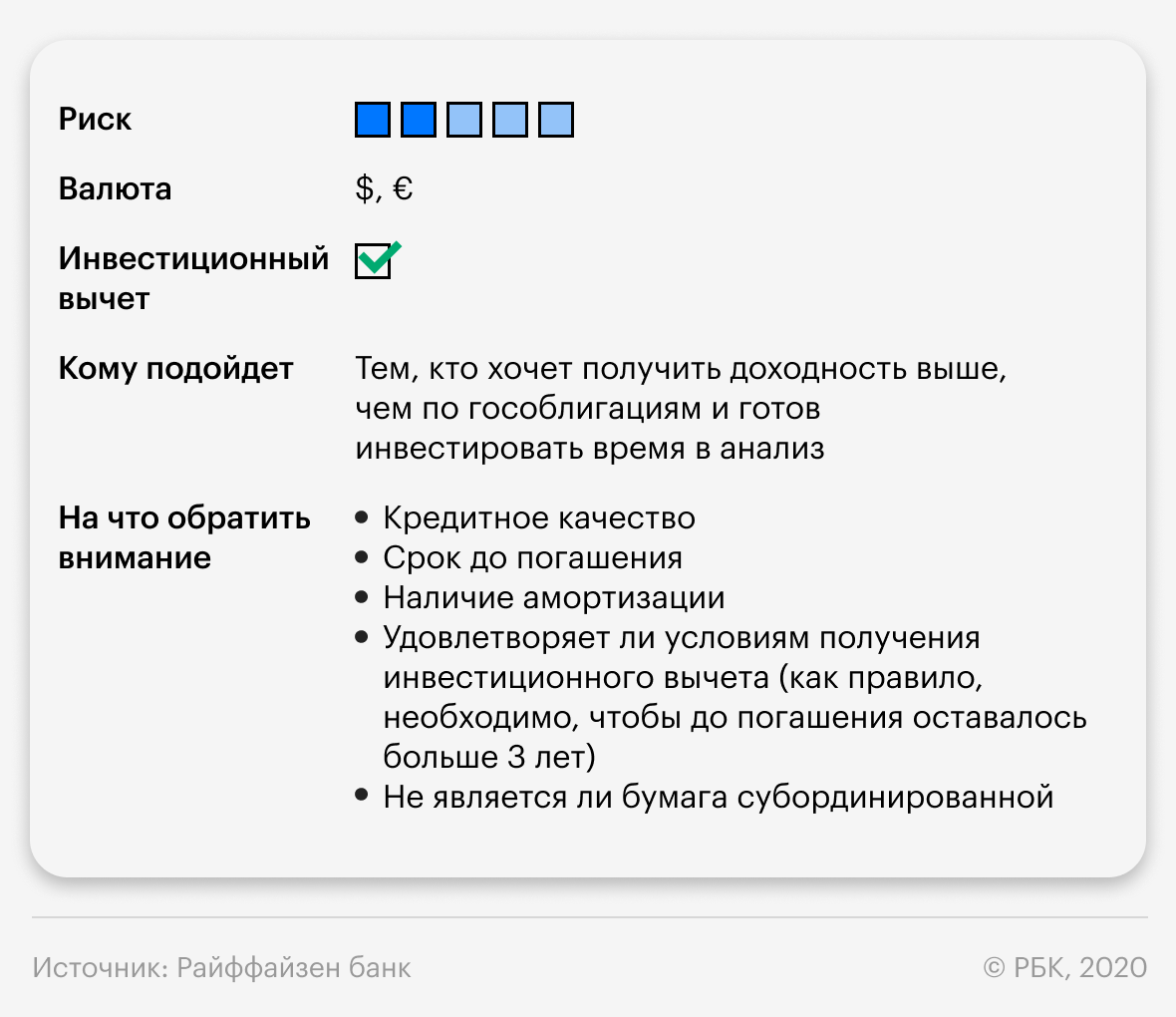

Индексный БПИФ на облигации на Московской бирже

У облигационного БПИФ и облигации есть важное отличие — у БПИФ нет даты погашения. Если по обычной облигации все денежные потоки известны заранее и вы в любой момент можете рассчитать ее доходность, то с БПИФ так сделать не получится. Тем не менее если вы строите долгосрочный портфель и хотите вложить его часть в облигации и не желаете тратить свое время на постоянный мониторинг рынка, то индексный БПИФ облигаций — отличное решение.

Еще одно преимущество БПИФ — с купонов, которые он получает, налог не удерживается. Если вы самостоятельно сформируете такой портфель, то с 2021 года будете платить налог с получаемых купонов, а фонд — нет. Таким образом, фонд сможет реинвестировать большую сумму, чем вы, и результат его работы будет лучше. Казалось бы, этот арбитраж нивелируется при продаже БПИФ — ведь вы заплатите 13% с разницы в стоимости, в которую как раз вошли все купоны. Но:

Акции на Московской или Санкт-Петербургской бирже

При этом даже консервативные стратегии зачастую включают небольшую долю акций.

Московская биржа только недавно запустила торговлю американскими акциями, список пока ограничен лишь 40 бумагами, хотя объявлены планы по его расширению. На Московской бирже торговля этими акциями ведется в рублях.

Важно помнить, что дивиденды по американским акциям приходят за минусом налога в 10% (если вы являетесь российским налоговым резидентом и ваш брокер позволяет подписывать форму W-8BEN), поэтому остальные 3% вам придется декларировать в ФНС самостоятельно. По российским акциям налоговым агентом является брокер и вам ничего декларировать не надо.

Индексный БПИФ на акции

Не хотите тратить время на анализ компаний, но верите в рынок акций? Тогда вам подойдет БПИФ на акции. Такой фонд похож на облигационный БПИФ: инвестирует в соответствии с заранее определенным индексом, что снижает издержки на его управление, а значит, и ваши затраты на комиссии.

Если фонд инвестирует в российские акции, то вы, как и в случае с облигационным БПИФ, можете получить налоговое преимущество. Дивиденды приходят в фонд неочищенными от налога, так что он может реинвестировать всю полученную сумму — в отличие от частного инвестора, с которого удержат 13% налога. Так что если вы будете владеть фондом более трех лет и получите инвестиционный вычет, то сможете сэкономить на налогах с дивидендов.

А вот при выборе БПИФ на иностранные акции налог с дивидендов платить придется. При средней дивидендной доходности американских акций в 2% это дополнительные расходы в 0,10–0,40% годовых.

Условия те же, что и при инвестициях в БПИФ на облигации, кроме налогового преимущества по купонам и еще одного важного нюанса — такие ETF не представлены на российских биржах, поэтому при инвестировании в них добавляется риск валютной переоценки. Вполне возможно, что такие инструменты появятся на российских биржах и тогда повысится их привлекательность. Проверять лучше на Санкт-Петербургской бирже.

Как и по американским акциям, дивиденды по ETF приходят за минусом налога в 10%, остальные 3% вам придется декларировать в ФНС самостоятельно.

Здесь также не стоит рассчитывать на инвестиционный вычет, так что приходится дополнительно брать на себя валютный риск.

Чем интересны ETF? Богатством выбора, которое получает инвестор и которое пока не может предложить рынок БПИФ. Через ETF вы можете инвестировать не только в S&P500 или NASDAQ, но и в индексы других стран или целых регионов.

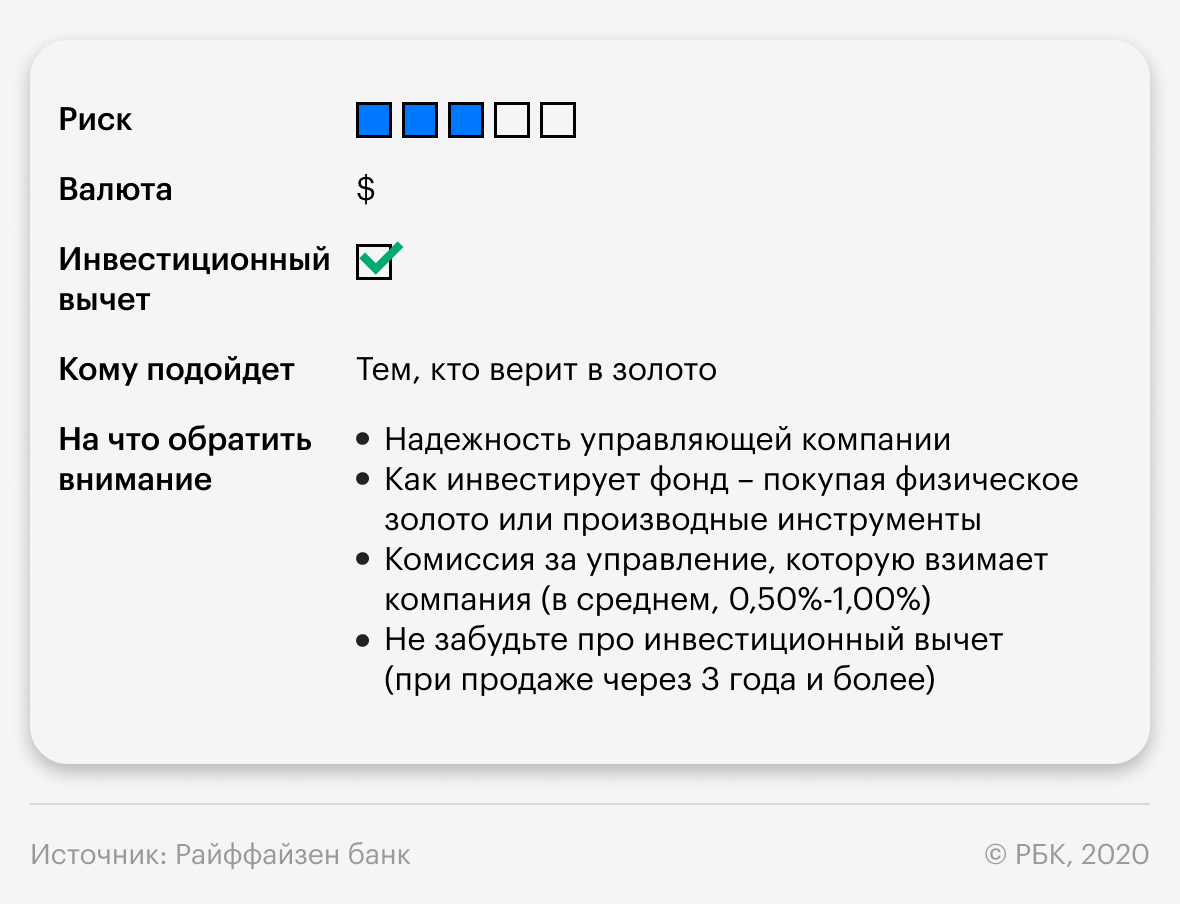

ETF/БПИФ на золото на Московской бирже

Золото — это особый вид инвестиций, который традиционно считается защитным. Цены на золото растут, когда кругом все падает, и наоборот. Правда, благодаря нетрадиционной монетарной политике развитых стран многие привычные истины сейчас уже не так актуальны. Однако золото по-прежнему интересует инвесторов, и самый простой способ инвестировать в него — БПИФ на золото.

Точка зрения авторов, статьи которых публикуются в разделе «Мнение профи», может не совпадать с мнением редакции.

Биржевой фонд, вкладывающий средства участников в акции по определенному принципу: например, в индекс, отрасль или регион. Помимо акций в состав фонда могут входить и другие инструменты: бонды, товары и пр. Изменчивость цены в определенный промежуток времени. Финансовый показатель в управлении финансовыми рисками. Характеризует тенденцию изменчивости цены – резкое падение или рост приводит к росту волатильности. Подробнее Оценка кредитоспособности компании или государства. Выставляется независимыми рейтинговыми агентствами и производится на основании оценочных анкет, которые преобразуют финансовые и нефинансовые показатели компании в баллы. Кредитный рейтинг позволяет оценивать рискованность вложения в ценные бумаги эмитента (компании) – чем выше рейтинг, тем ниже риск. Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Регламентированный рынок, где встречаются продавцы и покупатели, торгующие различными активами: акциями, облигациями, валютой, фьючерсами, товарами. Стать участником торгов на бирже может каждый – для этого нужно открыть брокерский счет. Каждая сделка заключается по рыночной цене, совершается практически мгновенно, а также регистрируется и контролируется. Подробнее Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права. Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании. Инвестиции — это вложение денежных средств для получения дохода или сохранения капитала. Различают финансовые инвестиции (покупка ценных бумаг) и реальные (инвестиции в промышленность, строительство и так далее). В широком смысле инвестиции делятся на множество подвидов: частные или государственные, спекулятивные или венчурные и прочие. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее Паевый инвестиционный фонд, а сокращенно ПИФ, является инструментом, при котором инвестор помещает свои средства в фонд и получает за это «кусок» всех активов и, соответственно, прибыли. Подробнее

Имеет ли смысл покупать облигации, если в портфеле есть ETF?

Из-за низких ставок по депозитам я собираюсь инвестировать на фондовом рынке — создать консервативный портфель себе, жене и маме. Планирую купить надежные ETF на серьезную сумму и раз в квартал или полугодие докупать их на свободные незначительные суммы.

Инвестировать в ETF планирую на длительный срок. В то же время я заинтересован в постоянном ежегодном доходе, который превышает ставки по депозитам.

Не стоит рассматривать биржевые фонды как отдельный вид вложений: этот инструмент — только оболочка для какого-то класса активов. Так, на Московской бирже есть фонды корпоративных облигаций, например VTBB и SBRB. А, допустим, фонды акций — это просто упаковка для набора акций.

Разберемся, есть ли смысл инвестировать в долговые бумаги и чем отличается покупка облигаций от приобретения фондов облигаций.

Отличие облигаций от фондов облигаций

Облигация — это инструмент с фиксированной доходностью, то есть довольно прогнозируемый: вы точно знаете срок жизни долговой бумаги и график выплаты купонов по ней.

Если держите облигацию до погашения, получите доход в виде купонов и в конце вернете номинал облигации. Можно точно рассчитать простую доходность к погашению и примерно оценить эффективную — с учетом реинвестирования купонов.

Что касается ETF и БПИФов — биржевых фондов, — то они не гасятся. Кроме того, фонд обычно не держит облигации до погашения — истекающие бумаги просто заменяются на новые так, чтобы в среднем дюрация облигаций оставалась постоянной. Из-за этого доходность фондов менее предсказуема.

Все купонные поступления российские и многие европейские фонды автоматически реинвестируют. Это удобно, если вы наращиваете портфель, но может быть не так удобно, если вы живете на пассивный доход с инвестиций.

У ETF и БПИФов есть важное преимущество: они не платят налог с купонов. Напомню, что с января 2021 года с купонов удерживается налог по ставке 13% для резидентов и 30% для нерезидентов. Это относится к любым видам облигаций: ОФЗ, муниципальным и корпоративным. Фонды же получают и реинвестируют купоны в полном объеме.

Впрочем, если вы планируете использовать ИИС и при закрытии счета применить вычет типа Б — на доход, то налог с купонов платить не придется.

Как победить выгорание

Тонкости инвестиций в биржевые фонды

На Московской бирже сейчас 80 фондов, из них 22 состоят из облигаций. Если получить статус квалифицированного инвестора или открыть счет у зарубежного брокера, вам будут доступны еще тысячи иностранных ETF.

Основное преимущество инвестиций в фонды — вложение разом в десятки и сотни ценных бумаг. Не нужно тратить время на их подбор и менеджмент портфеля — этим занимаются управляющие фонда.

У фондов есть комиссия — расходы на управление, или expense ratio. Для фондов, представленных на Московской бирже, плата в среднем составляет почти 1% годовых. При этом у облигационных фондов комиссия обычно ниже, чем у фондов акций.

Если у вас внушительный капитал и длительный горизонт инвестирования, комиссии фондов заметно скажутся на итоговом финансовом результате. Чтобы рассчитать потери на комиссиях фондов, можно воспользоваться калькулятором.

Другой вариант — вручную скопировать состав фондов. Если вам позволяет время и желание, можете самостоятельно приобрести большую часть активов в тех же пропорциях, в каких это делают фонды. Более подробно об этой методике я писал в статье про реплицирование S&P 100 и Nasdaq.

Что выбрать: облигации или фонды облигаций

Вы написали, что заинтересованы в постоянном доходе, который превышает выгоду от банковских вкладов. Предположу, что вы будете реинвестировать поступающие купоны и дивиденды, а не тратить их, ведь ваша готовность периодически пополнять портфель означает, что вы инвестируете свободный денежный поток и не планируете жить на проценты здесь и сейчас.

Вам подходят оба варианта вложиться в облигации:

Так у вас будет гибкость и предсказуемость в рублевых бумагах и легкий доступ к валютным облигациям, которые в том числе позволяют защитить капитал от девальвации рубля. Более подробно про валютную диверсификацию на примере портфеля из ETF я рассказывал в статье о бюджете на инвестиции.

Когда в будущем вам понадобятся деньги на жизнь, можете получать купоны облигаций и постепенно продавать паи фондов облигаций. Еще можно будет перевести в отдельные облигации деньги, которые вы вкладывали в облигационные фонды.

Стоит ли создавать долгосрочный облигационный портфель

Основной минус высоконадежных облигаций — их низкая доходность, которая сравнима со ставками по вкладам и не сильно превышает уровень инфляции — в лучшем случае на 1—2 процентных пункта в год. Из-за этого облигации больше подходят для сохранения, а не приумножения капитала.

Ситуация с доходностью облигаций усугубляется тем, что мировые экономики в последние десятилетия подверглись дефляции, которая спровоцировала снижение ключевых ставок. Во многих развитых странах они достигли нулевых и даже отрицательных значений.

Я не советую составлять долгосрочный портфель на 100% из облигаций. На мой взгляд, стоит добавить в него акций, желательно в виде фондов. В итоге портфель может стать не только более выгодным, но и менее рискованным. Можно также добавить альтернативные инструменты, например золото в виде фондов FXGD или TGLD.

Но вообще состав портфеля зависит от ваших целей, горизонта инвестирования и отношения к риску. Например, если вы хотите инвестировать более чем на 10 лет и психологически готовы к рыночным просадкам, большую часть портфеля можно вложить в фонды акций. Если же инвестируете на заметно более короткий срок, например 5 лет, и не хотите сильно рисковать, в портфеле должны преобладать облигации.

Что в итоге

Инвестировать в облигации можно как покупая отдельные бумаги, так и через биржевые фонды. Отдельные бумаги надо выбирать, реинвестировать купоны и так далее, то есть это более сложный путь. Но он дает возможность посчитать доходность к погашению и избежать комиссии фондов. Зато через фонды проще инвестировать, и они обычно не платят налог с купонов.

При большом капитале и на длительном горизонте комиссии фондов могут съесть большую сумму. Стоит выбирать фонды с небольшой комиссией.

Можно инвестировать не только в рублевые, но и в валютные облигации. Это даст диверсификацию портфеля по валютам.

Если у вас долгосрочный портфель, вряд ли стоит составлять его только из облигаций: такой портфель будет не очень выгодным. Разумно добавить акций в виде фондов и немного золота. Но распределение средств зависит в том числе от вашего желания рисковать, так что решать вам.

Что делать? Читатели спрашивают — эксперты Т—Ж отвечают

У меня был опыт вложений в ETF на облигации, и он мне не понравился. Во-первых, облигации и так не особо высокодоходный актив, и немаленькие (в пропорции к их доходности) комиссии фондов делают его ещё менее доходным. Да, вы не платите налог с купонов, но при увеличении стоимости пая и его продаже все равно платите с разницы (если меньше 3 лет держали). Во-вторых, смысл ETF на акции в том, что вы избегаете крупных просадок по отдельным акциям (хотя можете провалиться вместе с рынком в целом, увы). Но облигации (за исключением случаев банкротства эмитента) и так не сильно колеблются в цене, и так же не сильно нуждаются в усреднении, в отличии от акций. Фактически, собрав портфель из облигаций крупных эмитентов, вы, вероятно, заработаете больше, чем купив на те же деньги ETF на эти же облигации.

Отвечу перефразированными словами Баффета. Продавайте часть подорожавших Etf, это и будет доход.

Если ты заинтересован в денежном потоке и хочется именно ETF, то имеет смысл посмотреть на ETF, которые выплачивают дивиденды. Для примера, NOBL (это не рекомендация) платит дивиденды раз в квартал и имеет дивидендную доходность 2.5%.

То есть не обязательно держать индивидуальные облигации, чтобы купить денежный поток. Точно также можно купить ETF на облигации и получать купоны в виде дивидендов.

Если есть сомнения, стоит ли включать облигации в портфель, то можно поиграться с историческими данными здесь https://www.portfoliovisualizer.com/

Рискованность портфеля обычно зависит от:

— планируемого срока инвестирования;

— процентного соотношения акций к облигациям.