Что лучше vtbg или tgld

VTBG — ETF на золото от ВТБ | Обзор и сравнение с конкурентом — FXGD от Finex

А в чем собственно различия между этими золотыми фондами? В какой ETF выгоднее вкладывать деньги? Давайте разбираться.

Способ репликации

Следование за котировками достигается за счет свопа на золото. Чего-чего?

Простыми словами как это работает.

Основные средства фонд держит в коротких облигациях (в том числе ETF) и нотах США.

Для справки. Большинство российских биржевых фондов, имеют ошибку слежения в несколько процентов (подробно про это писал здесь).

Добавлено: октябрь 2020.

А что у нас по VTBG?

А вот сам фонд ETF SPDR Gold Shares владеет физическим золотом. Которое расположено в хранилищах по всему миру. Подробная информация по фонду по ссылке.

И мне кажется я знаю, где и у кого хранится эта куча золота. )))

Комиссии

VTBG заявляет о не более 0,5% в год:

Практически паритет по расходам FXGD. На самом деле нет.

В планах ВТБ отказаться от покупки иностранного ETF и перейти к самостоятельной покупке слитков.

Добавлено 11.11.2020. С 3 ноября 2020 года фонд VTBG перешел на физическую покупку золотых слитков. Отказ от использования иностранного ETF в качестве прокладки позволяет снизить суммарные комиссии до 0,66%.

Стоимость акции

Многие будут брать хоть и дорогой по расходам, но дешевый по цене, фонд от ВТБ «на сдачу».

Прочие отличия

Свой-чужой

По БПИФ все проще (не даром, российские банки и прочие УК выпускают именно БПИФ, не ETF). Особых сложных требований по сути нет. Чем собственно и пользуются. Даже не заморачиваясь с самостоятельным отслеживанием. Выступая в качестве прокладки между инвесторами и иностранными фондами.

Резюмируя

Плюсы FXGD от ФинЭКС:

Плюсы VTBG:

Удачных инвестиций в золото!

«Золотые» фонды

Золото в портфеле — островок стабильности и надежности, повышение диверсификации. Мы уже разбирали различные способы инвестирования в золото. В этой статье будут рассмотрены «золотые» фонды, которые можно приобрести на ММВБ. Таких всего три на момент выпуска статьи. Конечно, если у инвестора есть выход на иностранные биржи, вариантов становится гораздо больше, но такая возможность есть не у каждого. Также для сравнения был взят ПИФ. Так как состав большинства золотых ПИФов и их комиссии в России очень схожи, был выбран фонд с самыми большими активами.

При инвестировании в золото стоит учитывать, что актив торгуется в долларах США. Что это значит для российского инвестора? Если инвестировать в золото в рублях, то при росте доллара США по отношению к рублю, стоимость золота тоже будет расти. И наоборот.

1. FXGD

ETF компании Finex, который повторяет движение цены золота. Для того, чтобы купить его, необходимо открыть брокерский счет или ИИС. Помимо брокерской комиссии, с инвестора возьмет комиссию фонд — 0,45% годовых. Эта комиссия уже включена в стоимость бумаг. Продать бумаги можно в рабочее время биржи. Фонд торгуется как в долларах, так и в рублях.

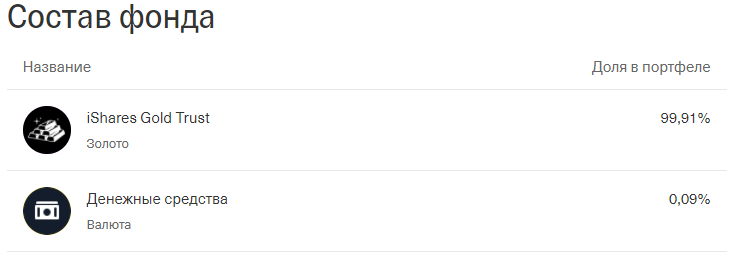

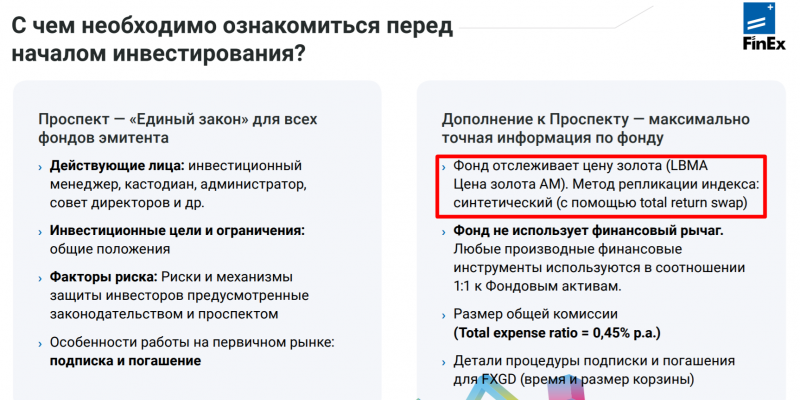

У фонда синтетический способ репликации. Это значит, что управляющая компания не владеет физическим золотом. Состав фонда представлен ниже:

FXGD повторяет цену золота за счет заключения свопа на цену золота с крупнейшим швейцарским банком UBS AG.

Своп — производный финансовый инструмент, договор, на основании которого стороны заключают между собой встречные сделки по обмену активами.

Своп отслеживает стоимость золота через индекс LBMA GoldPriceAM и работает следующим образом:

если золото растет в цене, банк UBS перечисляет деньги в фонд;

если цена на золото падает, фонд перечисляет деньги в UBS.

Полученную прибыль Finex инвестирует в надежные денежные фонды или государственные облигации. В случае сильного падения золота фонд продает активы и перечисляет денежные средства в банк.

Update

Инвесторы даже не заметят изменений во время торгов, так как это чисто технический момент. Комиссии Finex увеличивать не намерен и сохранит их на уровне 0,45%.

Получается, что FXGD отныне единственный фонд, который владеет реальными слитками. Это означает, что котировки фонда будут максимально привязаны к цене на золото. Хотя до этого фонд и так отлично справлялся с отслеживанием.

2. Сбербанк Золото

Крупнейший в России паевой инвестиционный фонд, который следует за ценой на золото. Приобрести паи фонда можно через личный кабинет на сайте или в отделении банка. Комиссия фонда — 2,7% в год, и это без учета надбавок при покупке и погашении, которые можно снизить. Комиссию при покупке паев банк не взимает при оформлении заявок через мобильное приложение либо через Сбербанк-онлайн. Комиссию при продаже паев можно снизить до 0%, если владеть паями более 731 дня.

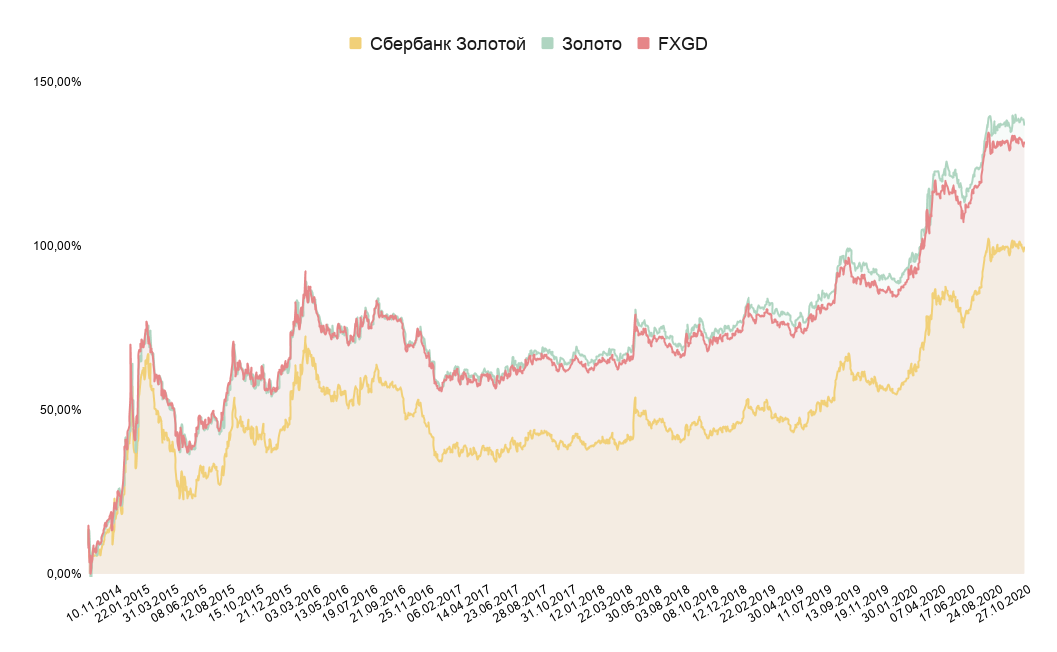

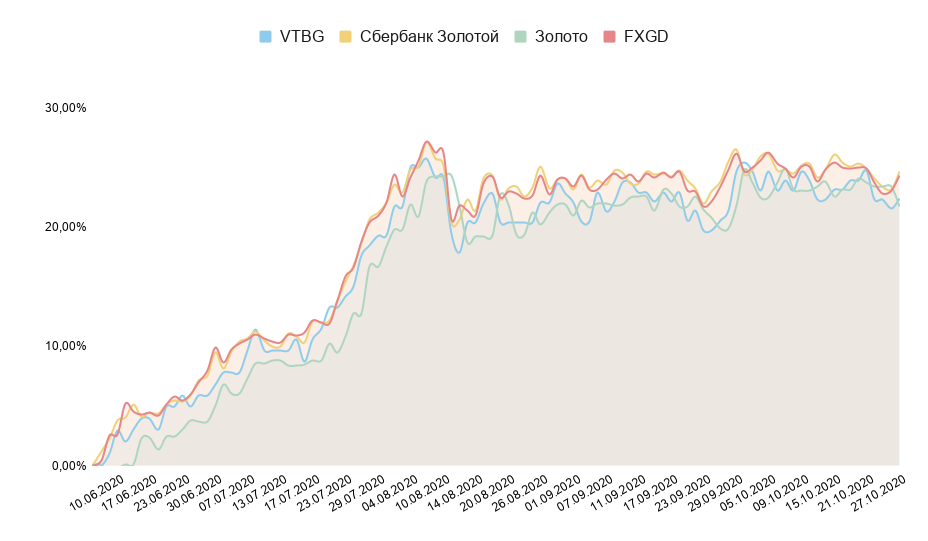

На графике отчетливо видно, как большие комиссии влияют на доходность.

3. VTBG

В июне 2020 года у ВТБ появился «золотой» БПИФ с тикером VTBG. Его можно приобрести на брокерский счет (в том числе ИИС) в рублях или долларах. Комиссия — 0,66% годовых. В составе фонда только акции SPDR Gold Shares, о котором говорилось выше.

4. Биржевой фонд «Тинькофф Золото», тикер TGLD

Образовался в конце августа 2020 года, инвестирует в золото через покупку акций иностранного фонда iShares Gold Trust. Смысл такой же, как и у VTBG.

Фонд можно купить на брокерский счет или ИИС, комиссия составляет 0,74% в год. Комиссия фонда, в который инвестирует «Тинькофф Золото» составляет 0,25%.

Не вижу смысла приводить график, так как фонд торгуется всего 2 месяца.

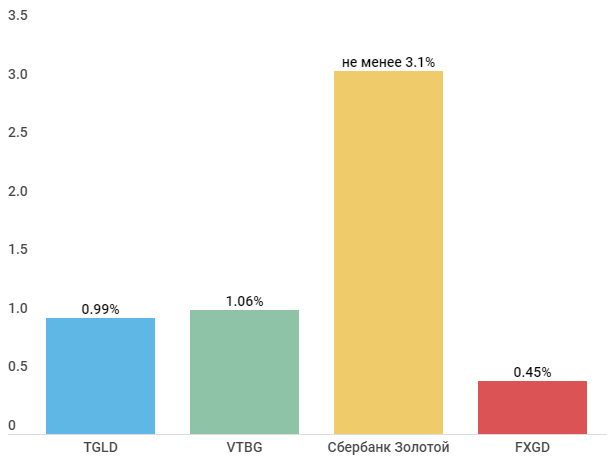

Итоговые комиссии (с учетом двойных) представлены на рисунке ниже:

Но тот же «Тинькофф» по количеству активных клиентов на бирже в три раза обгоняет Сбер. К тому же, финансовые показатели банка на высоте, рентабельность капитала лучшая в секторе.

Finex в свою очередь не банк, а международная инвестиционная группа, которая специализируется только на фондах. Головной офис находится в Лондоне. Компания зарекомендовала себя за 7 лет работы с фондами для широкого круга инвесторов. Finex сотрудничает с крупнейшими финансовыми организациями, такими как Citigroup, UBS, ICBC и деятельность компании регулируется нормами международного финансового права.

Сложно сказать, что среди операторов рассмотренных фондов есть аутсайдер в плане надежности.

Выводы:

FXGD — раньше имел сложную для понимания структуру, теперь все стало намного проще. Физическая репликация выглядит надежнее и сможет привлечь больше инвесторов. Фонд достаточно четко отслеживает курс золота и имеет самую низкую комиссию. Благодаря большой ликвидности купить или продать бумаги фонда можно моментально.

ПИФ Золото от Сбербанка — хорошая альтернатива физическому золоту. Однако ПИФы проигрывают биржевым фондам в доходности из-за больших комиссий. Основное преимущество фонда то, что его оператор — крупнейший банк в России.

VTBG — неплохая альтернатива фонду Finexа, самая большая из всех биржевых фондов комиссия, понятная структура активов, ВТБ сможет обеспечить ликвидность на первых парах.

TGLD — фонд появился совсем недавно, по способу инвестирования похож на VTBG. Отличие в том, что для вложения выбран другой, не менее надежный фонд. Комиссия у «Тинькофф Золото» средняя.

Золотые ETF на МосБирже. Обзор золотых фондов FXGD, VTBG и TGLD.

Теперь, когда неопределенность с коронавирусом продолжает подталкивать драгоценный металл выше, некоторые эксперты предполагают, что золото может достичь рекордных максимумов.

Золото уже подорожало примерно на 23% в этом году, поскольку более низкие процентные ставки и стимулирование Центрального банка усилили существующий восходящий импульс для драгоценного металла.

Золото обычно рассматривается как “безопасная гавань” во времена неопределенности, потому что оно менее волатильно, чем другие инвестиции, такие как акции. Металл движется обратно пропорционально доллару США, а это означает, что, когда доллар движется вниз – как это было в последнее время, – золото движется вверх.

Многие обратились к золоту, даже те, кто раньше никогда не смотрел в его сторону, считая его надежным хранилищем своих денег. Согласно данным BlackRock iShares, на данный момент в этом году приток в фонды, торгуемые на бирже физического золота (ETF), во всем мире составляет около 12 миллиардов долларов.

1. FinEx Gold ETF – FXGD.

Первый ETF на золото появившийся на российском рынке от компании FinEx. Фонд напрямую не владеет золотом, но максимально точно отслеживает его стоимость, на основании спотовых цен GOLD – LBMA PRICE-AM (Лондонской ассоциации рынка драгоценных металлов).

Некоторых может смутить, то, что фонд не имеет физического золота, но гарантию сохранности ваших средств дает один из крупнейших швейцарских финансовых холдингов UBS, с которым Финекс имеет договорные отношения в виде свопов.

2. Фонд «ВТБ – Фонд Золото. Биржевой» (БПИФ VTBG).

Второй по величине банк в России, активно занимается привлечением новых клиентов через инвестиционные продукты, которых с каждым годом становится все больше. В связи с большим спросом на золото в начале этого года, банк запустил для розничных инвесторов биржевой паевой инвестиционный фонд БПИФ VTBG.

3. Тинькофф Золото (БПИФ TGLD).

Составление портфеля №4 — выбираем фонды на золото: FXGD vs TGLD vs VTBG | Тинькофф, ВТБ или Finex?

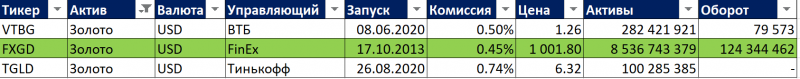

На Московской бирже обращается три фонда отслеживающих котировки золота:

Разберем какие есть отличия у этих фондов? Плюсы и минусы по условиями, которые инвестор может использовать для получения определенной выгоды. Забегая немного вперед. Изначально у меня был свой фаворит, но разобравшись с условиями конкурентов, я был приятно удивлен.

Стратегия инвестирования или что внутри

Начнем с того, что все три золотых фонда отслеживают один и тот же индекс: котировки золота на Лондонской бирже металлов LBMA. В принципе логично. Но вот делают они это по разному.

ETF FXGD от Finex покупает золотые слитки, которые хранятся в Лондоне (в секретном месте).

Судя по отчетности, накопили уже больше 2,5 тонн.

В начале 2021 года ETF FXGD полностью перешел на покупку золотых слитков. На официальном сайте провайдера представлена информация сколько золотых слитков есть в наличии: их общий вес, количество, производитель, год выпуска и даже номер каждого слитки.

С конца 2020 года фонд Тинькофф немного сменил стратегию и стал покупать золото напрямую. Параллельно избавляясь от купленных ранее паев иностранного золотого фонда IAU.

Управляющая компаний Tinkoff на свой странице регулярно публикует сделки по покупке золота и продаже иностранных акций.

На момент написания материала, внутри фонда TGLD от иностранных акций ETF осталась только четверть. И скорее всего в ближайшие полгода ребалансировка будет полностью завершена. И фонд TGLD полностью уйдет от дополнительных расходов в виде комиссий иностранного ETF.

БПИФ TGLD покупает золото на рынке драгоценных металлов Московской Биржи.

Золотые слитки находятся в специальных хранилищах Национального Клирингового Центра. И в отличии от своих коллег (фондов VTBG и FXGD) он не несет расходов на хранение, учет и охрану своих золотых запасов. При желании можно в любой момент забрать свои слитки (опция работает от 10-12 кг золота).

Кстати, при желании каждый может покупать золото на бирже без посредников (и как следствие экономить на комиссиях за управление). Для этого нужен брокер, предоставляющий доступ к торгам драгоценных металлов (не у всех он есть, как пример могу сказать точно про брокера Открытие, через которого сам покупаю металлы). Про подробности покупки драгоценных металлов напрямую с биржи писал ранее (про золото, про серебро). Там же можете найти список брокеров, предоставляющих доступ к торгам.

БПИФ VTGD от ВТБ тоже раньше инвестировал в золото через иностранный ETF SPDR Gold Shares (тикер GLD). Комиссии зарубежного ETF составляли 0,4% и целиком ложились на плечи инвесторов в виде скрытых расходов.

Забавный факт: ETF GLD владеет слитками стоимостью в 15 раз больше, чем стоит весь ВТБ.

В конце 2020 года фонд от ВТБ перешел на покупку физического золота в виде слитков. Золото находится в хранилищах ВТБ. Это позволило снизить потери при владении фондом (на величину комиссий иностранного ETF).

Судя по последней отчетности фонда, ВТБ полностью избавился от паев иностранных ETF и переложился в золотые слитки.

На текущий момент в золотые слитки вложено 99,96% активов фонда.

Комиссии фонда

В правилах доверительного управления прописаны следующие условия (включающие в себя плату за управление, депозитарий и прочие расходы):

По ВТБ тоже есть пара моментов. Указанная комиссия в 0,66% является максимальной. Ее следовать трактовать как «до 0,66% в год». По факту она может быть немного ниже. Так за 2020 год фактические комиссии за управление VTBG были меньше от заявленных (максимальных) на 0,2%.

То есть, если бы не было лишних расходов в виде иностранного ETF, комиссия за управление фондом VTBG была сопоставима с фондом от Finex.

Бонусы от брокера

Брокеры за покупку «родных фондов» не взимают со своих клиентов комиссии. Здесь мы говорим про фонды от ВТБ и Тинькофф. Для некоторых нулевые брокерские комиссии является решающим фактором при выборе фондов.

Простыми словами это можно выразить так.

Я отказываюсь от покупки более дешевого ETF FXGD с комиссией 0,45% в год в пользу:

Кстати, на основе этих данных можно вычислить точку окупаемости или на какой срок нужно покупать родной брокеру фонд, чтобы получить экономию на расходах.

На срок инвестирования меньше 7-8 лет покупать более дорогой по комиссиям фонд TGLD через брокера Тинькофф будет выгодно.

Как я считал?

Если покупать через Тинькофф более дешевый ETF FXGD, мы сразу попадаем на комиссию за сделку в 0,3% и при продаже отдадим столько же. Итого брокерские расходы составят 0,6%. Их нужно будет прибавить к расходам за управление фондом от Finex.

Соответственно, точка равновесия наступает, если планируемый срок владения золотым фондом около 7 лет. В этом случае мы наблюдаем практически паритет по суммарным расходам: 3,78% при покупке TGLD против 3,75% у FXGD.

То есть клиентам ВТБ с математической точки зрения делать выбор в пользу родного, но более дорогого фонда, даже с учетом нулевых комиссий за покупку-продажу, нецелесообразно.

Минимальная сумма покупки

Стоимость одной акции ETF FXGD составляет что-то в районе 700 рублей. Вроде бы немного. И любой может себе это позволить. Это не тысячи или десятки тысяч, как стоят некоторые ETF.

Чем могут ответить «золотые конкуренты»? Сделать стоимость 1 лота в сотни раз ниже. ВТБ-Золото торгуется за один рубль (буквально). Рыночная стоимость одного пая 1,07 рубля.

Тинькофф раньше тоже выпускал «копеечные» акции. В районе 5 рублей за штуку. Но в августе 2021 ЛОТ был увеличен до 100 акций. И минимальная сумма покупки сейчас составляет около 500 рублей. Что практически сопоставимо с ценами FXGD.

ETF или ПИФ

Но в один прекрасный день управляющие решили, что они могут заработать больше, чем дает просто пассивное владение золотом. Начали активно использовать маркет-тайминг, пытаясь находить выгодные точки входа-выхода. И до поры до времени им это удавалось. По динамике доходность фонда была выше доходности золота. Но это длилось буквально несколько месяцев.

Представьте себя на месте инвесторов: вы вложились в золотой фонд, котировки золота показывают рост на десятки процентов, а вам говорять, что мы ничего не смогли заработать. А почему? Да наши управляющие решили немного поиграться с вашими деньгами. Но немного не получилось.

К чему я это? Если выбирать между ETF и БПИФ, при прочих равных я бы выбрал ETF.

Сравнение доходности

Смотрим на график котировок за последний год и видим, что все фонды двигаются более-менее синхронно. В идеале для сравнения нужно брать более длительный интервал. Но это невозможно. Фонд Тинькофф был запущен в августе 2020, а ВТБ-Золото на пару месяцев раньше.

На начальном этапе формирования фонда и в первые месяцы работы практически у всех новичков наблюдаются проблемы с отслеживанием. Это нормально. Дополнительно нужно учитывать, переход от иностранных ETF (как следствие там были доп. расходы) к самостоятельной покупке золота.

Суммарно все эти факторы и могли вызвать разницу в результатах.

Подводим итоги

Как таковых сильных преимуществ или недостатков перед конкурентами у золотых фондов я не выявил.

В принципе можно отдать предпочтение любому фонду (думаю сильно не ошибетесь в выборе).

Напишу просто краткие выводы.

ETF FXGD:

Фонд с самыми низкими комиссиями за управление. Но преимущество в комиссиях не слишком большое и постепенно сокращается.

БПИФ VTBG

БПИФ TGLD

Являясь самым малым по объему привлеченных средств (капитализация в 10 раз меньше чем у FXGD, в три раза меньше VTBG), смог снизить комиссии за управление в два раза. Доведя их до среднерыночных. От покупки TGLD в большей степени выигрывают клиенты брокера Тинькофф (экономия на брокерских комиссиях). Немного напрягает (но не критично), что фонд покупает золото (GLDRUB_TOM) на валютном рынке Московской биржи, что в принципе может сделать любое физ. лицо (а что так можно было?). В совокупности рост активов и отсутствие расходов на хранение потенциальный повод еще немного снизить комиссии в будущем.

У вас есть золото в портфеле? Какой фонд покупаете (или планируете покупать)?

Полезные ссылки по составлению портфеля:

Обзор ETF на золото на ММВБ

Примерное время чтения: 3 мин

Список доступных ETF

На ММВБ торгуются три ETF на золото:

ВТБ и Тинькофф запустили свои ETF совсем недавно и пока по всем параметрам заметно уступают FXGD, который имеет достаточно длинную историю и к тому же более низкую комиссию.

К сожалению, у всех ETF на золото, которые торгуются на российском рынке, есть значимые минусы. Ниже коротко разберем каждый из них.

ETF VTBG от ВТБ просто держит американский ETF GLD (у которого комиссия 0.4% годовых) и берет сверху свою комиссию 0.5%, итого инвестор переплачивает 0.9% годовых. Менее чем за 3 месяца с момента запуска VTBG уступил в доходности базовому активу (GLD) 0.38%.

ETF TGLD от Тинькофф запущен только в конце августа, поэтому о его доходности пока рано делать какие-либо выводы, но комиссия за обслуживание еще выше. В TGLD базовым активом является другой известный американский ETF на золото – IAU от BlackRock с комиссией 0.25%. Тинькофф берет сверху 0.74%, итого общая комиссия получается 0.99%.

Наконец, FXGD вообще не владеет физическим золотом, ни через другие ETF, ни напрямую. Вместо этого он заключает использует производные финансовые инструменты – свопы, которые позволяют повторять динамику цены золота с небольшой погрешностью. В целом, для большинства инвесторов не имеет большого значения, каким образом достигается динамика целевого актива, но для настоящих фанатов физического золота (которых часто называют gold bugs) такой ETF, конечно, не подойдет.

Если сравнивать FXGD с крупнейшим американским ETF на золото GLD, за 7.5 с момента запуска его доходность в долларах ниже на 4.5% или около 0.6% в год.

В рублях FXGD отстал от GLD на 9% с 2014 года или на 1.2% в год.

Иными словами, покупая любой ETF на золото на российском рынке инвесторы переплачивают более 0.5% в год по сравнению с крупными американскими ETF, что очень невыгодно. Но если доступа к зарубежным ETF нет, то пока лучший из вариантов на ММВБ – FXGD, просто потому, что у него достаточно длинная история и более предсказуемая ошибка слежения. Когда пройдет хотя бы пол года-год с момента запуска VTBG и TGLD, будет интересно сравнить их динамику с FXGD – возможно, вывод поменяется.

Зарубежные ETF

Если не ограничиваться инструментами, доступными на ММВБ, существует намного больше возможностей для инвестиций в золото. Лучший способ инвестиций в физическое золото – купить ETF IAU от BlackRock. Кроме того, в США также торгуются ETF, у которых нет аналогов на российском рынке, например, владеющие акциями золотодобывающих компаний – GDX, GDXJ и другие. Подробнее об инструментах для инвестиций в золото на зарубежных рынках можно почитать в этой статье.

Купить зарубежные ETF можно двумя способами: