Тинькофф кредит под залог машины условия

Кредиты под залог автомобиля в Тинькофф Банке

Условия кредитования физических лиц

Мы рассчитали рейтинг кредитов, чтобы вам было проще ориентироваться среди множества предложений банков.

Рейтинг учитывает 7 параметров кредита и 9 показателей банка, связанных с надежностью и позициями в различных рейтингах. Основной вес имеет стоимость кредита и надежность банка, также учитываются дополнительные условия и опции кредита. Обновление рейтинга происходит еженедельно.

Мы рассчитали рейтинг кредитов, чтобы вам было проще ориентироваться среди множества предложений банков.

Рейтинг учитывает 7 параметров кредита и 9 показателей банка, связанных с надежностью и позициями в различных рейтингах. Основной вес имеет стоимость кредита и надежность банка, также учитываются дополнительные условия и опции кредита. Обновление рейтинга происходит еженедельно.

Мы рассчитали рейтинг кредитов, чтобы вам было проще ориентироваться среди множества предложений банков.

Рейтинг учитывает 7 параметров кредита и 9 показателей банка, связанных с надежностью и позициями в различных рейтингах. Основной вес имеет стоимость кредита и надежность банка, также учитываются дополнительные условия и опции кредита. Обновление рейтинга происходит еженедельно.

Мы рассчитали рейтинг кредитов, чтобы вам было проще ориентироваться среди множества предложений банков.

Рейтинг учитывает 7 параметров кредита и 9 показателей банка, связанных с надежностью и позициями в различных рейтингах. Основной вес имеет стоимость кредита и надежность банка, также учитываются дополнительные условия и опции кредита. Обновление рейтинга происходит еженедельно.

Кредитные карты Тинькофф Банка

Отзывы о кредитах в Тинькофф Банке

Был очень печальный опыт сотрудничества с банком Тинькофф, а именно с кредитом под залог квартиры. И если Вы все-таки задумали взять такой кредит, то Читать далее.

Условия кредита под залог автомобиля в банке Тинькофф

Закончил в 2001 году СПбГЭУ по направлению «Бухучет и анализ». Работал с 2009 по 2016 год в банке Санкт-Петербург. В данный момент занимается юридической практикой.

Кредиты под залог подразумевают большие суммы и меньшие проценты. Для банка такой займ означает меньшие риски, а для клиентов — наоборот, т.к., в случае финансового форс-мажора, залог можно попросту потерять. Впрочем, взыскать имущество банк может только через суд, даже если это имущество в залоге. В настоящей статье мы подробнее рассматриваем выгоды, требования, условия и порядок получения займа под залог авто.

Условия кредитования

Основные направления работы Тинькофф Банка — это вовсе не потребительские кредиты, а кредитные карты и обслуживание бизнеса. Несмотря на это, в целях увеличения рентабельности предприятия, руководство банка все-таки разработало несколько программ потребительского кредитования.

Некоторые из них предполагают выдачу небольших сумм, другие же позволяют взять заемщикам суммы от 200 000 рублей. Во втором случае собственных доходов заемщика может не хватать на погашение задолженности. В таком случае банк принимает залог — это может быть транспортное средство (автомобиль, мотоцикл, яхта и т.д.) или недвижимость.

Займ может быть целевым и нецелевым. В первом случае тратить полученные деньги нужно на заранее оговоренные цели, во втором — на любые цели клиента. И там, и там возможно привлечение собственного авто в качестве залога. В этой связи особенно популярны автокредиты под залог старой машины — клиент благодаря этому тут же меняет старую машину на новую, при этом, в случае чего, недостающую сумму может покрыть залог.

Процентная ставка колеблется от 9,9% годовых до 15,9% годовых — она зависит от величины дохода, надежности клиента, стоимости авто и других факторов. Минимальную ставку одобряют крайне редко, но даже с учетом этого, 15,9% годовых для потребительского кредитования — это очень небольшой процент.

Наконец, выдать такой кредит могут на срок от года до пяти лет. При этом заявку на кредит можно оставлять не только лично в отделении банка, но и онлайн. Последнее даже более выгодно для клиента, т.к. ускоряется процедура рассмотрения документов заявителя.

Помимо вышеуказанных условий, существует также перечень отдельных условий, которые банк разработал для увеличения конкурентоспособности кредитного предложения. Эти условия можно назвать своеобразными преимуществами кредита от Тинькофф над кредитами от других банков:

Требования

Далеко не каждый заемщик может получить кредит в Тинькофф, то же верно и для автомобиля, на который, по желанию заемщика, будет наложено обременение. Поэтому перед обращением в банк важно учитывать не только условия кредитования, но и требования банка.

К заемщику

Клиент может получить кредит под залог машины в Тинькофф, если будет попадать под требования банка:

К автомобилю

Необходимые документы

Те, кто предоставляет дорогое авто в качестве залога и кто при этом ранее пользовался услугами Тинькофф Банка, освобождаются от предоставления этих справок.

Порядок оформления

Сначала клиент должен подать заявку в банк. Сделать это можно либо онлайн, либо лично в отделении. Существенной разницы между способами нет, первое разве что несколько ускоряет процедуру получения кредита.

Далее банку предоставляется стандартный пакет документов (все бумаги, указанные в пункте «Необходимые документы», а также анкета и заявление). После их проверки с банком подписывается первичный кредитный договор. Заявителю с этого момента дается ограниченное время на то, чтобы он оформил обременение на авто.

Внимание: все затраты, связанные с оформлением обременения, берет на себя заемщик. В среднем на это уходит не больше пяти тысяч рублей в независимости от региона.

После оформления обременения подписывается окончательный кредитный договор. В соответствии с его положениями деньги переводятся либо на безналичный счет клиента, либо выдаются в наличной форме, либо переводятся поставщику товаров или услуг (при получении целевого займа).

Краткое резюме статьи

Кредит под залог ПТС в Тинькофф более выгоден, чем получение займа без залога. Например, по залоговому займу дается уменьшенная процентная ставка от 9,9% годовых и увеличенная сумма ссуды — до 2 млн рублей.

Для получения кредитных средств залоговое авто должно соответствовать требованиям — например, его «возраст» не должен превышать 15 лет. Если условия соблюдены, главное в последствии — не нарушать обязательства по договору, иначе залоговую машину можно потерять.

Как обманывают автовладельцев при получении кредита под залог автомобиля

Содержание

Кредит под залог автомобиля — реальный способ быстро получить деньги, когда они нужны. Но такие сделки могут обернуться потерей машины и долговой ямой.

В этом материале совместно с юристами расскажем, какие риски скрывает кредит под залог авто, на что обращать внимание при подписании договора и что делать, если вы уже заложили машину.

Что такое кредит под залог автомобиля

Кредит под залог машины – это сделка, по условиям которой кредитор (банк, автоломбард, микрофинансовая организация) дает гражданину денежный займ под залог авто. Выдавая средства, кредитная организация забирает автомобиль до того момента, пока заемщик не погасит долг.

Преимущества кредита под залог авто:

Такие условия привлекают автовладельцев, срочно нуждающихся в деньгах, но у сделки есть подводные камни. О них пойдет речь ниже.

Плюсы и минусы автокредита

Автокредит – это целевой займ на покупку машины, который выдается под залог приобретаемого авто. В случае одобрения банк перечисляет на счет продавца денежные средства, а заемщик получает автомобиль.

Оформить автокредит можно в день обращения и в большинстве банков – без первоначального взноса и поручителей. В течение всего срока действия обязательств заемщик может пользоваться авто в своих целях без права продажи.

Плюсы автокредита:

Минусы автокредита:

Автосалоны, как правило, сотрудничают с несколькими банками, поэтому можно сравнить условия и выбрать оптимальные. Если у клиента плохая кредитная история, в автокредите могут отказать.

Деньги под залог ПТС и машины – в чем разница

Эти две услуги актуальны для тех, у кого уже есть машина, но срочно нужны деньги. Займ под залог авто отличается автозайма под ПТС тем, что компания забирает ТС водителя и оставляет на охраняемой стоянке до полного погашения долга.

Таким кредитованием занимаются автоломбарды. При выдаче средств они:

Недостаток займов под залог авто – короткие сроки кредитования (несколько месяцев), но долг можно погасить разовым платежом без каких-либо процентов.

При оформлении займа под залог ПТС можно получить 50-70% от стоимости авто на вторичке. Это связано с б о льшими рисками кредитной организации: пока водитель возвращает долг, машину могут угнать, разбить в ДТП и проч.

Взять деньги под залог ПТС можно и в МФО, хотя из-за небольшого финансового фонда фирмы редко предоставляют услугу. Ориентирована она на ИП и малый бизнес, для которых актуально использование машины во время несения обязательств. Правда, ставки займов на 4-5% выше банковских, зато пакет документов минимальный и ответ дается в течение одного дня.

Какой вариант выбрать

Выбор варианта зависит от того, насколько сильно нужен автомобиль и какая сумма требуется. Если на время несения обязательств можно обойтись без машины, можно взять деньги под залог авто и заодно выгадать по сумме. Если автомобиль необходим, особенно для работы, лучше сдать в залог ПТС.

Какие документы требуются для получения займа

В автоломбарды и МФО нужно предоставить:

Банки, помимо указанных документов для выдачи денег под залог ПТС автомобиля, также требуют:

Точный список документов можно узнать у менеджеров компании.

Какие риски у кредита под залог автомобиля

На сайтах крупных банков можно ознакомиться с условиями договора займа под залог автомобиля, а также рассчитать на кредитном калькуляторе примерный размер ежемесячных платежей, сумму переплаты и процентную ставку. Автовладелец может изучить договор, проконсультироваться с юристами и просчитать все риски заранее.

МФО и автоломбарды такой возможности не предоставляют, однако предлагают более низкую процентную ставку и выдают кредит в более короткий срок. Но где бы вы ни взяли кредит под залог машины, риски будут одинаковыми.

Риск 1: Можно лишиться автомобиля и остаться должным кредитору большую сумму денег.

Юрист, кандидат юридических наук Владислав Кукель:

– Нельзя сказать, что кредит под залог автомобиля опасен. Но он несет в себе возврат «тела займа», проценты за пользование кредитом и штрафы за просрочку платежей. Если оплаты не вносятся один-два месяца, сумма долга вырастает существенно.

Залог автомобиля – гарантия возврата кредитных средств. Если деньги не возвращаются, кредитор (банк, МФО, автоломбард) изымает автомобиль, а потом продает. При этом заемщик должен вернуть основной займ, проценты за пользование кредитом и штрафные неустойки.

Историй, когда человек терял автомобиль и оставался должен кредитной фирме, много. С точки зрения закона, мошенничества (то есть преступления, предусмотренного Уголовным кодексом РФ) здесь нет.

Риск 2: В кредитной организации предложат подписать не только договор займа под залог автомобиля, но еще и договор купли-продажи и лизинга. Подписав такие договоры, автовладелец продаст машину банку и возьмет ее в лизинг, то есть утратит на нее право владения.

Генеральный директор юридической компании Pavlenko Law Group, кандидат юридических наук Константин Павленко:

– Как правило, заемщики откликаются на рекламу «займы под залог ПТС», «кредит под залог авто» и т. п. По факту же в офисе компании они подписывают не только договор займа под залог авто или ПТС, но и договор купли-продажи и лизинга. Стоимость продажи авто оказывается значительно ниже рынка, а лизинговые платежи значительно выше.

Уровень правовой грамотности россиян крайне низок. Подписывая документы с заглавием «Договор купли-продажи» они не осознают, что с этого момента будут управлять фактически чужим автомобилем. При допущении просрочки хотя бы одного лизингового платежа запускается начисление неустоек по ростовщическим ставкам.

Могу поделиться собственным кейсом. Мой клиент продал лизинговой компании свой автомобиль за 1,2 млн и в течение года должен был заплатить 2,7 млн за ее фактический обратный выкуп. Сорвав один платеж, через неделю он получил требование о возврате авто и единовременной выплате платежей за весь год.

Более того, оказалось, что к его автомобилю прикрепили «маячок». Мошенники получили сведения о маршрутах клиента, месте жительства его и родственников, стали приезжать и «давить» в лучших традициях коллекторов 2000-х.

Иск к моему клиенту об истребовании авто и взыскании денежных средств также не заставил себя ждать. Главный инструмент противодействия в таких случаях – подать встречный иск о переквалификации подписанных договоров в договор займа под залог авто.

Однако практика по России неоднородная: лизинговая компания, оставшаяся ни с чем в одном регионе, возьмет свое в другом. Плюс, в Москве как раз сложилась практика в пользу таких лизингодателей.

В моем конкретном деле удалось «сыграть» на реформе судебной системы. Появилась перспектива дойти до вновь образованного кассационного суда в другом регионе, в связи с чем оппонент согласился на компромиссное мировое соглашение. Автомобиль остался у клиента, деньги возвращались уже по вполне рыночной процентной ставке. Но так бывает далеко не всегда.

Риск 3: В первый месяц вам предложат 1-3% по кредиту, однако могут не сказать, что со следующего месяца процентная ставка будет увеличиваться. Увеличение процента может предусматриваться за просрочку платежа даже на один день и достигать 20% от общей суммы долга.

Юрист, кандидат юридических наук Владислав Кукель:

– Схема сама по себе проста. Это сложный и запутанный кредитный договор со множеством условий досрочного расторжения, сложных процентов, пеней и штрафов. Когда клиент подписывает договор, менеджер со стороны кредитора сообщает лишь несколько дежурных маркетинговых фраз, например: «первый месяц – 0% по кредиту». Представитель кредитной организации может не сказать, что со второго месяца кредитования процент вырастет до 5%, а с третьего – до 25% годовых. Или о том, что санкции за просрочку возврата могут нарастать лавинообразно — от 0,01% за первую неделю просрочки до 1% в день за просрочку свыше двух месяцев.

Это написано в условиях кредитного договора. Часто эти условия идут как отдельный документ очень большого объема, размещаемый на сайте банка, автоломбарда или МФО. Ознакомиться и понять его сможет не каждый профессионал.

Почему не стоит закладывать машину в банк

Какие бы условия ни предложил вам автоломбард, банк или МФО, помните, что в любом случае вы окажетесь в проигрыше:

Но если вы приняли это решение:

Юрист, кандидат юридических наук Владислав Кукель:

– При заключении договора самое главное – не торопиться. Если вас подгоняют обстоятельства или менеджер, откажитесь от подписания сегодня. Если условия размещены на сайте, ознакомьтесь с ними заранее, накануне подписания. Как вариант – нанять юриста, специализирующегося на банковском праве и кредитных договорах. И выбирайте крупный банк. Чем крупнее банк, тем меньше шансов нарваться на мошенников.

Нужно внимательно читать договор. В кредитном договоре, как правило, содержится график платежей. Платить нужно строго по нему. Некоторые банки выставляют штрафные санкции также и за досрочное погашение кредита.

Что делать, если машина уже заложена в банк

Если вы уже сдали машину в залог, строго следуйте условиям договора и графику платежей. Не допускайте даже дня просрочки, чтобы не рисковать своим автомобилем и не получить пени или штрафные санкции.

Юрист, кандидат юридических наук Владислав Кукель:

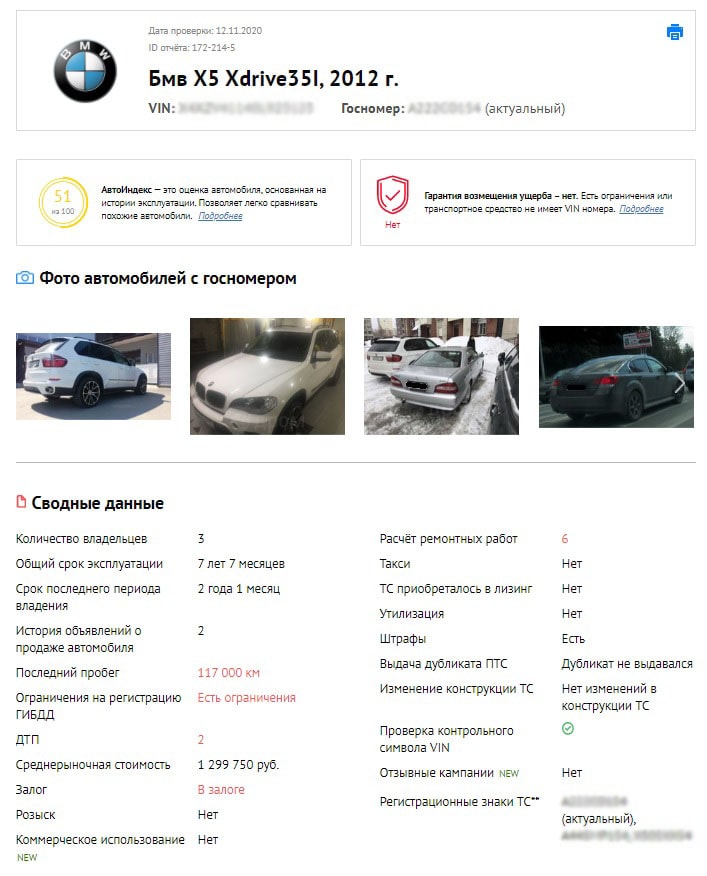

– Если договор уже заключен, возьмите его, платежные документы по нему и идите к юристу за консультацией. Цель консультации – понять, правильно ли вы гасите кредит и как можно погасить его досрочно с минимальными потерями для вас. Если договор не содержит неприемлемых для вас условий и он выполним, исполняйте его спокойно. Но по окончании платежей обязательно получите справку об отсутствии задолженности и документов (допсоглашений), свидетельствующих о расторжении кредитного договора (а вместе с ним и залога на авто). После этих процедур проверьте автомобиль на залог самостоятельно через avtocod.ru, например.

Часто бывает, что кредитор забывает снять ограничения, и в базе автомобиль «висит» как заложенный. В таком случае нужно обратиться в кредитную организацию и потребовать снять залог.

Автор: Ирина Джиоева

Как вы считаете, стоит ли закладывать автомобиль в кредитную организацию, если срочно нужны деньги? Какие альтернативные варианты сможете предложить? Напишите в комментариях.

Кредит под залог автомобиля в Тинькофф Банке

Кредит под залог ПТС в Тинькофф Банке позволяет получить деньги под выгодный процент.

В этой статье разберемся с особенностями и условиями кредитования под залог авто.

Кредит под залог автомобиля в Тинькофф Банке — условия и тариф

| Максимальная сумма, руб. | 3 000 000 |

| Процентная ставка | От 7,9% до 22,0% Зависит от участия/неучастия клиента в программе страховой защиты. |

| Срок | 3-60 мес. |

| Подключение к Программе страхования | 0,3% от взятой суммы |

| Штраф при просрочке | 0,1% от суммы долга |

После выплаты кредита залоговое обременение снимается бесплатно. Если заемщик отказался от кредита в момент подготовки банком залогового уведомления, за прекращение залога банк взимает 5 тысяч рублей.

Требования к заемщику и необходимые документы

Заемщиком может стать каждый, соответствующий критериям банка:

Иметь автомобиль в собственности необязательно, однако владелец транспорта должен быть готов выступать в роли гаранта выполнения обязательств и передачи имущества в залоговое обеспечение.

Требования к машине

Транспортное средство должно отвечать простым требованиям Тинькофф банка:

Банк допускает наличие незначительных повреждений, царапин, если они в процессе осмотра автомобиля были расценены как не влияющие на основные характеристики и ликвидность имущества.

Как оформить в Тинькофф Банке кредит под залог автомобиля — заявка онлайн

Залоговые кредиты оформляются несколько иначе, чем классически потребительские займы. Основанием для выдачи средств станет поданная через сайт банка заявка.

Как получить деньги — наличными или на карту

На встречу представитель Тинькофф привезет дебетовую карточку, выпущенную специально для перечисления кредитных средств. Регистрация залога проходит в течение 2 рабочих дней, после чего на телефон заемщика приходит СМС, а на карте окажется доступной согласованная сумма. Деньги можно снять в виде наличных через любой банкомат (от 3 тысяч — без комиссии), либо тратить сразу с карты.

Можно ли пользоваться автомобилем пока он в залоге

Передача автомашины в залоговое обеспечение по кредиту в Тинькофф не предусматривает фактических ограничений в праве пользования. Заемщик или собственник транспортного средства продолжает эксплуатировать его на всем протяжении погашения.

Обременение накладывают только на право распоряжаться автомобилем – его невозможно продать или переписать на другого владельца, пока кредитор не снимет ограничений.

Кредитный калькулятор

Рассчитать кредит под залог авто вы можете на калькуляторе. Укажите необходимые параметры.

Плюсы и минусы кредита под залог автомобиля в Тинькофф банке

К достоинствам кредита под залог машины от банка Тинькофф относят:

Решение об оформлении кредита принимают с учетом некоторых недостатков:

Есть ли ограничения и какие авто не возьмут в качестве залога

Для залога подойдут легковые машины на ходу, однако в некоторых случаях кредитор отказывает в выдаче средств:

Внимание. Машина должна быть застрахована в рамках ОСАГО.

Как проходит оценка авто

Сумму кредита и окончательные условия финансирования определяют на основании осмотра и оценки транспортного средства.

Уполномоченное банком лицо проверит автомобиль, обращая внимание на:

Возможно, сотрудник попросит завести двигатель, чтобы убедиться в технической исправности машины.

По факту оценки транспортного средства банк сможет определить максимальную доступную сумму, исходя из стоимости залога.

Почему могут отказать в выдаче займа под ПТС и что делать

К распространенным основаниям для отклонения заявки относят:

Банк оценивает перспективы возврата средств на основании анализа совокупности факторов – кредитная репутация заемщика, платежеспособность и надежность.

Как оплачивать задолженность

Кредит погашают, пополняя счет регулярными равными платежами. Сумму, указанную в графике платежей, вносят любым доступным способом заблаговременно, чтобы к дате оплаты средства поступили на счет.

Дату и сумму платежа уточняют из графика платежей, являющимся приложением к кредитному соглашению.

Для погашения задолженности используют:

Условия досрочного погашения

Для досрочного погашения клиент должен предварительно подать в банк заявку. Ее можно отправить через личный кабинет, мобильное приложение, либо позвонив в службу поддержки банка.

Страховка по кредиту

В целях снижения рисков, связанных с невозвратом долга, Тинькофф банк предлагает заемщикам подключиться к участию в Программе страхования.

При наступления страхового случая возвратом средств кредитору будет заниматься страховщик. Право на выплату по страховке возникает в следующих ситуациях:

Отзывы клиентов о кредите под залог авто в Тинькофф

Клиенты банка высоко отмечают качество работы дистанционных сервисов Тинькофф и простоту оформления. Положительные отзывы преобладают в отзывах о мобильном приложении и инструментах, размещенных на сайте организации.

О кредите под залог заемщики высказываются по разному, в зависимости от ситуации конкретного заемщика:

«Какими бы ни были обещания банка, внимательно читайте условия подписываемого договора, чтобы потом не жалеть. Не сразу заметила, что за отказ от оформления залога банк берет деньги. Нужно быть готовым к этим расходам сразу».

«Один из самых удобных банков. Сомневалась в выдаче средств из-за просрочек, однако банк согласовал нужную сумму. Все оплаты проводила по карточке, которую привез курьер.»

«В ходе оформления кредита под залог авто выяснилось, что моя ставка вдвое больше обещанного на сайте. Банк страхует себя от рисков, и при отказе от страховки поднимает ставку сразу на 5 пунктов. К самим сотрудникам банка претензий нет – оперативно отвечают, грамотно разъясняют действия при оформлении.»