3 ндфл за свое обучение 2021

Как получить налоговый вычет за обучение

Для всех, кто оплачивал вуз, детский сад или автошколу

Этот материал обновлен 12.04.2021

В 2017 году налоговая заплатила мне 33 тысячи рублей. Это мой налоговый вычет за обучение. Вот как я его получила.

Я поступила в институт в 2012 году на платное отделение. Параллельно устроилась на работу, чтобы самостоятельно платить за учебу. В начале 2017 года я решила получить налоговый вычет. Обычно заявление на налоговый вычет подают раз в год. Но я подала сразу за три года: 2014, 2015 и 2016.

Для этого мне понадобились документы из института, справка с работы, налоговая декларация и несколько заявлений. Большую часть процесса можно было пройти в своей же бухгалтерии, но, так как я уволилась, мне пришлось проходить все этапы самостоятельно.

Как получить налоговый вычет за обучение

Кто может получить налоговый вычет

Вычет получают граждане с налогооблагаемым доходом. Если вы работаете официально и получаете зарплату, то уплачиваете с нее налог на доходы — 13%.

Когда тратите деньги на полезные для государства дела, государство возвращает часть этого налога.

Неработающие пенсионеры и безработные студенты зарплаты не получают и подоходного налога не платят, поэтому вычет им не полагается (ст. 219 НК). Вычет не смогут получить индивидуальные предприниматели, выбравшие упрощенную систему налогообложения, единый налог на вмененный доход и патентную систему. Также вычет не предусматривается при оплате учебы за счет материнского капитала (подп. 2, п. 1, ст. 219 НК).

Вычет можно получить за себя или за близких родственников — детей, сестер и братьев в возрасте до 24 лет, — если вы оплачивали их обучение. Важно, чтобы они учились на дневном отделении, а не заочно. Если вы платите сами за себя, то форма обучения значения не имеет.

Вычет получают с расходов на обучение в вузе, детских садах, школах, автошколах или центрах по изучению иностранных языков. Главное, чтобы у учреждения была лицензия на осуществление образовательной деятельности. Неважно, государственная это организация или частная.

Сколько денег можно получить

Налоговый вычет можно получить за три прошедших года. В 2021 году можно получить вычет за 2020, 2019 и 2018 годы.

При получении вычета важна дата оплаты семестра, а не дата его начала. Например, вы оплатили семестр в декабре 2019 года, а начался он в январе 2020. Этот чек прикрепляют к заявлению за 2019 год, а не за 2020.

Как получить налоговый вычет

Легче всего подать документы на работе: вам нужно будет только привезти уведомление из налоговой о праве на вычет, остальное в бухгалтерии сделают за вас (п. 2 ст. 219 НК РФ). Но мне этот вариант не подошел, потому что я уже уволилась.

Если у вас есть личный кабинет на сайте налоговой службы — подавайте заявление там. Чтобы получить доступ к кабинету, придется обратиться в ближайшую налоговую. Также подойдут логин и пароль от сайта госуслуг.

У меня не было доступа, и я отдавала документы лично.

Как собрать документы

Для налогового вычета нужна пачка документов:

Документы из учебного заведения. Вам понадобятся копии договора и лицензии на образовательные услуги. Если сведения о лицензии есть в договоре, ее можно не прикладывать — налоговая проверит информацию в электронных реестрах. Также нужны документы об оплате: чеки, квитанции, платежные поручения.

Еще вам потребуются оригиналы платежных чеков. Если вы потеряли чек, его можно восстановить в бухгалтерии института или в банке (если оплата проводилась безналично). Я потеряла один чек. Восстановление чека обошлось мне в 160 Р и два часа потерянного времени: пришлось ехать в институт и писать заявление на получение копии платежного документа.

Если плату за обучение повышали, то надо предоставить документы, подтверждающие повышение.

Перед тем как ехать в бухгалтерию за справкой, позвоните и спросите, готова ли она. Я пару раз приезжала к назначенному сроку, а потом ждала, потому что в бухгалтерии не успевали ее оформить.

Декларация 3-НДФЛ за каждый год. Декларацию оформляют от руки на бланке, на сайте nalog.ru или на сайтах-помощниках. Сейчас в личном кабинете налогоплательщика это сделать проще всего, а платить за составление и отправку не нужно.

Для заполнения декларации вам понадобятся паспортные данные, чеки из кассы учебного заведения для расчета суммы налогового вычета и сведения из справки 2-НДФЛ : данные о работодателе, коды и суммы доходов.

Заявление о возврате НДФЛ с 2020 года входит в состав декларации. За прошлые годы заполните его от руки или в электронном виде в личном кабинете налогоплательщика. В заявлении укажите реквизиты банка и номер вашего счета, на который государство перечислит вам деньги.

Образец заявления о возврате за периоды до 2020 годаRTF, 13 KБ

В заявлении можно указать сразу общую сумму вычета за несколько лет.

Как подать заявление в налоговую

Я собрала все документы и поехала в налоговую. Я заложила на это приключение целый день, но на деле справилась за полчаса.

Я взяла номер электронной очереди, и меня пригласили к двум окошкам. В первом сдала все документы, кроме заявления. Заявление отдала во втором окне. Со всем справилась за полчаса.

Налоговая проверяет документы до трех месяцев. Инспектор может найти ошибки и отказать в налоговом вычете — тогда придется подавать документы заново. В таком случае при заполнении надо указать, что вы подаете корректирующую декларацию.

С моими документами всё оказалось в порядке. Уже через месяц я получила свой налоговый вычет на банковский счет.

Запомнить

1. Подать документы можно онлайн, через ЛК ФЛ на налог.ру, без личного визита в инспекцию ФНС.

2. Копии лицензии с меня не требовали (подавал за обучение на частных языковых курсах в 2016 и за обучение в гос.вузе в 2018).

Теоретический, помогите, пожалуйста, как это сделать онлайн

Теоретический, то есть вы вообще не ездили в налоговую?

Rinata, Я тоже подавал через личный кабинет и никуда не ездил

ElenA, электронную подпись можно получить прям на сайте налоговой

Налоговый вычет за обучение

Что такое налоговый вычет за обучение

Если вы потратили деньги на обучение, лечение, покупку квартиры или понесли другие затраты, учтенные Налоговым Кодексом РФ, вам полагается возврат части выплаченного в бюджет налога – НДФЛ.

Сумма вычета зависит от вида расходов, размера ваших затрат и других условий, описанных в ст. 219 и 220 НК РФ.

Чтобы помочь вам разобраться во всех нюансах налогового вычета за обучение, мы создали видео-инструкцию. В ней мы подробно рассказали о том, что такое вычет за обучение, кто имеет на него право, можно ли вернуть налог за учебу ребенка.

Итак, как рассчитать налоговый вычет за обучение и какая сумма НДФЛ вернется на счет — в примерах и пояснениях экспертов онлайн-сервиса НДФЛка.ру.

Кто имеет право на возврат налога

Вы имеете право претендовать на возврат налога за учебу, если официально трудоустроены и ваш работодатель ежемесячно отчисляет в бюджет 13% вашей зарплаты.

Если у вас есть другие источники дохода, например, вы сдаете в аренду квартиру или автомобиль и платите с этих доходов 13%, вы также можете подавать декларацию 3-НДФЛ и заявлять свое право на налоговый вычет.

Суть налогового вычета – это возврат уже выплаченного в бюджет налога или освобождение от его уплаты до тех пор, пока вычет не будет полностью исчерпан. Поэтому на налоговый вычет НЕ имеют право те, кто не платит НДФЛ или платит его по отличной от 13% ставке.

В этот список попадают неработающие пенсионеры, студенты без дохода, мамы в декретном отпуске. Все эти категории не платят подоходный налог, а значит, не имеют право на налоговый вычет.

Кроме того индивидуальные предприниматели на УСН (упрощенной системе налогообложения), плательщики ЕНВД (единого налога на вмененный доход), лица, работающие по патенту также не могут рассчитывать на налоговый возврат за обучение.

Вычет за обучение применяется, если вы учились на свои деньги, а не получили их от работодателя или государства. Поэтому оплата учебы материнским капиталом, согласно подп. 2, п. 1, ст. 219 НК, не попадает в налоговый вычет.

Получите налоговый вычет в течение недели с услугой Быстровычет!

Как получить налоговый вычет за свое обучение

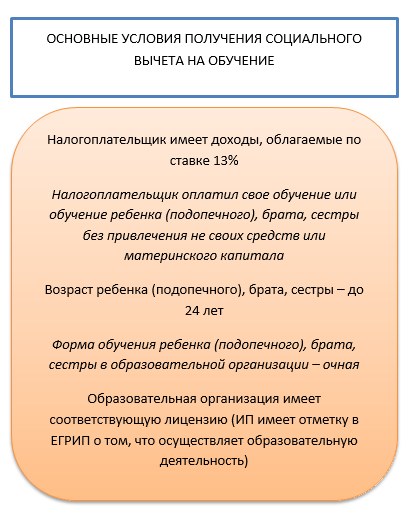

Учиться в вузе, колледже или на курсах вы можете в любой форме – дневной, вечерней, заочной, дистанционной. Чтобы вернуть часть расходов, должны быть выполнены условия:

Вуз может находиться за границей, это не помеха для возврата налога.

Для того чтобы вернуть налог, вы должны подать в инспекцию по месту жительства пакет документов, включая декларацию 3-НДФЛ и заявление на вычет.

Быстрая регистрация и помощь налогового эксперта!

Как получить возврат налога за обучение ребенка, брата или сестры

Вычет НДФЛ за обучение можно получить не только за себя. Если вы оплачивали учебу своим детям, братьям или сестрам, вам также положен налоговый вычет.

При этом должны быть соблюдены условия:

Итак, если вы хотите в будущем получить возврат НДФЛ за обучение, то перед тем, как поступить в вуз или на курсы вождения, определить ребенка в детский сад или школу, обязательно проверьте в учебном заведении лицензию на осуществление образовательной деятельности.

Помните: вы не можете получить налоговый вычет за услуги репетитора, даже если репетитор работает официально по патенту. Только в том случае, если репетитор оформил ИП, открыл школу и получил лицензию на ведение образовательной деятельности, можно претендовать на возврат налога за обучение.

Оформите заказ, и мы заполним для вас декларацию 3-НДФЛ!

Если ваш преподаватель — индивидуальный предприниматель

При обучении у индивидуального предпринимателя есть нюансы. Все зависит от того, как ИП осуществляет свою деятельность — непосредственно или с привлечением педагогических работников (п. 1 и 5 статьи 32 Закона №273-ФЗ).

Если ИП привлекает других педагогических работников, у него должна быть лицензия. Только в этом случае вы сможете получить налоговый вычет за обучение у такого предпринимателя.

Если ИП работает один и лично обучает вас или вашего ребенка. В этом случае у него может и не быть лицензии (п. 2 статьи 91 Закона №273-ФЗ). И это не будет препятствием для получения вами налогового вычета за обучение.

Для того чтобы вернуть налог, вы должны подать в инспекцию по месту жительства пакет документов, включая декларацию 3-НДФЛ и заявление на вычет.

Есть вопрос или нужно заполнить

3-НДФЛ — мы вам поможем!

Сколько денег можно получить

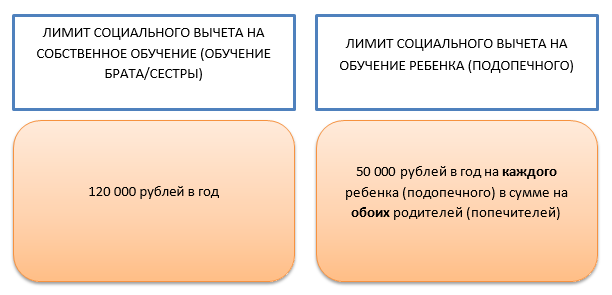

Совокупный размер социального вычета, который включает в себя лечение, обучение, пенсионные взносы, не может быть больше 120 тыс. рублей.

Это значит, что сколько бы вы ни понесли расходов по этим статьям, налоговый возврат не превысит 13% от этой суммы, то есть 15,6 тыс. рублей. Это ограничение касается как вычета за собственное обучение, так и за обучение братьев и сестер.

Учеба детей идет отдельной статьей

Вычет за каждого ребенка составляет 50 тыс. рублей. Это значит, что вы можете получить 6,5 тыс. рублей.

Например, если в течение одного года вы платили и за себя и за двоих детей, общая сумма к возврату рассчитывается так: 15,6 тыс. рублей за вас + 6,5 тыс. рублей за первого ребенка + 6,5 тыс. рублей за второго. В итоге за год вы получите 28,6 тыс. рублей.

Главное условие – сумма возврата не может быть больше подоходного налога, уплаченного вами в течение года. В противном случае остаток на следующие периоды не переносится и сгорает.

Обратите внимание: если вы решили оплатить сразу все пять лет учебы в вузе, налоговый вычет вы получите только один раз, за тот год, когда непосредственно вносили оплату. Его размер не превысит 120 тыс. рублей (15,6 тыс. рублей к возврату). Поэтому если вы оплачиваете дорогое обучение, мы рекомендуем это делать ежегодно, а не сразу за несколько лет.

Получите налоговый вычет в течение недели с услугой Быстровычет!

Документы для вычета за обучение

Документы из образовательного учреждения:

Прикладывать лицензию не обязательно, если ее реквизиты указаны в договоре. Копии можно заверить в учебном заведении или лично.

Если вуз находится за пределами России, то необходим пакет документов, который выдает вуз при поступлении. В числе прочих в пакет должен входить документ о том, что вуз имеет право вести образовательную деятельность. В ИФНС подается нотариально заверенные переводы.

Платежные документы: квитанции, платежные поручения, чеки. Восстановить потерянный документ можно там, где вы платили: получить справку об оплате из бухгалтерии вуза или подтверждение платежей в вашем банке. Если стоимость обучения менялась, не забудьте приложить подтверждающий документ.

Справка 2-НДФЛ. Выдает бухгалтерия вашей компании. Если в течение отчетного года вы поменяли несколько рабочих мест, необходимо предоставить 2-НДФЛ от каждого работодателя.

Декларации 3-НДФЛ. В ИФНС предоставляется оригинал.

Заявление о возврате налога. В нем указываются реквизиты счета, куда будут перечислены деньги после применения вычета.

Паспорт. Принимается заверенная копия.

Если вы оплачивали обучение своих детей, дополнительно предоставляется:

Для получения вычета за обучение брата или сестры требуются:

Узнайте, какие документы необходимо подать в вашем случае!

Когда возможен возврат НДФЛ за обучение

Ситуации, при которых возможен возврат НДФЛ за обучение, перечислены в подп. 2 п. 1 ст. 219 НК РФ (см. таблицу):

Кто может вернуть НДФЛ

Условия, при которых возможен социальный вычет на обучение

Сумма вычета при расчете подлежащего возврату НДФЛ

Налогоплательщик за свое обучение в образовательных учреждениях

Возраст обучаемого и форма обучения значения не имеет

В размере фактических расходов, но не более 120 000 руб. (в сумме с другими расходами налогоплательщика: оплата своего лечения, лечения членов семьи, кроме дорогостоящего лечения, уплата пенсионных (страховых) взносов и доп. взносов на накопительную часть трудовой пенсии)

Брат (сестра) обучающегося по очной форме обучения в образовательных учреждениях

Возраст обучающегося брата (сестры) — не более 24 лет

Родители за обучение своих детей по очной форме обучения

Возраст детей не должен превышать 24 лет

В сумме потраченных на обучение, но не более 50 000 руб. на каждого ребенка в общей сумме на обоих родителей (опекуна или попечителя)

Опекун за обучение подопечного по очной форме обучения в образовательных учреждениях

Возраст подопечного до 18 лет

Исполняющие обязанности опекуна или попечителя за очное обучение бывших подопечных после прекращения опеки

Возраст бывших подопечных не должен быть выше 24 лет

Прежде чем претендовать на возврат налога, следует проверить, выполняются ли установленные НК РФ критерии получения вычета на обучение. А именно — лицо, претендующее на возврат НДФЛ:

Если перечисленные критерии выполняются, для возврата НДФЛ потребуется оформить заявление и декларацию 3-НДФЛ. Как это сделать, расскажем в следующих разделах.

Обратите внимание! С отчетности за 2020 год форму 3-НДФЛ нужно оформлять на обновленном бланке, утв. приказом ФНС от 28.08.2020 № ЕД-7-11/615@.

Что изменилось в формуляре, рассказали эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Обзорный материал, чтобы узнать все подробности нововведений.

Когда вернуть налог не получится

НДФЛ со стоимости обучения вернуть не получится, если (например):

Перечисленные ситуации невозможности возврата НДФЛ при оплате обучения связаны в основном:

Понять, почему лицо, работающее дистанционно за границей, не сможет вернуть НДФЛ за обучение, поможет статья «Дистанционщик за рубежом: взносы платим, НДФЛ — нет».

Поскольку речь идет об оплате обучения, появляется закономерный вопрос: влияет ли содержание программы обучения и (или) форма образовательного учреждения на возможность возврата НДФЛ? Узнайте об этом из следующего раздела.

За какой вид обучения можно вернуть НДФЛ

В ст. 219 НК РФ, посвященной условиям предоставления социального налогового вычета со стоимости обучения, нет каких-либо указаний или запретов, касающихся формы образовательных учреждений и программ обучения.

Это означает, что законодательство не ставит право на получение вычета и возврат НДФЛ в зависимость:

Какие учреждения входят в систему отечественного образования — см. на схеме:

Учетно-организационные аспекты работы образовательных учреждений изучайте по размещенным на нашем сайте материалам:

Документальное обоснование права на возврат НДФЛ: что собрать, а что заполнить

Все бумаги, которые требуется отправить налоговикам в ситуации возврата НДФЛ от стоимости обучения, можно поделить на 3 группы:

С перечнем документов, которые нужно собрать претендующему на возврат НДФЛ лицу, поможет ознакомиться представленная ниже схема:

Детальные подробности об обязательных документах — см. в материале «Как вернуть НДФЛ за обучение».

Особое внимание следует обратить на нюансы оформления документов. Например:

Заполнить заявление на возврат подоходного налога вам поможет видеоурок, который размещен на нашем YouTube-канале — «Составляем заявление на возврат НДФЛ (образец, бланк)».

О нюансах заполнения заявления на возврат НДФЛ узнайте из статей:

Не менее ответственный момент — заполнение 3-НДФЛ. Как это сделать, расскажем далее.

Как составить декларацию 3-НДФЛ за учебу

Заполнение декларации 3-НДФЛ за обучение может происходить несколькими способами. Например: заполнить бланк декларации вручную, обратиться в консалтинговую компанию или к профессиональным консультантам. Одним из распространенных способов оформления декларации 3-НДФЛ за учебу является применение компьютерной программы, размещенной на сайте ФНС. Остановимся детальнее на этом варианте.

Схема работы с программой при заполнении декларации 3-НДФЛ за обучение:

Проверьте правильно ли вы заполнили декларацию 3-НДФЛ на обучение ребенка с помощью разъяснений от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Алгоритм фиксирования в программе необходимых условий и последовательность занесения исходной информации представлены в таблице:

Как получить вычет за обучение в 2021 году

Кто имеет право на социальный вычет за образование

Любое физическое лицо при получении дохода обязано уплачивать в госбюджет налог с этого дохода. Для физлиц таковым выступает налог на доходы физических лиц – НДФЛ. Государство предоставляет своим гражданам различные льготы в части уплаты налогов. Одной из таких льгот по НДФЛ служит право на получение социального вычета на обучение (ст. 219 НК РФ).

Стоит учесть, что не для каждого вида дохода ставки НДФЛ едины. Основная ставка НДФЛ – 13%. Но есть и другие:

Таким образом, если вы в одном налоговом периоде (календарном году) получали доходы, облагаемые по ставке 13%, и платно обучались, то имеете право на получение вычета на обучение.

Также есть право на вычет, если облагаемый доход получали вы, а обучение проходил ваш ребенок (подопечный), брат или сестра. При этом платили за обучение так же вы.

Обобщим на схеме, кто имеет право на социальный вычет на обучение, а кто – нет.

Суть вычета по НДФЛ

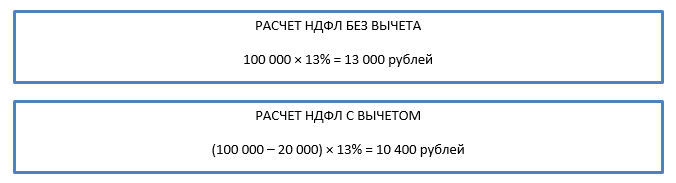

В чем заключается смысл вычета по НДФЛ? Вычетов по НДФЛ несколько видов, но суть их применения едина.

НДФЛ рассчитывают как процент от налоговой базы. А вычет – это сумма, на которую можно уменьшить налоговую базу.

Рассмотрим на примере. Путь доход за год составил 100 000 рублей. Вычет – 20 000 рублей. Каков будет налог без применения вычета и с применением вычета?

Таким образом, при применении вычета НДФЛ становится меньше. Если расчет налоговой базы за год был сделан без учета вычета, то НДФЛ переплачен, а переплату можно вернуть.

Следующий вопрос, какой размер налогового вычета можно применить.

Лимит по размеру социального вычета на обучение

Вычет равен размеру фактически произведенных затрат на обучение (подп. 2 п. 1 ст. 219 НК РФ). Данная сумма должна быть уплачена в течение налогового периода (календарного года). Однако для нее есть лимит. Причем различают 2 вида лимита:

Таким образом, максимально от применения социального вычета можно вернуть переплату по НДФЛ в размере: 120 000 × 13% = 15 600 рублей.

Повторим, что помимо вычета на обучение есть еще вычет на лечение, на пенсионные взносы и прочие виды социального вычета. Лимит в размере 120 000 рублей действует суммарно по всем социальным вычетам (кроме дорогостоящего лечения и обучения детей).

Если вдруг налоговая база по НДФЛ за год меньше размера вычета, то налог к уплате за год равен 0, а остаток не переносится на следующий налоговый период (календарный год).

Каким образом можно вернуть переплаченный НДФЛ с учетом вычета за обучение?

Способы возврата НДФЛ – применения вычета

Итак, без применения вычета получается переплата НДФЛ в бюджет. Каким же образом можно вернуть указанную переплату? Есть 2 пути получения вычета:

Работодатель выплачивает зарплату и ежемесячно удерживает из нее НДФЛ и перечисляет его в бюджет. Если получать вычет через работодателя, он будет ежемесячно уменьшать налоговую базу на вычет. Соответственно, уменьшать НДФЛ к уплате в бюджет. И по факту вы будете получать на руки бОльшую сумму.

Во втором случае работодатель исчисляет НДФЛ без учета вычета, поэтому получается переплата НДФЛ. По окончании налогового периода вы самостоятельно обращаетесь в налоговую, подтверждаете своё право на вычет, и налоговая возвращает сумму переплаты по НДФЛ.

Таким образом, можно получать вычет НДФЛ постепенно в течение года через работодателя либо единовременно целиком в следующем налоговом периоде.

Необходимые условия возврата НДФЛ за обучение

Некоторые важные условия мы уже приводили. Добавим еще несколько и обобщим все важные нюансы получения вычета на обучение.

Одно из основных условий получения налогового вычета на обучение – наличие соответствующей лицензии у образовательной организации или же записи в ЕГРИП о том, что индивидуальный предприниматель занимается образовательной деятельностью (т. к. ИП, занимающиеся образованием без привлечения сторонних лиц, имеют право не получать лицензию).

Вынесем основные условия получения вычета на обучение на схему:

Да, можно, так как очная и заочная формы обучения различаются форматом общения ученик-учитель. При дистанционке очный формат не прекращался, он лишь перешел в иную форму – онлайн.

Порядок получения вычета

Как уже говорилось, есть 2 способа применить социальный налоговый вычет. Рассмотрим порядок его получения для каждого способа.

ВЫЧЕТ У РАБОТОДАТЕЛЯ

Для получения вычета на обучение у работодателя вы должны подтвердить свое право на него в налоговом органе и лишь потом обращаться к работодателю. Представим алгоритм действий в таблице.

ДЕЙСТВИЯ

РЕЗУЛЬТАТ

2. Договор с образовательным учреждением.

4. Документы, подтверждающие оплату денежными средствами налогоплательщика.

Для получения вычета на обучение детей и брата/сестры дополнительно нужны:

2. Заявление в свободной форме.

Если работодатель не стал применять вычет, ему придется пересчитать налог и вернуть излишне удержанный.

Если работодатель не успел включить всю положенную сумму вычета в расчет налоговой базы (например, налогоплательщик обратился к нему в конце года), то перенести неиспользованную часть на следующий год нельзя, но можно вернуть неиспользованный остаток, самостоятельно обратившись в налоговую.

САМОСТОЯТЕЛЬНОЕ ПОЛУЧЕНИЕ ВЫЧЕТА

Если налогоплательщик не обращался к работодателю за применением вычета на обучение, он может вернуть переплату по налогу самостоятельно. Алгоритм действий представим в таблице.

ДЕЙСТВИЯ

РЕЗУЛЬТАТ

2. Справки о доходах физлица (2-НДФЛ).

3. Договор с образовательным учреждением.

5. Документы, подтверждающие оплату денежными средствами налогоплательщика.

Для получения вычета на обучение детей и брата/сестры дополнительно нужны:

Если пропустили срок подачи декларации 3-НДФЛ на получение вычета за обучение, можете это сделать за 3 предыдущих года. Например, если у вас в 2018 году выполнялись все условия для получения вычета, но вы по каким-либо причинам его не использовали, то в 2021 году еще можете это сделать. А вот получить вычет за 2017 год уже поздно.

Далее рассмотрим подробнее порядок заполнения декларации 3-НДФЛ для получения социального вычета на обучение в 2021 году.

Как заполнить и сдать 3-НДФЛ для возврата за обучение

Наиболее удобный и быстрый способ рассказать налоговой о своем праве на вычет – заполнить декларацию онлайн на сайте ФНС:

СРОК ДЛЯ ПОДАЧИ ДЕКЛАРАЦИИ

Если не декларируете свои доходы, а заполняете 3-НДФЛ лишь для получения вычетов, то жестких сроков для ее сдачи нет. Можете сделать это в течение последующих трех лет после года возникновения права на вычет.

КАК СДАТЬ ДЕКЛАРАЦИЮ

Как уже говорилось, сдать 3-НДФЛ для получения вычета можно как лично на бумаге (заполнить бланк ручкой на бумаге или распечатать заполненную версию из программы):

Так и в электронном виде – через личный кабинет на сайте ФНС, что будет быстрее и проще.

ЗАПОЛНЕНИЕ 3-НДФЛ С ВЫЧЕТОМ НА ОБУЧЕНИЕ

Если всё же решили заполнять бланк на бумаге, можете скачать форму, используемую в 2021 году для отчета за 2020-й, здесь:

У нас дана декларация 3-НДФЛ в полном составе. Какие листы использовать и как их заполнять для получения вычета на обучение, рассмотрим ниже. Допустим, что никаких иных вычетов и дополнительных доходов при этом не заявлено.

Вот листы, обязательные для заполнения для получения вычета на обучение.

ЛИСТ

КОММЕНТАРИИ ПО ЗАПОЛНЕНИЮ

Первичную декларацию подают с номером корректировки «0–». Все последующие – это корректировки. Их нумеруют по порядку: «1–», «2–» и так далее.

Налоговый период – 34, отчетный год – 2020, код категории налогоплательщика – 760, код статуса налогоплательщика – 1.

Строка 010 – «2 – возврат из бюджета»

Строка 020 – КБК НДФЛ 182 1 01 02 010 01 1000 110

Строка 030 – указывают тот ОКТМО, по которому прошла уплата излишка НДФЛ (ОКТМО налогового агента можно найти в справке 2-НДФЛ). Если их несколько, то заполняют несколько блоков строк 010 – 050

Строка 040 – не заполняют

Строка 050 = строка 160 раздела 2 (исчисленная сумма к возврату из бюджета)

Здесь заполняют только вторую часть «о возврате». Первая часть «о зачете» оставляют пустой.

Строка 095 – порядковый номер заявления

данные для строк 100 (сумма возврата), 110 (КБК), 120 (ОКТМО) – берут из соответствующих строк раздела 1

Строка 130 – ГД.00.2020

Далее вносят данные банковского счета, на который должны быть перечислены деньги. Здесь важно вписать номер расчетного счета, а не номер банковской карты.

Строка 002 – «3 – иное»

Строка 010 – содержит общую сумму доходов суммарно из всех справок 2-НДФЛ

Строка 020 – заполняют, если заполнено Приложение 4

Строка 030 = строка 010 – строка 020

Строка 040 = сумма всех вычетов (стр. 200 Приложения 5)

Строка 060 = строка 030 – строка 040

Строка 070 = строка 060 × 13%

Строка 080 = сумма налога, удержанная работодателем (берут из справок 2-НДФЛ)

Строка 160 = строка 080 – строка 070. Это означает, что при расчете налога с применением вычета его размер меньше, чем тот, который удержан работодателем. Поэтому возникает переплата (указывают в стр. 160), и эта сумма подлежит возврату из бюджета.

Если было несколько источников дохода, заполняют несколько разделов приложения.

Строка 020 – «07» для доходов по трудовым договорам

Раздел 1. Работодатели – налоговые агенты обычно предоставляют стандартные налоговые вычеты на детей. Данные о предоставленных работодателем стандартных вычетах указаны в справке о доходах (2-НДФЛ). Их следует перенести в строку 070. Если не дозаявляете другие стандартные вычеты, то строка 080 = строке 070.

Раздел 2. В строке 100 отражают затраты на обучение детей (подопечных), но не более 50 000 рублей на каждого ребенка (т. е., если обучающихся детей двое, ставят не более 100 000 руб. и т. д.). Необходимо помнить, что вычет суммарный на обоих родителей.

Строка 120 = строка 100

Раздел 3. В строку 130 вносят сумму оплаты за свое обучение (брата, сестры), но не более 120 000 (напоминаем, что ограничение в 120 000 рублей действует на всю сумму социальных вычетов, указанных в этом разделе).

Строка 180 = строка 130 (при условии отсутствия иных вычетов)

В строке 181 указывают социальные вычеты, которые предоставил налоговый агент (например, если декларацию заполняют при дозаявлении социального вычета на обучение, когда часть из него предоставил налоговый агент – работодатель). Если за вычетом к работодателю и не обращались, эту строку не заполняют.

Строка 190 = строка 181 + строка 130

Строка 200 = строка 190 + строка 120 + строка 080

Теперь разберем образец заполнения декларации 3-НДФЛ на примере.

| ПРИМЕР. Пусть Казеева А.А. оплатила свое обучение в размере 50 000 рублей и обучение своей дочери в размере 10 000 рублей в 2020 году. Допустим, что все подтверждающие документы (договор, лицензию и проч.) Казеева собрала и предоставила. Доход Казеевой в 2020 году от трудовой деятельности в ООО «Спектр» составил 340 000 рублей. |

| 1. У работодателя Казеева получала стандартный налоговый вычет за ребенка 1400 рублей за каждый месяц. Таким образом, размер вычета составил 1400 × 12 = 16 800 рублей. 340 000 – 16 800 = 323 200 × 13% = 42 016 – налог, удержанный работодателем в 2020 году. |

2. Кроме того, Казеева имеет право на получение социального вычета на обучение своего ребенка и свое обучение: 10 000 + 50 000 = 60 000. Данные вычеты можно применять в полном размере, так как они не превышают установленных лимитов (на прочие вычеты Казеева прав не имеет в данном налоговом периоде). Социальные вычеты на обучение Казеева у работодателя не заявляла, поэтому будет получать их самостоятельно в налоговой в 2021 году.

3. Рассчитаем размер переплаты налога за 2020 год. 340 000 – 16 800 – 50 000 – 10 000 = 263 200 руб. (рассчитана налоговая база с применением всех положенных вычетов). Налог к уплате: 263 200 × 13% = 34 216. А работодатель удержал у Казеевой 42 016 рублей. Таким образом, переплата к возврату: 42 016 – 34 216 = 7800. Именно эту сумму должна получить Казеева от налоговой.

Образец заполненной на основании примера декларации 3-НДФЛ на образовательный вычет в 2021 году смотрите ниже:

Напоминаем, что пустые листы декларации распечатывать, нумеровать и предоставлять не надо.

Если заполняете бумажный бланк 3-НДФЛ от руки или используете средства MS Office, нужно дополнительно соблюдать некоторые моменты. О них мы рассказывали в статье «Как заполнить декларацию на бумаге: правила».

Подводим итоги

Социальный налоговый вычет на обучение можно получить, если было оплачено собственное обучение, обучение детей, брата/сестры. В тот же год должен быть доход, облагаемый НДФЛ по ставке 13%. Получить вычет можно или у работодателя в течение текущего налогового периода, или самостоятельно в налоговой в течение 3-х лет после окончания налогового периода.