Что значит эмиссия денежных средств

Эмиссия — что это такое простыми словами

В переводе с французского эмиссия (émission) означает выпуск. Чаще всего данный термин ассоциируется с выпуском в обращение денежных знаков с целью увеличения денежной массы государства. Это сложный термин, который имеет несколько трактовок. Любое цивилизованное государство следит за потребностями собственного рынка, который нуждается в постоянном и равномерном увеличении денежной массы. Именно эмиссия денег в этом отношении играет ключевое значение. При этом она должна быть поэтапной (равномерной), так как отклонение от нормы приведет к повышению уровня инфляции в стране.

Виды эмиссии

Эмиссия — это сложный экономический термин, который имеет несколько направлений. Независимо от своего вида, эмиссия так или иначе связывается с выпуском в оборот платежных инструментов. Также данный термин применяется в физике. Следовательно, следует различать понятия, так как смысл не всегда является одним и тем же. В финансово-экономическом плане эмиссия разделяется на следующие виды и направления:

Brobank.ru: эти термины и понятия необходимо знать для повышения собственной финансовой грамотности. Для любого государства они играют важное значение, так как от правильности эмиссии зависит положение экономики страны.

Они непосредственно влияют на внутренние факторы развития хозяйственной сферы общества, формы реализации частной собственности, уровень развития экономических индивидов и мотивы их активности, глубину разделения труда и свободы конкуренции, характер обмена результатами деятельности, на методы координации деятельности. Что такое эмиссия каждого из указанных направлений, будет рассказано далее.

Что такое эмиссия денег

Эмиссия денег (или денежная эмиссия) означает выпуск в обращение денежных знаков для повышения их общей массы. Чтобы не нарушался баланс и ценность денег, за их выпуском необходимо пристально следить, чем и занимаются, как правило, целые министерства.

Монополия на эмиссию денежных средств в большинстве случаев принадлежит государству. В Российской Федерации этими процессами ведает Центральный Банк РФ. Единственной национальной валютой на территории страны признается российский рубль. Основные принципы денежной эмиссии в России:

Официально производство денежных средств называется чеканкой монет и печатью банкнот. Производство денег является внутренним: в России чеканка и печать производятся на специализированных объектах — монетных дворах. Таких объектов в стране всего два: монетные дворы Москвы и Санкт-Петербурга. Заказчиком является государство в лице Госзнака.

Процесс изготовления денежных средств жестко регламентируется. Госзнак периодически внедряет новые защитные технологии с целью пресечения подделки денежных знаков. Фальшивомонетничество даже при самых низких показателях серьезно сбивает курс эмиссии денег. В результате этого повышается и уровень инфляции с последующим обесцениванием национальной валюты. Именно поэтому подделка денежных знаков в любом государстве является серьезным уголовным преступлением.

Эмиссия безналичных средств

Центральный Банк РФ посредством совершения сделок РЕПО выдает коммерческим российским банкам безналичные кредиты по текущей ставке рефинансирования. Впоследствии эмитированные средства переводятся на корреспондентский счет банка-получателя кредита. То есть, а активах у ЦБ РФ сумма выданного кредита так или иначе остается. Получается, что банку переводится виртуальная сумма. При этом ЦБ РФ пристально следит за уровнем инфляции: сумма всех выданных кредитов по ставке рефинансирования не может превышать совокупные активы Центрального Банка России.

Остальная часть безналичных средств вводится посредством покупкой ЦБ РФ иностранной валюты, которой пополняются золотовалютные резервы государства. В результате этого в оборот попадает и национальная российская валюта. Таким образом, производится обналичивание безналичных потоков денежных средств. Это позволяет:

Наличную денежную массу в России может эмитировать только ЦБ РФ, а безналичную — ЦБ РФ и коммерческие банки. В последнем случае это происходит путем выдачи населению кредитов. При этом такие процессы обязательно контролируются Центральным Банком России. Межбанковские переводы,которые совершаются в безналичной форме, так же контролируются ЦБ РФ, а их совокупная сумма не может превышать количество безналичных средств, размещенных на корреспондентском счета организации-плательщика.

Если средства на корреспондентском счету банка-плательщика заканчиваются, то он прибегает к нескольким вариантам одностороннего рефинансирования. ЦБ РФ со своей стороны гарантирует выдачу краткосрочных беспроцентных ссуд лицензированным коммерческим банкам. Такая форма рефинансирования помогает увеличивать денежные обороты в стране, а также обеспечивает бесперебойную работу кредитных организаций. В практике эти процессы называются банковским мультипликатором.

Эмиссия банковских карт

Эмиссия простыми словами объясняется как “выпускать”. Об этом сказано в самом начале статьи. Поэтому в данном случае речь идет о выпуске банковских карт, который еще принято называть эмитированием. Субъекты этих процессов — банки-эмитенты отвечают за баланс безналичных денежных потоков в стране.

В России эмиссией банковских карт занимается 661 кредитная организация. В прошлом году ими было выпущено 220 млн. банковских карт — кредитных и дебетовых. При этом наша страна следует мировому тренду, и более 80% выпускаемых на ее территории банковских карт приходятся на международные платежные системы VISA и Mastercard.

Лидером по выпуску банковских карт в РФ является Сбербанк России. Эта позиция удерживается кредитной организацией с 2007 года. В год главный банк страны выпускает по меньшей мере 20 млн. банковских карт + 5 млн. выпускают его дочерние аффилированные организации.

В мире лидером по эмиссии банковских карт является платежная система China UnionPay (Национальная платежная система Китая). На ее долю приходится примерно 30% от всех выпускаемых карт в мире. Второе место занимает система VISA с 26%, и третье — Mastercard с 20%.

Что такое эмиссия ценных бумаг

Под данным процессом понимается выпуск облигаций и ценных бумаг с целью их последующей продажи физическим и юридическим лицам. Ценная бумага или облигация представляют собой документ, который подтверждает имущественные права его владельца. Эмиссия этого вида так же контролируется законодательством государства.

Основная цель эмиссии ценных бумаг заключается в привлечении денежных средств. В подавляющем большинстве случаев эмитенты включаются в этот процесс по следующим причинам:

После принятия решения о выпуске ценных бумаг, общество производит их выпуск и последующую государственную регистрацию. При нарушении порядка эмиссии облигаций в РФ предусматривается уголовная ответственность. Информация об облигациях вывешивается на проспекте ценных бумаг для свободного ознакомления с нею всеми заинтересованными лицами.

Эмиссия электронных денег

Самым спорным и проблемным видом считается эмиссия электронных денег. Сейчас они распространяются намного быстрее, чем несколько лет назад. При этом в большинстве цивилизованных государств электронные деньги не имеют никакой законодательной основы. К примеру, в России большое распространение получили частные электронные деньги, среди которых:

Обращение с этими системами в РФ пока свободное. Пользователю достаточно зарегистрироваться в системе и выгрузить свои паспортные данные. В соответствии с последними изменениями в отраслевом законодательстве, финансовые операции между не идентифицированными пользователями на территории России запрещены.

Если QIWI и Яндекс.Деньги эмитируют электронные аналоги российского рубля, и к ним пока не применяются законодательные ограничения, то с сервисом WebMoney все немного сложнее. Здесь операции совершаются с применением титульных знаков: WMR — эквивалент российского рубля; WMZ — эквивалент американского доллара; WME — эквивалент евро.

Проблема заключается в том, что эмитент проводит огромное количество операций, часть из которых не поддается никакому внешнему контролю. В этой связи следует ожидать каких-то адресных законодательных поправок на этот счет.

Что такое эмиссия ценных бумаг и зачем ее проводить

Причиной эмиссии может быть изменение уставного капитала, деноминация, индексация основных средств. Подробнее о сути эмиссии, порядке проведения читайте в статье.

Что такое эмиссия акций?

Эмиссией акций (облигаций и других активов) называют выпуск их в обращение в соответствии с ФЗ «О рынке ценных бумаг» от 22.04.1996 N 39-ФЗ и ФЗ «Об акционерных обществах» от 26.12.1995 N 208-ФЗ. После процедуры эмитент запускает акции в листинг на бирже (добавление в список финансовых инструментов) для начала торговли.

Эмитент вправе провести выпуск сразу на нескольких биржах: Швейцарской, Московской, Лондонской, Санкт-Петербургской, NASDAQ, NYSE и др. Единственным сдерживающим фактором от выпуска ценных бумаг сразу на всех фондовых биржах является необходимость вступительного взноса и ежегодная абонентская плата. Поэтому даже такие крупные компании, как Сбербанк, «Газпром» или «Лукойл» размещают активы на нескольких, но не на всех площадках. Иначе высокая плата за услуги фондовых рынков сведет на нет прибыль, которую планируется получить с продажи ЦБ.

Цель проведения эмиссии акций

Чем регулируется процедура проведения эмиссии акций?

В России процедура эмиссии регламентируется законодательством. Стандарты представляют собой документы, описывающие все этапы и правила их проведения. Сроки эмиссии зависят от разных факторов:

Срок регистрации акций в РФ:

Согласно законодательству РФ, от момента принятия решения до регистрации ЦБ должно пройти не больше:

Типы эмиссий

Процедура эмиссии

Стандартная процедура состоит из нескольких этапов:

При нарушении последовательности этапов контролирующие органы процедуру могут признать недобросовестной, а в эмиссии откажут.

Принятие решения об эмиссии

Решение о выпуске ценных бумаг принимает совет директоров или исполнительный орган компании (собрание акционеров), результат документируется. В документ включают сведения:

Составление проспекта ценных бумаг

Документ составляется по стандартной форме. В проект включаются сведения о финансовом состоянии эмитента, прошлых выпусках, если таковые были. Проспект в обязательном порядке составляется, если планируется реализовать активы более чем 500 желающим.

Справка: проспект представляет собой аналог паспорта эмитента. Содержит сведения о компании, готовящихся к выпуску ценных бумагах. Необходим регистраторам и инвесторам для максимально полного представления об эмитенте.

Проспект включает сведения:

Государственная регистрация

Эмиссия любых активов должна сопровождаться государственной регистрацией. Утверждается решение и проспект. По закону срок регистрации с момента принятия решения длится 1–3 месяца. Причины отказа в регистрации:

Регистрация проводится Банком России.

Раскрытие информации

После госрегистрации эмитент размещает информацию из проспекта в открытых источниках, чтобы инвесторы ознакомились с планируемым мероприятием. Отсутствие информирования и утаивание информации чревато расследованием со стороны регулятора, снижением доверия потенциальных инвесторов вплоть до падения котировок на фондовом рынке. Информация раскрывается персональным уведомлением акционеров, публикацией в СМИ, на официальном сайте эмитента.

Размещение ценных бумаг

Публичное

Активы после размещения может купить любой желающий. Публичное размещение классифицируется с применением английских терминов:

При публичной (открытой) продаже эмитент обязан зарегистрировать проспект, раскрыть информацию. Применяется, когда объем выпуска ЦБ свыше 50 тыс. МРОТ, а число инвесторов более 500 физических и юридических лиц.

Закрытое

При таком варианте размещения бумаги доступны лишь узкому кругу лиц. Еще одно название – Private placement, такое размещение сопровождается регистрацией, но не требует публичного анонса, подготовки проспекта и раскрытия информации. Применяется, если объем выпуска до 50 тыс. МРОТ, а количество акционеров до 500.

Распределение

Бумаги выпускаются для определенного круга лиц. Вторичный выпуск с распределением акций эмитент проводит за собственный счет компании или акционеров. Деньги могут быть:

Конвертация

В этом случае ценные бумаги не подлежат продаже, только обмену (конвертации). Метод подходит и для акций, и для облигаций. Под конвертацией подразумевают замену одного типа либо категории ценных бумаг другим. Варианты:

Конвертация предполагает, что источником средств становятся акции прошлых выпусков. Во время процедуры они конвертируются в облигации либо в акции нового выпуска.

Эмиссия является важным процессом для компаний, нуждающихся в привлечении крупных сумм. Инвесторам процедура дает возможность узнать максимум точных сведений об эмитенте. Достоверная и прозрачная информация из открытых источников позволяет принять обдуманное решение до момента инвестирования средств в те или иные ценные бумаги.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Сколько денег в российской экономике. Кто и как часто их печатает

Деньги нужны всегда – почему же государство не может напечатать достаточное количество, чтобы хватило всем и на все? От чего зависит объем денег в экономике, и как происходит процесс эмиссии? Рассмотрим эти непростые вопросы.

💡 Определяемся с понятием

Эмиссия – это увеличение денежной массы в обороте путем выпуска наличных денег и безналичных средств (ценных бумаг, кредитов и т. п.).

Эмиссия наличных и безналичных денег

Каждое государство имеет свой порядок эмиссии денег. В России печать банкнот находится в монополии у Центрального Банка РФ, по заказу которого непосредственным выпуском занимается государственная компания «Гознак». Монеты чеканятся на монетных дворах, расположенных в Москве и Санкт-Петербурге.

Центробанк полностью контролирует эти деньги, обеспечивая их всеми своими активами. Именно наш финансовый регулятор прогнозирует, сколько денежных средств понадобится для экономики страны, и исходя из этого еще до печати указывает, сколько банкнот необходимо, какого номинала и в какие регионы страны они будут отправлены.

Если говорить о безналичной эмиссии, то безналичные деньги могут создаваться не только Центробанком, но еще и Министерством финансов РФ (например, выпуск облигаций федерального займа – ОФЗ), и в частном порядке. Последнее касается коммерческих банков.

Обычно это выглядит следующим образом. Эмиссия безналичных средств происходит на основе банковского мультипликатора. Банковский мультипликатор – это числовой коэффициент, показывающий, во сколько раз вырастет или уменьшится денежная масса по сравнению с первоначальным вкладом в результате увеличения или уменьшения вкладов в денежно-кредитную систему на одну единицу. Проще говоря, банковский мультипликатор характеризует рост денег в обороте за счет кредитных операций.

Коммерческие банки под контролем Центробанка запускают процесс в работу – обычно это происходит во время выдачи кредитов предприятиям или физическим лицам. Финансы увеличиваются, переходя с депозитного счета одного коммерческого банка к другому. Каждый банк наращивает привлеченные ресурсы, таким образом высвобождая часть денежных средств. И эти дополнительные средства выдаются в качестве кредита под процент.

При этом объем межбанковских переводов ограничен размером безналичных средств на корреспондентском счете банка плательщика. Если средств не хватает, банки обычно используют рефинансирование. Центробанк выступает гарантом выдачи краткосрочных безналичных займов по цене ставки рефинансирования. Этот эффект и называется банковским мультипликатором – увеличение денег в обороте за счет выдачи кредитов.

Но это не единственный возможный вариант эмиссии безналичных средств. Например, если при расчете за товары или услуги используется вексель, то он начинает играть роль дополнительно эмитированных денег. Центробанк может также заниматься скупкой валюты или ценных бумаг у коммерческих банков. Снова появляются свободные деньги, которые выдаются под кредит.

От чего зависит количество денег в экономике

Не существует точного значения, сколько именно денег должно быть в экономике страны. Это зависит от темпов экономического роста, сжатия объема денег и других показателей. Центробанк внимательно следит за количеством денег, стараясь не допускать переизбытка. Если темпы роста денежной массы превышают прогноз и реально необходимый объем, возможно резкое увеличение инфляции.

На количество денег в экономике влияет множество факторов. Среди них:

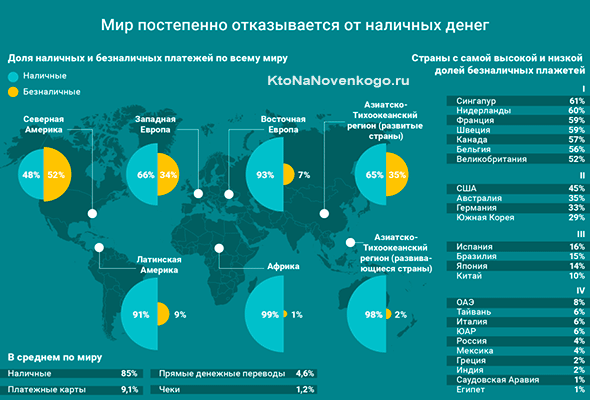

Популярность наличных денег постепенно снижается, особенно в городах. Пропорционально возрастает спрос на банковские карты и смартфоны с функцией бесконтактной оплаты.

Когда нужно печатать деньги

Выпуск новых денег должен происходить в двух случаях – когда нужно заменить старые банкноты на новые или когда нужно достигнуть тех или иных экономических целей (например, если в бюджете значительные дыры, которые нужно как-то закрыть, или банкам не хватает ликвидности).

Включение печатного станка так или иначе приводит к девальвации, старые и уже вновь напечатанные деньги обесцениваются. При непродуманной эмиссии экономический рост замедляется, растут инфляция и цены. К выпуску денег нужно подходить очень осторожно, поскольку иногда это может сработать во вред.

В идеале денежная масса должна работать сама по себе, ее не нужно специально уменьшать или увеличивать, поскольку это естественная задача экономики.

💸 Виды эмиссии

Эмиссию денежных средств можно разделить на несколько видов:

Эмиссия денег — что это такое

Здравствуйте, уважаемые читатели блога KtoNaNovenkogo.ru. В СМИ упоминается очень много экономических терминов, например, таких как вексель, фьючерс или деноминация.

Но если разговор заходит о денежной политике государств или выпуске ценных бумаг какой-то компанией, то часто упоминается слово эмиссия.

Что же это такое, зачем ее проводят и что она приносит больше — вреда или пользы? Давайте разбираться.

Эмиссия — это выпуск денег или ценных бумаг

Эмиссия денег – это широкоупотребительное понятие из сферы экономики. Слово имеет латинские корни: emission переводится как выпуск.

В экономической и банковской сфере под эмиссией принято понимать начало обращения финансового инструмента: необязательно денег, может быть ценных бумаг.

Если речь идёт о выпуске именно денежных знаков, а эта ситуация встречается особенно часто, тогда эмиссию называют «включением печатного станка».

Организуют её только государственные некоммерческие предприятия — Центробанк и федеральное казначейство. Объясняя что такое эмиссия, следует рассматривать два её вида:

Цели эмиссии

Основная задача — регулирование оборота и дополнительное привлечение инвестиций. Если речь идёт об эмиссии наличных, они направляются в оборот как банкноты и монеты. Наличными деньгами обмениваются предприятия и физ. лица до тех пор, пока они не сделаются ветхими физически, или ЦБ не изымет их.

Интенсивная эмиссия способствует росту цен, усилению инфляции. Безналичные деньги материально не ветшают, а представляют собой записи на счету.

Эмиссия акций и облигаций — это расчёт привлечь дополнительный капитал. Ценные бумаги направляются на фондовый рынок, где могут торговаться по рыночным ценам, определяемым по состоянию финансов у эмитента.

Государство не часто занимается таким видом эмиссии: это происходит при решении крупной задачи, нуждающейся в серьёзной денежной подпитке.

Эмиссией денег иногда неверно называется простой их довыпуск, он происходит постоянно, однако в отличие от эмиссии, регулярный выпуск не приводит к росту денежной массы.

Если принято решение о необходимости эмиссии, ЦБ собирает данные о прохождении денежной массы через банки, определяет районы, в которые требуется денежное вливание, и необходимый его объём. Только после этого запускается механизм.

Банкноты печатаются в специализированных типографиях, в них принимаются технические меры по защите их от подделки. Новые монеты чеканят на монетных дворах, они есть в Москве и Санкт-Петербурге.

Эмиссионная политика в России

Основные принципы эмиссии оной политики в нашей стране следующие:

Эмиссия наличных денег

Что понимается под эмиссией наличных денег? Запуск в обращение некоторого числа бумажных банкнот. Иногда они новые, только что напечатанные. Но так бывает не всегда.

Для эмиссии наличных в ЦБ имеются специальные расчетно-кассовые центры, расположенные в разных регионах, чтобы не пришлось возить большое число банкнот по стране.

Имеются и резервы наличности. Как только в отдельном регионе возникает необходимость в средствах, ЦБ издаёт соответствующий указ, и деньги отправляются в общее обращение.

Безналичные средства

Это пополнение ресурсами счетов банков. В оборот эти деньги запускаются в то время, когда банки выдают займы и кредиты.

В то же время заёмщики возвращают свои долги и приносят в банки наличные. Данный вид эмиссии необходим, чтобы удовлетворить потребности предприятий и физ. лиц в дополнительных финансах.

*при клике по картинке она откроется в полный размер в новом окне

Депозитно-чековая форма (безналичная) намного превышает по объёму размер эмиссии наличных денег, описанную выше.

Ценные бумаги и их эмиссия

Выполняется под контролем государства и по его правилам.

К чему приводит эмиссия

Она стимулирует экономику, и теоретически должна всегда приводить к экономическому росту, ведь её результат – большее количество денег.

Однако у процесса имеются и негативные последствия. Чем больше денег в обороте, тем ниже их ценность. При высокой эмиссии возникает инфляция.

Цены начинают расти, а покупательная способность граждан при этом даже снижается, так как при фиксированной зарплате за ту же самую сумму денег со временем можно приобрести всё меньше товаров и услуг.

Доходы же некоторых предпринимателей, в первую очередь тех, кто продает товары первой необходимости, начинают необоснованно расти, а это приводит уже и к нарушениям платёжного баланса.

Резюме

Эмиссия денег — это финансовый инструмент, регулярно применяемый банковской системой каждой страны.

Удачи вам! До скорых встреч на страницах блога KtoNaNovenkogo.ru

Эта статья относится к рубрикам:

Комментарии и отзывы (1)

Не до конца понятен механизм эмиссии наличных Центральным банком. Если в регионе недостаток денег, то как ЦБ вливает эти деньги, через кредитование банков или как? Нельзя же просто привезти деньги и раздать нуждающимся.

Так же непонятно откуда возникает дефицит наличности, деньги же в любом случае находятся в обороте, конечно граждане могут держать свои накопления под подушкой, но это же их имущество, а бюджет региона формируется не из пожертвований граждан, а из других источников дохода, потому и не ясно, откуда взяться дефициту.

Что такое эмиссия денег простыми словами

Эмиссия денег – что это такое простым языком?

Прежде чем рассмотреть понятие «денежная эмиссия», определимся, что же собой представляют деньги.

В экономической теории деньги – это эквивалент, который является мерой стоимости каких-либо товаров или услуг. При осуществлении сделки купли-продажи предметы, вещи обмениваются на деньги.

В настоящее время без денег невозможно существование такой сферы, как хозяйственный оборот. Деньги появились еще в древние времена. Но они имели не привычную нам форму бумажных банкнот или монет.

В некоторых странах в форме денег выступал мех животных, то есть деньги имели натуральную форму. В настоящее время каждая страна имеет свою национальную валюту.

Например в США – это американский доллар, в России – российский рубль, в Украине – гривна, в странах Европейского Союза – евро.

Эмиссия денег – определение

Слово «emissio» в переводе с латинского означает выпуск. Под денежной эмиссией понимают увеличение денежной массы в обороте путем выпуска банкнот, акций, облигаций, прочего. Такой вид эмиссии также называют фидуциарная. Но, стоит отметить, что существуют и такие виды эмиссии:

Отметим, что право на эмиссию денег имеют только преимущественно некоммерческие государственные организации, например, это банки с государственным капиталом, или же казначейства.

Например, банк осуществляет выпуск кредитной массы, а казначейство осуществляет эмиссию денежных знаков и монет. Печатью монет и банкнот занимаются же специализированные предприятия – монетные дворы.

Если обратиться к истории первый монетный двор в Санкт-Петербурге был создан при Петре I. Находился он на территории Петропавловской крепости.

Этот двор осуществлял чеканку советских монет. Также сегодня в России действует еще один монетный двор, который расположен в столице – городе Москва.

Он называется Московский монетный двор. Здесь чеканят не только те монеты, которые ходят в настоящее время в обращении, но вводимые в действие по особому случаю, так называемые, юбилейные, а также ордена.

Каждое отдельное государство имеет свой порядок эмиссии денег. К примеру в России это эмиссионная система государства, согласно которой печать банкнот находится в монополии у Центрального Банка, национальной валютой выступает российский рубль, который имеет хождение по всей территории страны, отсутствует обязательное обеспечение национальной валюты золотым запасом, прочие моменты.

Во многих европейских государствах, как правило, рост безналичного объема денежных средств сопровождается с аналогичным снижением наличности.

Очень часто основной причиной эмиссии денег является необходимость изъятия из сферы обращения старых и изношенных банкнот.

Также эмиссия денег оправдана в условиях роста объемов производства или дефицита бюджета. Но стоит отметить, что объем денежной эмиссии должен обеспечивать инфляцию не более чем от 2 до 4% в год.

Суть и последствия эмиссии наличных и безналичных денег

Посредством выпуска наличных увеличивается объемы денежных средств обороте. Если эмиссия бесконтрольная, то она неминуемо приведет к росту объема денег, а, следовательно, цен и показателя инфляции.

Поэтому обычно эмиссия проводится только после соответствующих исследований и прогнозов.

Но в настоящее время все чаще при расчете за товары и услуги мы слышим о безналичном расчете. Отметим, что эмиссия безналичных денег также существует. Но стоит отметить, что данный вид эмиссии является первичным, то есть перед тем как пустить наличные в оборот, необходимо увеличить их объемы в безналичной форме.

Например, довольно распространена депозитно-чековая эмиссия, которая сегодня в разы превышает традиционную денежную эмиссию. Еще одним примером безналичной эмиссии является оформление кредитов.

Следовательно, на основе всего вышесказанного можно сделать вывод, что осуществлять выпуск безналичных денежных средств могут и банковские организации.

В силу того, что деньги в процессе обращения могут переходить из одной формы в другую, то имеется и довольно-таки тесная связь между эмиссией наличных и безналичных.

Эмиссия ценных бумаг: основные моменты

Данная форма эмиссии предполагает выпуск акций, облигаций, а также прочих ценных бумаг. Основной целью такой эмиссии является привлечение дополнительного капитала, иными словами это своего рода дополнительные инвестиции.

Обычно такая эмиссия проводиться в рамках одной компании или предприятия. Отметим, что эмиссию ценных бумаг может проводить, как государство, так и коммерческие организации.

Но, не смотря о каком виде эмиссии идет речь, обязательным является соблюдение всех требований действующего законодательства относительно выпуска денежных средств, монет, ценных бумаг прочего.